【概況】

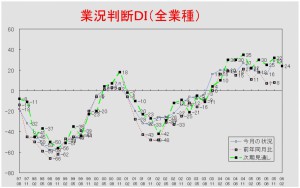

【業況判断】 「今月の状況」・次期見通しともに変わらず

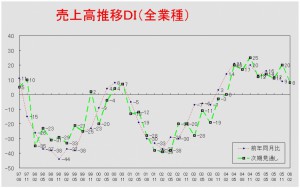

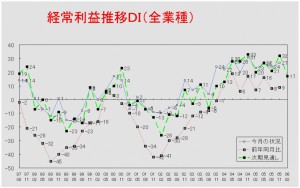

【売上高】【経常利益】 売上高・経常利益ともに改善続く

【在庫】 過剰感高まる

【価格変動】【取引条件】 価格変動は5期連続で「低下」超過幅減少、取引条件は横ばい

【資金繰り】 引き続き「窮屈」感弱まる

【設備過不足】【施設稼働率】 設備稼働率上昇傾向に歯止め

【雇用】 建設業が大きく「不足」感を緩和

【経営上の力点など】 問題点として「消費税の総額表示」や「各種保険の負担」を指摘

<会員の声>

DI値推移一覧表

※全文のPDFファイルはこちら

景況調査報告(2004年5月)第42号(PDF:0.98MB)

【概況】

回復基調にあることに変わりはないものの、その足取りにペースダウンが見られる。これが今回の調査結果が示す景気の現局面です。

業況が「よい」と回答した企業から「悪い」と回答した企業を差し引いた業況判断DI(今月の状況)は前回調査と同じ20にとどまりました。これは「よい」と回答した企業の割合も「悪い」と回答した企業の割合もともに3ポイントずつ減少したことによるもので、昨年夏以降順調に回復軌道を歩んできた業況が今回については足踏みにとどまったことになります。ただし、3期連続で「よい」が「悪い」を上回っていること、また前年同月比で見た業況については前回調査の16から19へと3ポイントDI値が改善していることなどから、景気が依然として回復基調にあることに変わりないと判断できます。

「よい」が「悪い」を上回る状況が3期連続している背景には、「自動車」と「デジタル家電」に牽引された製造業の好調さがあります。ヒアリング調査では民間住宅の好調を指摘する声も聞かれました。

他方、景気回復の足取りがペースダウンしている背景については、次のような指摘がありました。その一つは、製造業の中の好調業種ではすでに操業が目一杯で、需要が拡大してももはや対応できない事態にまで至っているというものです。「前年比1.5倍の仕事をこなしている」と回答する企業も少なくなく、供給能力がすでにピークに達しつつあると考えられます。とすれば、業況判断DI値に目立った改善がみられないこともうなずけます。

いま一つは、鉄鋼や原油などの値上がりが企業の収益環境を悪化させているというものです。原材料費などの値上がりを製品価格へ転化できなければ、企業の収益が圧迫され、仕事量が増加しても業況感の改善につながらないことになります。たとえば、建設ゼネコンが鉄鋼価格の上昇分を他のコストを圧縮することで賄おうとしているため、ここ数ヶ月値下げ圧力が急速に強まっているとする建設関連業者の声も聞かれました。

キャパシティが限界に達しつつある好調な中小企業が今後一斉に能力増強に走れば、景気は本格的な拡大局面に突入することになります。しかし、他方では、長期金利の上昇や燃料・原材料費の上昇が、超低金利とデフレに慣れ親しんだ経済の回復過程に水をさす可能性も否定できません。今年後半に向かって、日本経済はいよいよ重要な局面を迎えつつあるといえます。中小企業経営者もこれまで以上にマクロの経済動向に注意を向けていく必要があります。

[調査要項]

1.調査時 2004年5月24日~5月27日

2.対象企業 愛知中小企業家同友会、会員企業

3.調査方法 調査書を電子メール、FAXで発送、自計記入、インターネット専用サイト、FAXで回収

4.回答企業 1,972社より、396社の回答をえた(回収率20.1%)(建設業66社、製造業142社、流通114社、サービス業74社)

5.平均従業員 42.0人

なお、本報告は愛知中小企業家同友会情報ネットワーク委員会(委員長、藤田彰男・赤津機械(株)社長)が実施した調査結果をもとに、景況分析会議(座長、山口義行・立教大学経済学部教授)での検討を経てなされたものである。

【業況判断】

「今月の状況」・次期見通しともに変わらず

「今月の状況」DIは前回と変わらず20であった。業種別に見ると、建設業が16→6と10ポイント、製造業が32→27と5ポイント悪化したのに対し、流通業が12→24と12ポイント、サービス業が10→12と2ポイントそれぞれ改善した。

前年同月比DIは前回の16から19へと3ポイント改善し、これで4期連続の改善となる。業種別では、建設業が14→6と8ポイント、流通業が21→19と2ポイント悪化したのに対し、製造業が21→29と8ポイント改善し、サービス業は△3から12へと15ポイント改善し「好転」超過に転じた。

次期見通しについては、前回と同様、「よい」と予想する企業が「悪い」と予想する企業を30ポイント超過した。業種別に見ると、建設業では13→23と10ポイント、流通業では28→35と7ポイント「よい」と予想した企業が増加したのに対し、製造業では37→32と5ポイント、サービス業では35→22と13ポイント「よい」と予想した企業が大幅に減少した。とはいえ、サービス業を除く3業種の4割以上の企業が「よい」と予想している。

【売上高】【経常利益】

売上高・経常利益ともに改善続く

売上高DI(前年同月比)は前回の14から21へと7ポイント改善した。業種別に見ると、建設業だけが6→3と3ポイント悪化したが、残りの3業種(製造業:19→30、流通業:18→22、サービス業:4→18)は改善した。これらの3業種の5割近くが「増加」したと回答している。3ヵ月後の次期見通しについては、前回の20から3ポイント悪化して17となった。業種で見ると、「良い」と見通す企業が、流通業では22→20と2ポイント、サービス業では18→17と1ポイント、製造業では25→17と8ポイントそれぞれ減少したが、建設業だけが3→14と11ポイント大幅に改善した。

経常利益DI(今月の状況)は前回の22から8ポイント改善して30となった。業種別に見ると、流通業は26→49と23ポイント大幅に改善した。これは「赤字」と回答した企業が前回の24.8% から9.8%に減少したことが大きい。また製造業も25から32と7ポイント「黒字」超過幅が拡大したのに対し、建設業(13→5)とサービス業(19→18)が「黒字」超過幅を縮小させた。サービス業に関しては、「黒字」と回答した企業も割合も減少しているが、「赤字」と回答した企業も10ポイント減少している。前年同月比は前回の13から19へと6ポイント改善した。業種別に見ると、建設業が△8→△6と2ポイント、製造業が16→26と10ポイント、流通業が24→30と6ポイント、サービス業が7→14と7ポイント4業種ともに改善した。次期見通しについては、前回と同じく28であった。業種別に見ると、建設業(6→5)とサービス業(33→24)において「黒字」と予想する企業が減少したのに対し、流通業(33→42)では「黒字」超過幅が拡大した。なお、製造業は前回調査と同じく29であった。

【在庫】

過剰感高まる

在庫感DI(今月の状況)は前回の15から21へ6ポイント「過剰」超過幅が拡大した。業種別に見ると製造業(18→21)、流通業(11→22)ともに「過剰」超過幅が拡大した。前年同月比については前回調査の4から12ポイント「増加」超過幅が拡大し16になった。業種別でも製造業(0→14)、流通業(11→18)とともに「増加」超過幅が拡大した。次期見通しについては、前回の11から15へと4ポイント「過剰」超過幅が拡大した。業種別では、製造業が12から13へとわずか1ポイント、流通業は9から18と9ポイント「過剰」超過幅が拡大した。

【価格変動】【取引条件】

価格変動は5期連続で「低下」超過幅減少、取引条件は横ばい

価格変動DI(前年同月比)は△24から△13と11ポイント「低下」超過幅が縮小した。業種別では、建設業(△27→△16)が11ポイント、製造業(△32→△16)が16ポイント、流通業(△18→△3)と15ポイントそれぞれ大幅に「低下」超過幅を縮小させたのに対し、サービス業だけが△18から△22と4ポイント「低下」超過幅を拡大させた。次期見通しについては、前回の△13から△11へと2ポイント「低下」超過幅が縮小した。業種別では、建設業(△6→△12)とサービス業(△10→△24)が「低下」超過幅が拡大したのに対し、製造業(△19→△12)と流通業(△11→△3)とが「低下」超過幅を縮小させた。

取引条件DI(前年同月比)は前回と変わらず△10であった。業種別では、建設業が△8から△7とわずか1ポイント、流通業が△16から△7と9ポイント「悪化」超過幅を縮小させたのに対し、製造業は△6から△7と1ポイント、サービス業は△10から△22と12ポイント大幅に「悪化」超過幅を拡大させた。次期見通しについては、前回の△10から△9と1ポイント「悪化」超過幅が縮小した。業種別では、建設業(△15→△11)、製造業(△9→△5)、流通業(△10→△5)が「悪化」超過幅を縮小させたのに対し、サービス業だけが△11から10ポイントと大きく「悪化」超過幅を拡大させて△21となった。

【資金繰り】

引き続き「窮屈」感弱まる

資金繰りDI(今月の状況)は前回調査の△17から4ポイント「窮屈」超過幅が縮小し、△13となった。業種別に見ると、建設業が△29から△35と6ポイント、製造業が△10から△14と4ポイント「窮屈」超過幅を拡大させたのに対し、流通業が△18から△1と17ポイント、サービス業が△21から△10と11ポイントそれぞれ大幅に「窮屈」超過幅を縮小させた。3ヵ月先の見通しについては、前回の△21から△18と3ポイント「窮屈」超過幅が縮小した。これで4期連続の「窮屈」超過幅縮小である。業種別では、建設業(△49→△36)と流通業(△18→△3)が大きく「窮屈」超過幅を縮小させた一方で、製造業(△14→△18)とサービス業(△21→△23)が「窮屈」超過幅を拡大させた。

【設備過不足】【施設稼働率】

設備稼働率上昇傾向に歯止め

設備過不足DI(今月の状況)は前回の△17から△14と3ポイント「不足」超過幅が縮小した。業種別では、建設業が△18から0と18ポイント、流通業が△17から△6と11ポイントそれぞれ大幅に「不足」超過幅を縮小させた。一方で、製造業(△15→△21)とサービス業(△24→△25)とが「不足」超過幅を拡大させた。次期見通しは、前回の調査と同じく△15であった。業種別に見ると、建設業では△7から△5と2ポイント、流通業では△16から△9と7ポイント、サービス業では△22から△19と3ポイントそれぞれ「不足」超過幅が縮小した。製造業だけが△14から△21と7ポイント「不足」超過幅を拡大させた。

施設稼働率DI(前年同月比)は前回の18から6ポイント「上昇」超過幅が縮小して12となった。業種別では製造業が26から13と13ポイント「上昇」超過幅が縮小したのに対し、流通業は6から11へと5ポイント「上昇」超過幅が拡大した。次期見通しについては、前回の16から10へと6ポイント「上昇」超過幅が縮小した。業種別では製造業(18→12)、流通業(14→6)とともに「上昇」超過幅を縮小させた。

【雇用】

建設業が大きく「不足」感を緩和

雇用動向(今月の状況)DIは△26から5ポイント「不足」超過幅が縮小して△21となった。業種別に見ると、流通業を除く3業種(建設業:△27→△3、製造業:△19→△16、サービス業:△37→△34)が「不足」超過幅を縮小させたが、流通業だけが△27から1ポイント「不足」超過幅を拡大させ、△28となった。建設業が「不足」超過幅を著しく縮小させたのは、前回調査に比べ「不足」と回答した企業が半分近く減少したためである(39.7→21.3)。次期見通しについては、前回の△16から△19と「不足」超過幅が3ポイント拡大した。業種別では流通業だけが△23から△22と1ポイント「不足」超過幅を縮小させたが、それ以外の3業種は「不足」すると見通す企業が増加した(建設業:△10→△11、製造業:△12→△18、サービス業:△19→△23)。

【経営上の力点など】

問題点として「消費税の総額表示」や「各種保険の負担」を指摘

「経営上の力点」では、回答企業の60%が「新規受注(顧客)の確保」を選択し、前回の調査と同じく第1位であった。それに「付加価値の増大」(57%)、「社員教育」(35%)、「財務体質の強化」(23%)が続いた。業種別では流通業の「人材確保」(26%)が第4位に、流通業の「情報力強化」(24%)が第5位にあげられていた。また、文書回答による回答としては、「既存顧客とのパイプを太くする」、「商品のブランド化」などがあった。

「経営上の問題点」では「民間需要の停滞」(30%)が第1位の問題点として挙げられた。それに「販売先からの値下げ要請」(29%)、「仕入単価の上昇」(23%)、「新規参入者の増加」(21%)が続いた。業種別の特徴としては、建設業で「官公需要の停滞」(42%)が第1位になっていること、また全体で第4位の「新規参入者の増加」がサービス業で第1位(36%)になっていることである。文書回答では、「消費税の総額表示」や「各種保険の負担」などがあげられた。

<会員の声(業種別)>

(1)建設業

●「今月の業況」DIは10ポイント、前年同月比DIも8ポイント前回調査より悪化していますが、次期見通しについては10ポイント「良い」が増加しています。しかしこのことは、毎年5月期調査では前期調査より落ちていますので、季節要因が大きいと考えてよいと思います。業界全体を見ると、「遅れてきた需要」も含め、かなり仕事量はあるようです。この傾向は今しばらく続きそうで、そのことが次期見通しになっています。しかし引き続き鋼材の値上がりや単価の値下げで、利益は出にくくなっています。設備関係は特に大変だと思われますが、それでも着実に利益を上げている企業もあり、企業間格差がますます広がっているようです。

1.総合建設

・確かに3月までに大きな仕事が終わって少しヒマ。昨年同期よりも少し悪い。しかし話はたくさん来ており、決まれば早いと思う。業界の中では仕事はあるが儲かっているところと、ただ仕事をこなしているだけの所と両極端になっているのではないか。(A社)

・仕事はまあまあ有るが利益が出せる工事が少ない。新規事業がもうすこし伸びる事が我社の発展である。耐震補強工事のお客の獲得である。(B社)

・当社は店舗関係と住宅リフォームと新築を三本柱にしているが、店舗関係は業界としては非常に悪いが当社はたまたま客先がよく忙しい。新築は横ばいだがリフォームは良い。従ってトータルとしては上向きだが単価は厳しい。今年中はメいっぱい仕事がある。しかしその先、特に万博後が心配。(C社)

2.住宅設備

・確かに見積りは多い。しかし相見積が多く「失注」も多い。ということは本当の仕事量はどれほどなのか分からない(100の仕事も2社で見積もれば200と見える)。とにかく単価が厳しく、二割安く取られてしまう。(D社)

3.鉄骨建築

・鋼材価格が上昇しており見積が難しい。鋼材の種類によっては仕入れにくく納期がかかる。(E社)

4.設備工事(空調・給排水)

・材料の値上げに伴う収支の悪化、製品に価格を転嫁できない現状で、経費の節減も限界に来ているし、どうのりきるか、非常に難しい。(F社)

5.電気工事

・2~3月の年度末にやってしまうので、4~5月は例年仕事が少ない。前期に比べ業況判断が下がるのは言わば季節要因と考える。名古屋市からは耐震関係の仕事が出ている。民間(ビル・マンションのリニューアル、工場など)の見積が多くなっている。(G社)

6.舗装工事

・仕事はあるものの年々単価は下がっている。(H社)

(事務局 山田)

(2) 製造業

●売上・業況において3期連続で改善数値を示してきた製造業ですが、今回は、業況判断DIで5月および次期8月見通しともに5ポイント悪化、売上次期8月見通しDIでは8ポイントの悪化となりました。但し、前年比はいずれも改善数値を出しています。一定のピークに達した足踏み状態で、次期8月の動向が大きく注視されます。(各DI:業況判断5月32→27、前年比21→29、次期見通し37→32。売上高は前年比19→30、次期見通し25→17。経常利益5月25→32、前年比16→26、次期29変わらず。在庫感5月18→21、前年比0→14、次期12→13。)

自動車・設備関連の牽引に対して、軽工業や印刷関連などでは依然厳しい状況が見られます。

また文章回答からは、グローバル経済社会におけるさまざまなリスク対応および経費に苦労している声が特徴的に見受けられました。中国が輸入国に転化し各資材価格が高騰(鋼材、紙材、大豆油、魚肉等)、石油価格の上昇、BSEや鳥インフルエンザ、不安定な季節変動、そして取引先大手キャッシュフロー決算による中小への資金圧迫など、必要に迫られてリスク管理や経営体質の見直し改善、中長期的な取組みをへと動き始めている一部会員企業の姿があるともいえます。「危機こそ理念が問われ、真の相談できる友人を持つことが重要」との声をご紹介しておきます。

また、長引く不況による外注先などの生産能力の低下、その内製化対応による業容体制変化、キャパ不足、増減する仕事内容の特殊性から固定費と変動型との間で揺らぐ姿も見られました。

1.自動車部品

・自動車業界の好調なこともあり、出荷量・新規受注共増えてきているが、材料(鉄、ステンレス等)の値上げをユーザーに承諾してもらえない。また環境問題による表面処理仕様変更に関しても、全額値上げを承諾してもらえない方向。下請け中小企業に対する負担が益々増加。(A社)

・資材の値上げ品薄に対応するため在庫を確保したが、読みの甘さで売れ筋は売れて入手が困難となり、反対に回転率の悪い物を在庫として抱えてしまった。今回の資材値上がりにより、業界の勢力地図が変わってきそう。(B社)

2.機械器具・設備

・設備投資意欲は自動車関連を中心に高まってきているが、時期的には8月を中心とした動きになっている。下半期の計画については客先そろって慎重姿勢、通期では楽観できない状況である。(C社)

・今は多忙だが目先の稼動だけで中期的な注文がなく、先の見込みが良いかどうかは今後の経済の方向により変化すると思わる。(D社)

・大企業の資材担当の技術レベル、物の考え方の低下が目立つ。我々中小企業がリードをとり、お互い良くなる方向へ導く必要を感じる。企業のモラルハザード低下は、理念ある中小企業に追い風になると思う。正しい事をはっきり言える企業にしていく事が必要。(E社)

・仕入先からの手形期日短縮の流れがある。資材値上げと合わせて収益が費やされる。(F社)

3.印刷関連

・業界内で中間コストを省く手法などが浸透してきている。そのことは良い方向ではあるがそのまま販売先に低価格を出しすぎる傾向があるように思える。自ら首を絞めて悪循環になっている。(G社)

・メイン取引先の決算の為に、決算前の支払いの延滞を受けて、資金ショートを余儀なくされ、銀行に融資を受ける。(H社)

・業界は構造不況業種であるが、自社の戦略としては他社がやりたがらない面倒な仕事を自社の強みとして育て、そのことによって他の仕事も舞い込むようになり何とか軌道がとれてきた。(I社)

4.食品関連

・大豆の世界的な値上がり。酒販業務部は大型店の出店が多い。(J社)

・鳥インフルエンザ問題が収束したが、本年秋に向けて防疫対策の実施や万が一に備えてのセーフティネットづくりが課題。特殊商品のためか物流費用改定の申し入れがあった。燃料費・包装資材費など製造コストが増加。また今年は良質な人材確保も難しくなってきている。景気回復の前触れといえるのか、中小企業にとっては苦労がまた増える。(K社)

(事務局 加藤)

(3)流通業

●DIに見る、今月の業況は(12→24)と12ポイント改善しています。特に経常利益は(26→49)と大幅な改善を示しています。それでも「前年同月比」経常利益は6ポイントの改善に留まっています。次期8月への見通しでは、売上が(22→20)はほぼ変わらないのに経常利益(33→42)と強気の見通しが多くなっています。前回急上昇した施設稼働率は(3→14→6)と落ち着きを見せました。

1.油圧・空圧機器および省力化機器の専門商社

・設備産業が好調で、当社は恩恵を享受しているが、設備産業の急変を経験しているだけに人員を増やせないし増やしても特殊な部門が多いだけに時間がかかる。今は社員の頑張りで対応しているが、この状況が後1年続くと士気にも関る。社員教育と弾力性のある組織構築が重点課題。

2.製鉄原料卸商、産業廃棄物収集運搬

・循環型社会に向けて、社会経済システムの変革が求められている状況下で、リサイクル業界の将来は明るいものがある。但し、個々の企業にとっては、社会の要請に応えられる企業体質と設備規模を整える必要がある。

3.釣具小売

・大企業は好況だが、我々にはストレートに影響が出ない。市場に連動した業績ではなく、独自の利益確保の道を探らなければならない。特に小売業は、消費税総額表示の影響で顧客の流れが変わった。お客を引き寄せ、お客に安心感を売る工夫が必要。

4.一般区域貨物取扱事業

・業界中の非常識化に大変驚いている。採算の合わない単価、料金で仕事を請け負う業者が多すぎる。

5.菓子・食品の製造卸売

・中小企業はほんの一握り以外は売上維持が難しく、少々売上UPしても利益が出ない。これが実状。

6.食品資材卸

・今年に入って原油値上げを理由にメーカーが値上げ要請。大きい納入先ほどシビアで、対策に苦慮。

7.紙・紙製品卸

・昨年末に原油の値上げと材料の木材チップの値上がりを理由に大手製紙メーカーは軒並み値上げ。原価コストを製品に転化できない中小メーカーが1社倒れた。値上げから半年、売上は低迷し、在庫ばかりが増えていく。販売攻勢をかけたいが、ぎりぎりの人員で無理ができない。

●中国が、2008年オリンピック開催準備で世界中からあらゆる物品を集めており、資材や輸送船賃等の高騰と不足を招いています。日本は、資源輸入加工国のため、その影響を多大に受けることとなりました。国内でのコスト削減努力をギリギリまで行ってきたメーカー各社が、ここにきて仕入れコストを吸収できなくなり、昨年暮れから各業界での値上げが相次いでいます。中小流通業では、客先への値上げが認められず最終ユーザーとの間で苦しい状況が続いています。

(事務局 服部)