【概況】

【業況判断】3期連続で「悪い」超過幅が拡大。流通、サービス業での悪化目立つ

【売上高】【経常利益】売上高、経常利益ともに悪化

【在庫】「減少」超過に転じ、「過剰感」薄らぐも、今後に注意

【価格変動】【取引条件】価格低下・取引条件悪化の傾向続く

【資金繰り】「流通業」では窮屈感増す

【施設稼働率】【設備過不足】施設稼働率の低下進む

【雇用】強まる「不足」感

【経営上の力点など】「経営上の問題点」で「大企業の進出」がトップに

<会員の声>

DI値推移一覧表(PDF 133KB)

※全文のPDFファイルはこちら

景況調査報告(1997年8月)第15号(PDF:644KB)

【概況】

業況判断を「よい」とする企業の割合が減少し、「悪い」と答える企業の割合が増加しています。前者から後者を差し引いた「業況判断」DIは、今回の調査では△18を示し、本年2月以降3期連続で悪化する(11月4→2月△5→5月△10→8月△18)結果になりました。とくに今回調査では流通業やサービス業での悪化が目立っていますが、その背後には昨今問題視されている消費需要の低迷があります。

消費税アップ、特別減税廃止という増税圧力に加え、7月以降の度重なる台風の到来といった天候要因などが個人消費低迷の要因としてあげられますが、他方では輸出関連製造業の好調さが内需の増加につながらないという最近の日本経済の構造的な問題があります。それは近年大企業の海外調達が進んだからですが、大企業の下請け中小企業に対する値下げ圧力が依然厳しく、「仕事量はピーク時に近い程増えたが、利益が出ない」という状況が続いているという現状もその重要な要因となっています。この分野の「利益回復」が希薄なことが、中小企業の設備投資やその従事者の消費支出を活発化させない原因になっています。中小製造業分野での「値戻し」が内需の増加には不可欠だという認識が大企業や行政サイドに求められます。

今後は、さらに医療費自己負担の増加が個人消費の抑制要因となりますし、自動車産業などでは内需の不振がもたらした在庫増への対応として生産調整も予定されています。「次期見通し」ではほぼ「横ばい」が予測されていますが、予断を許さない状況が続くことは間違いありません。

[調査要項]

1.調査時 1997年8月28日~9月3日

2.対象企業 愛知中小企業家同友会、会員企業

3.調査方法 調査書をFAXで発送、自計記入、FAXで回収

4.回答企業 623社より、187社の回答をえた(回収率30.0%)

(建設業40社、製造業64社、流通・商業48社、サービス業35社)

5.平均従業員 24.4人

なお、本報告は愛知中小企業家同友会情報ネットワーク委員会(委員長、村上秀樹・村上電気工業㈱社長)が実施した調査結果をもとに、景況分析会議(座長、山口義行立教大学助教授)での検討を経てなされたものである。

【業況判断】

3期連続で「悪い」超過幅が拡大。流通、サービス業での悪化目立つ

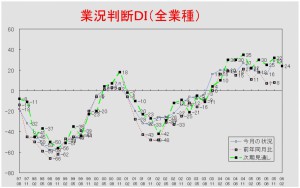

「今月の状況」DIは3期連続で「悪い」超過幅が拡大し、今回は前回調査時に比べ8ポイント悪化の△18となった。これは「よい」と答える企業が2%減る一方で、「悪い」とする企業が5%増加したためである。業種別では、建設業及び製造業でそれぞれ△35→△29、△9→△2と「悪い」超過幅は縮小した。流通業では「よい」と答える企業が2%増加したものの、「悪い」と答える企業が14%増加したため△28となった。また、他業種に比して業況のよかったサービス業も今回△26と35ポイントの大幅な悪化を示し、96年2月調査以来の「悪い」超過に転じた。前年同月比においては、全業種で△14と前回より7ポイント悪化した。ここでもサービス業は23ポイント悪化の△10と「悪化」超過に転じている。全業種の次期見通しは、3ポイント悪化の△11と先行き悪化懸念が深まっている。サービス業はここでもまた△9と「悪い」超過幅に転じており、現在の業況悪化だけでなく、先行きに対する懸念も深めていることがわかる。

【売上高】【経常利益】

売上高、経常利益ともに悪化

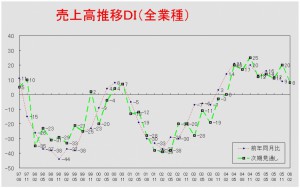

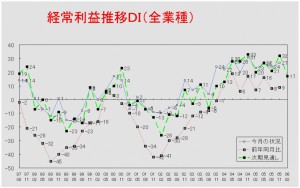

前回8ポイントの改善を示した売上高DI(前年同月比)は今回9ポイント悪化し、11となった。業種別で見ると、前々回26から前回0へ「増加」超過幅を大きく縮小させた建設業が今回18まで回復した一方で、他3業種はおしなべて悪化した。製造業、流通業では「増加」超過幅が縮小し、サービス業ではマイナス40ポイントの大幅な悪化を示して△9と「減少」超過に転じた。次期見通しは「増加」を見通す企業が約2%増え「減少」と見る企業が約3%減ったことから、前回調査時点での見通しに比して5ポイント改善の10となったが、流通業だけが9→5へと4ポイント悪化した。前年同月比の経常利益推移DIは前回の7から今回「悪化」超過の△2へと9ポイント悪化した。業種別では、建設業が1ポイント回復したものの、他3業種は悪化を示した。また「今月の状況」でも建設業を除く他3業種で悪化した。経常利益の次期見通しは全業種で24と前回より5%ポイント「好転」を見通す企業が増えたものの、ここでもやはりサービス業が5%ポイント悪化している。

【在庫】

「減少」超過に転じ、「過剰感」薄らぐも、今後に注意

在庫DI値は前年同月比で△1と94年8月以来の「減少」超過に転じた。ただし、これは「増加」と答えた企業が約8%ポイント減ったことによるもので、「減少」と答えた企業の割合が増えたわけではない。業種別では製造業12→0、流通業0→△3とそれぞれ低下した。また、「在庫過剰感」も前回の22から今回は7まで薄らいだ。「次期見通し」においても「過剰」を見通す企業が減り、適正とする企業の増加が見られるが、9月から自動車メーカーなどで生産調整が行われることから、在庫の意図せざる増加が生じることも予測され、今後注意を要する。

【価格変動】【取引条件】

価格低下・取引条件悪化の傾向続く

価格変動DI(前年同月比)は前回調査に引き続き「低下」超過幅が拡大し、全業種で△29→△34となった。業種別で見ると、製造業を除く3業種で「低下」と答える企業が前回調査よりも増加した。なかでもサービス業は「低下」と答える企業が15%増と大幅な増加を示した。また、全業種の取引条件DI(前年同月比)は「悪化」と答える企業の割合が横ばいであったものの「好転」と答えた企業の割合が減少したことから、△16と2ポイント悪化した。業種別では、8ポイント改善の△11となった製造業を除く3業種は全て悪化した。

【資金繰り】

「流通業」では窮屈感増す

資金繰りDIは前回調査と変わらず△29であった。業種別に見ると、流通業が△38と前回に比べ15ポイント悪化したのが目立つ。これは「余裕」と答えた企業が5%減少し、「窮屈」と答えた企業が11%増加したためである。他の3業種は軒並み回復したが、なかでもサービス業が△43→△31と12ポイントと大きく改善した。同様に「次期見通し」でも流通業が△15と窮屈感が増大すると予想している他は、資金繰りの改善を見通している。とはいえ、「今月の状況」「次期見通し」とも全業種にわたりDI値は大きくマイナスを示しており、依然として資金繰りが苦しい状況が続いている。

【施設稼働率】【設備過不足】

施設稼働率の低下進む

施設稼働率DIは前年同月比で10→△8と前回調査に比べ18ポイント悪化した。製造業では23ポイントと大幅な悪化を示し、95年11月調査の時以来のマイナスを記録した(△2)。また、流通業でも9ポイント悪化の△17と「低下」超過幅を拡大させている。一方設備過不足(「今月の状況」)は「過剰」と答える企業が1%減ったが、同時に「不足」とする企業が2%減ったため、△14→△13となった。「適正」とする企業は3期連続で増加し、75%となった。

【雇用】

強まる「不足」感

全業種で見た雇用動向は△11→△22と、「不足」超過幅が拡大した。これは「過剰」と答える企業が5%減り、「不足」と答える企業が7%増えた結果である。業種別では、「不足」とする企業が前回大幅に減った流通業とサービス業の「不足」超過幅がそれぞれ18ポイント・15ポイントと大幅に拡大し、△20、△23となった。またその他2業種でも「不足」超過幅が拡大した。とくに製造業では「不足」と答える企業が41%と高い割合を占めている。

【経営上の力点など】

「経営上の問題点」で「大企業の進出」がトップに

「民間需要の停滞」が長い間一位を占めていた「経営上の問題点」の項目で、前回は「人件費の上昇」が一位を占めたが、今回は「大企業の進出による競争の激化」がトップとなった。業種別では流通業で前回の20%から27%に増加している点が注目される。大店法の緩和など規制緩和が中小企業の経営を圧迫しつつあることが推測しうる。第二位は「民間需要の停滞」(32%)、「人件費の増加」は前回の37%から27%に低下し、再び前々回の水準に戻った。「経営上の力点」については、依然として「新規受注(顧客)の確保」「付加価値の増大」が高い比重を占めている。

<会員の声>

■流通A社(衣料品)消費税アップ、特別減税廃止、社会保険料のアップ等非常に悪い状況です。6~7月に台風で土日・土日に雨が降りましたから夏物を売る暇がなかったと言われています。8月以降秋物はどうかとデパートを中心に秋物展開を早めたら残暑 でダメ。加えて消費者マインドが変化しています。先行きの不安感が購買力を鈍らせ預金が増加しています。これまで安ければ良しとされた海外製品や安くて良いものであればとされた商品も、やっぱり1900円は1900円と見直しが始まっています。

■建設B社(電気工事)政府に財源がなく予算が2割カットされると当然仕事が減 ります。環境整備の関係で土木や下水工事は一定の仕事が出るでしょうが建築のような効果はありません。名古屋市は低層階の市営住宅をやめ高層化を進めていますから大手業者しか受注できない状況になっています。規制緩和と言いますが仕事量が減っていますから絞った業者選考になり、そこに入れないと淘汰されるという規制の強化が進行して います。

■製造C社(機械製造)自動車組立機械80%、情報関連組立機械20%です。8月期は対前年比30%アップで、バブルの最盛期と同様になりました。これは同業のリストラ・廃業による影響もあり、海外設備の展開ではわが社の製品の50%が海外の工場向け製品です。