【概況】

【業況判断】 前年同月比・次期見通し大幅改善

【売上高】【経常利益】 売上高改善続く

【在庫】 在庫過剰感変化なし

【価格変動】【取引条件】 4期連続で価格「低下」超過幅縮小

【資金繰り】 引き続き「窮屈」超過幅縮小

【設備過不足】【施設稼働率】 設備は「不足」超過幅拡大。稼働率は上昇続く

【雇用】 不足感微増

【経営上の力点など】 引き続き「販売先からの値下要請」がトップ

<会員の声>

DI値推移一覧表

※全文のPDFファイルはこちら

景況調査報告(2004年2月)第41号(PDF:1MB)

【概況】

業況が「よい」と回答した企業から「悪い」と回答した企業を引いた業況判断DI(「今月の状況」)は前回の16から4ポイント改善して20となりました。前回調査と比較すると改善の伸びは低下していますが、業況判断は3期連続の改善となります。しかし、業種別にみると、サービス業では悪化しており、4業種足並み揃えての改善というわけではありません。また、前年同月比では前回の0から16へと16ポイントの大幅な改善となりましたが、これもサービス業を除く3業種が「好転」超過幅を拡大させたのに対し、サービス業は△3と「悪化」超過に転じました。

ヒアリング調査によると、前回調査においても指摘された住宅需要の好調とトヨタ自動車の業績の好調が引き続き景気改善の要因となっているようです。建設業に関しては、マンションなどに対する新規住宅需要に加え、地価下落等の理由から本社ビルや工場建設の動きも出てきているようです。また、トヨタ自動車も10~12月の連結決算は純利益前年同月比60%増となるなど良い業績を上げています。

とはいえ、やはり今回も景気回復の持続性に関しては懸念が残ります。その理由としてヒアリング調査では以下の点が指摘されました。第一はトヨタ自動車をはじめとする自動車産業各社が海外向け製品の生産を国内生産から現地生産へとシフトしつつあることです。この先の生産増は見込めないという見方も強くあります。第二は依然として利益圧迫要因が根強く存在していることです。特に製造業においては、親企業から単価の切り下げ要請が強い一方で、中国の需要増を背景に鋼材価格が上昇しているなど、仕事量が減れば赤字に陥る可能性もあるなど不安定な状況にあります。そして第三は前回も指摘したように、米国経済の不安定性です。米国経済は大型減税の効果などが切れ、下降局面へ入るとの予測も一部にあります。米国景気の動向次第で再び円高への圧力が強まることも考えられます。

今回の調査では前回調査に引き続き、業況の若干の改善がみられました。また3ヶ月という短期的な見通しに関しては、強気な予想をする企業が多くなってきています。中国における需要の増大など景気回復を後押しする要因もあります。しかしながら、中長期的には楽観的見通しを許さない事情もあり、このような時期にこそ、経営者はいっそうの効率化や人材育成など中長期的視点をもった経営戦略を実践していくことが重要と考えます。

[調査要項]

1.調査時 2004年2月24日~2月27日

2.対象企業 愛知中小企業家同友会、会員企業

3.調査方法 調査書を電子メール、FAXで発送、自計記入、インターネット専用サイト、FAXで回収

4.回答企業 1,951社より、435社の回答をえた(回収率22.3%)(建設業63社、製造業157社、流通138社、サービス業77社)

5.平均従業員 38.3人

なお、本報告は愛知中小企業家同友会情報ネットワーク委員会(委員長、藤田彰男・赤津機械(株)社長)が実施した調査結果をもとに、景況分析会議(座長、山口義行・立教大学経済学部教授)での検討を経てなされたものである。

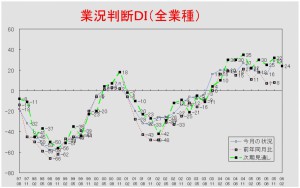

【業況判断】

前年同月比・次期見通し大幅改善

「今月の状況」DIは前回の16から4ポイント改善し20となった。これで3期連続の改善である。業種別に見ると、製造業が28→32と4ポイント、流通業が6→12と6ポイント改善したが、サービス業は12→10と2ポイント悪化した。なお建設業は前回調査と同様16で変化はなかった。

前年同月比DIは前回の0から16へ16ポイントと大幅に改善した。「好転」超過となるのは、2000年11月の調査以来、3年3ヶ月ぶりのことである。業種別では建設業が△12→14と26ポイント、流通業が△7→21と28ポイント大幅に改善し、「好転」超過に転じた。また製造業も10→21と11ポイント改善した。しかし、サービス業だけが6→△3と9ポイント悪化し、「悪化」超過へ転じた。

次期見通しについても、前回の10から30と20ポイントの大幅な改善となった。これは「よい」と予想する企業が約半数を占めるようになったためである。業種別では、建設業が△11→13と24ポイント、製造業が19→37と18ポイント、流通業が6→28と22ポイント、サービス業が20→35と15ポイントそれぞれ大幅に改善した。次期見通しが3期連続で改善され、さらに改善の幅が各業種とも拡大する傾向にあるため、業況好転の見通しが広まりつつあるといえる。

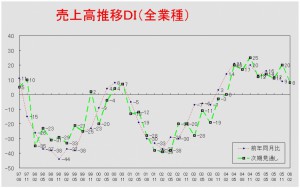

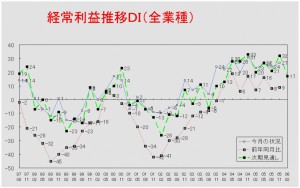

【売上高】【経常利益】

売上高改善続く

売上高DI(前年同月比)は前回の3から11ポイント改善し14となった。業種別に見ると、建設業が△18→6と24ポイント、流通業が△4→18と22ポイントと大幅に改善し「増加」超過に転じ、製造業も14→19と5ポイント「増加」超過幅を増加させた。その一方で、サービス業だけが8→4と4ポイント「増加」超過幅を縮小させた。次期見通しについては、前回の0から20ポイント改善し、20となった。「増加」超過になるのは、2000年8月以来のことである。業種別では、建設業が△22→3と25ポイント、流通業が△2→22と24ポイントと大幅に改善し、「増加」超過に転じた。製造業が7→25と18ポイント、サービス業が6→18と12ポイント「増加」超過幅を拡大させた。建設業を除く3業種で4割以上の企業が「増加」するという強気の見通しを立てている。

経常利益DI(今月の状況)は前回の24から22へと2ポイント悪化した。業種別では、建設業だけが5→13と8ポイント改善したが、製造業は29→25と4ポイント、流通業は27→26と1ポイントわずかに悪化した。サービス業は「赤字」と回答した企業が3割を超えたことから30→19と11ポイントも悪化した。前年同月比は、前回の△1から14ポイント改善し、13となった。業種別に見ると、サービス業だけが11→7と4ポイント悪化させた。残りの業種でもっとも改善幅が大きかったのは流通業(△10→24)で34ポイント改善し、「好転」超過に転じた。これは「好転」と回答した企業が15%増加したことに加え、「悪化」と回答した企業が19%も減少したことが要因となっている。次期見通しについても、前回の13から28へと15ポイントも改善し、半数近くの企業が「黒字」と予想している。業種別では建設業が△18から6へと24ポイント改善し、「黒字」超過に転じたほか、製造業(13→29)、流通業(24→33)、サービス業(20→33)も「黒字」超過幅を拡大させた。

【在庫】

在庫過剰感変化なし

在庫感DI(今月の状況)は前回の13から15と2ポイントとわずかに「過剰」超過幅が拡大した。業種別に見ると、製造業が11→18と7ポイント「過剰」超過幅が拡大したのに対し、流通業は15→11と4ポイント「過剰」超過幅が縮小した。反対に、前年同月比は前回の6から4へと2ポイント「増加」超過幅が縮小した。業種別では、製造業が8→0となったのに対し、流通業は4→11と7ポイント「増加」超過幅を拡大させた。次期見通しについては前回の10から11へと1ポイント「過剰」超過幅が拡大した。業種別では8→12、流通業が11→9となっている。

【価格変動】【取引条件】

4期連続で価格「低下」超過幅縮小

価格変動DI(前年同月比)は前回の△33から9ポイント「低下」超過幅が縮小し、△24となった。業種別では、建設業が△45→△27と18ポイント、製造業が△35→△32と3ポイント、流通業が△31→△18と13ポイント、サービス業が△25→△18と7ポイントそれぞれ「低下」超過幅を縮小した。次期見通しにおいても、前回の△23から△13へと10ポイント「低下」超過幅が縮小した。業種別でも4業種とも「低下」超過幅を縮小させたが、最も顕著だったのは建設業で、△29→△6と23ポイントの「低下」超過幅縮小であった。

取引条件DI(前年同月比)は前回の△14から△10へと4ポイント「悪化」超過幅が縮小した。業種別では、製造業(△6で前回と変わらず)を除いた3業種はともに超過幅を縮小させたが、最も超過幅を縮小させたのは建設業(△22→△8)であった。次期見通しについては、前回の△11から△10へと1ポイントだけ「悪化」超過幅が縮小した。業種別では、建設業が△17→△15と2ポイント、流通業が△17→△10と7ポイント「悪化」超過幅が縮小した一方で、製造業で△7→△9と2ポイント、サービス業で△4→△11と7ポイント超過幅が拡大した。サービス業での「悪化」超過幅の拡大は、前回調査に比べ、「好転」と回答した企業が10%半分以下に低下したためであり、「悪化」と回答した企業の割合も減少している。

【資金繰り】

引き続き「窮屈」超過幅縮小

資金繰りDI(今月の状況)は、前回の△25から△17へと8ポイント「窮屈」超過幅が縮小した。これは、「窮屈」と回答した企業が減少したことによる。業種別にみても、建設業では△35→△29と6ポイント、製造業では△23→△10と13ポイント、流通業では△21→△18と3ポイント、サービス業では△25→△21と4ポイントと4業種がそれぞれ「窮屈」超過幅を縮小している。次期見通しについても、前回の△26から△21へと5ポイント「窮屈」超過幅を縮小している。業種別では、製造業(△25→△14)、流通業(△21→△18)、サービス業(△23→△21)がともに「窮屈」超過幅を縮小させているのに対し、建設業だけは△42→△49と7ポイント超過幅を拡大させ、唯一「窮屈」と回答した企業が半数を上回った。

【設備過不足】【施設稼働率】

設備は「不足」超過幅拡大。稼働率は上昇続く

設備過不足DI(今月の状況)は、前回の△11から△17へと6ポイント「不足」超過幅が拡大した。業種別で見ると、建設業では△11→△18と7ポイント、製造業では△10→△15と5ポイント、流通業では△10→△17と7ポイント、サービス業では△15→△24と9ポイントと、4業種とも「不足」超過幅が拡大した。次期見通しにおいても、前回の△14から△15へと1ポイント「不足」超過幅が拡大した。業種別では、建設業(△6→△7)、流通業(△12→△16)の「不足」超過幅が拡大したが、製造業は(△14)前回調査と変化がなかった。サービス業は△23→△22と1ポイント「不足」超過幅が縮小した。

施設稼働率DI(前年同月比)は、前回の9から18と9ポイントの「上昇」超過幅拡大となった。業種別に見ると、製造業が13→26と13ポイント、流通業が3→6と3ポイント「上昇」超過幅が拡大した。製造業で変動が大きいのは、「低下」と回答した企業が10%以上減少したためである。次期見通しも、前回の5から16と11ポイント「上昇」超過幅が拡大した。製造業(6→18)、流通業(3→14)ともに「上昇」超過幅が拡大し、今後も稼働率の上昇が続くと見込まれる。

【雇用】

不足感微増

雇用動向DI(今月の状況)は、前回の△23から△26と3ポイント「不足」超過幅が拡大した。3期連続の「不足」超過幅拡大である。業種別でみると、製造業を除く3業種が「不足」超過幅を拡大させたが、その中でも特にサービス業でその不足感が最も出ている。これはサービス業で「過剰」と回答する企業が前回に比べ11ポイント減少して4%となったことに加え、「不足」と回答した企業が4割を超えたためである。次期見通しについては、前回の△17から△16と1ポイント「不足」超過幅が縮小した。業種別では、サービス業だけが△25→△19と6ポイント「不足」超過幅を縮小させたが、建設業では△8→△10と2ポイント、製造業では△11→△12と1ポイントとわずかに「不足」超過幅を拡大させた。なお流通業は△23で前回調査と変わらなかった。

【経営上の力点など】

引き続き「販売先からの値下要請」がトップ

全業種で見た「経営上の問題点」は「販売先からの値下要請」(37%)が3期連続でトップとなった。それに「民間需要の停滞」(33%)、「新規参入者の増加」(20%)、「取引先の減少」(19%)が続いた。業種別で特徴的であったのが、サービス業で「従業員の不足」(30%)を第2位、建設業で「官公需要の停滞」(27%)を第3位の問題点として取り上げていることである。その他文書回答では、「材料費の急激な上昇」、「社会保険料負担の過多」などが問題点をして取り上げられている。

「経営上の力点」は「新規受注(顧客)の確保」(57%)が引き続きトップであった。それに「付加価値の増大」(54%)、「社員教育」(35%)が続いた。業種別にみて特徴があったのは、サービス産業が「人材確保」(29%)を第4位の力点にあげていることである。その他文書回答では、「社員の再度教育」、「品質管理の向上」などが取り上げられている。

<会員の声(業種別)>

(1)建設業

●「今月の業況」DIは、前回調査と同様の16と高い位置で変化がなかったものの、前年同月比DIが△12から14と26ポイント、次期見通しも△11から13と24ポイント、それぞれに大幅に改善しました。前回調査時から全面的な回復の様相でしたが、すべてのグラフが水面上に出て、数字上は完全に回復したように見えます。さてそこで、会員のみなさんの声を聞いてみると、官公需は相変わらず冷え込んでいるものの、民間の仕事はかなり出てきており忙しいことは事実です。しかし利益につながっているかどうかでは企業間格差があるようです。特に鋼材関係の値上がりが激しく、関連企業は苦労を強いられています。

1・総合建設業

鋼材価格の高騰が激しく、非常に厳しい。どこも今は忙しくて入っている分については回しているが、新規については2ヶ月待ってもらわないと工事にかかれない状況。原因は中国。スクラップ材も国内には回ってこない。いろいろ手を尽くしてもこの状況解決の糸口が見つからない。官需については非常に厳しい。発注がものすごく少なくなっている。民需については、自動車関連工場の設備投資がよく動いている。どうも目的のはっきりしない工場建設などもある。今、余裕のあるところは投資に動いている様子。

2.総合建設業

新築は駆け込み需要の一順でしばらく低調がつづくものと覚悟している。一方リフォーム部門は季節要因が大きいものの、順調に引き合い件数の増加が見込まれる。しかしながら新規参入業者が多く値崩れもおきており価格競争力の強化が必要と感じている。

3.総合建設業

官公需要の停滞がまだまだ続き、受注が難しい。都市銀行の貸しはがしが益々厳しくなる。

4.鉄骨業

材料費の急激な上昇により見積もりができない状態(見積期限1週間が限度)。また売り惜しみか、在庫が無いのか、仕入れできない材料も出てきた。バブル当時の再来。日本では仕事が少ないのに、これだけ材料費の上昇は異常としか言いようが無い。中国の需要増大だけでこれだけ材料が変動するものか?仕事が少なくって材料費の激高。何かが起こらなければいいが。

5.鉄筋工事業

同業者間の潰し合い。いったいいつまで続くのでしょうね

6.電機工事業

とにかく人手が足りない。だがしかし毎年2月・3月はそういう傾向なので、それをもって景気が回復したのかどうかは判らない。空港・万博は何の影響も無い。官公需の関係はますます厳しくなり、年度の変わる4月以降の仕事は無い。マンションなど不動産関係は都心のいいものは足が速いようだ。

7.電気工事業

前年までは6割が官公需だったため、この官公需の落ち込みでどうなることかと思っていたが、幸い年末から民間が動き出した。電線の値段が上がってきたので、買いだめをしなければならない。2・3月は毎年上がるが、今年は激しい。工場の新設の依頼などがあり、景気が回復していることを感じさせる。

8.建築設計

当社は官公需が無く、民間100%のため、昨年の今ごろは全く仕事が無く、将来展望も無かった。これは計画されていたプロジェクトが先送りされたためだが、それが夏以降になると入ってくるようになった。今年の仕事とダブってものすごく忙しい。何が増えているかと言えば賃貸マンション、事務所ビルなど。賃貸の事務所に入っていたところが自社ビルの建設をしているところも。耐震補強工事の全面見直しをしているところも多い。設計事務所全体が忙しいのかと言うとそうでもなく、業界の中もまだら模様。

(事務局 山田)

(2) 製造業

●製造業における売上高・業況判断は、全てのDIで3期連続上昇。とりわけ業況判断DI次期見通しでは19→37と高い数値が出ています。一方、経常利益の今月DIは29→25とやや後退。そして在庫感DIが今月・次期見通しともにやや上昇しており、在庫循環が気になるところです。利益圧迫要因として「仕入単価の上昇」が経営上の問題点の2位に浮上。中国需要急増による鋼材・資材価格高騰がかなり深刻な状況に至っています。また「財務体質の強化」が経営上の力点4位を推移し、仕事量の回転を反映してか資金繰りはやや改善数値となっています。

1.自動車関連

・鉄の値上がりが激しい。自家手配材が逆ザヤになってしまいメーカー支給材に切り換えるしかないが工賃仕事になってしまう。また今ごろ切り換えた業者に、いざという時に材がきちっと供給されるか心配。そうなると工賃さえ出ず赤字となってしまう。(A社)

・売上対前期比11.5%アップ、ものすごく忙しい。鋳物価格が約2倍、特殊鋼もステンレスも価格上昇。大隈鉄鋼や神戸製鋼など中国に進出した日本企業が品質や調達などの点から、素材・設備などあらゆるもの殆ど全てを日本から仕入れている現状。それが特にこの中部圏の活況に影響している。(B社)

2.機械器具

・海外との競合で全国厳しい業況の中、東海地区は自動車関連で恵まれている。しかし3~5年後は海外現地調達率が高くなると予想。今こそ将来を見据えた対策を考えて行動を起こすべき。(C社)

3.紙器印刷

・ディーゼル規制、内税化、更なる短納期分納体制等々、経費が増える話が多すぎる傾向に閉口。将来に光が見えてこない現状。(D社)

・景気低迷に伴い各企業が依然価格競争に向かっている。しかし価格面では資本力の大きい企業が最終的には落札する。従って我々零細企業は今後、どのように生きていくかは解ってくる。(E社)

4.食品関連

・アメリカ牛のBSEと鳥インフルエンザ問題の長期化がこのまま進めば影響が大きい。(F社)

・この数年で「食」を取り巻く環境が非常に厳しくなり先行きが全く見えない。「安全・安心」のための法律・規制は一消費者としてもある程度は理解できるが、その費用負担の質量増大はとどまるところなく、製造コストに響くにもかかわらず、価格転化できない。 利益率の低下に歯止めがかからず、新商品の開発コストが不足する。(G社)

(事務局 加藤)

(3)流通業

DIに見る、今月の業況は(6→12)と6ポイント改善しています。「前年同月比」では(△7→21)と28ポイントの改善です。その他項目も2~7ポイント微改善しています。次期(5月)への見通しでは、売上が(△2-22)経常利益(24-33)と大変強気の見通しです。施設稼働率(3-14)も上昇していますが、雇用動向は(△23→△23)と不足とする数は変わりません。次期改善の期待は大きいが、現状の人員で乗り切り、不透明な中で好況のピークを慎重に測っているかに見えます。個別会員企業の声を聞きました。

1.食品添加物及び食品製造用資材と関連機械の販売

相変わらず消費需要停滞、物余り状態(供給過多)、従って何処までまでも安売り競争でしのぎを削ることになり中規模スーパーの破綻が起こる。 その予備軍あり。公表の景況とは異なる食品業界である。量販店に事故が起こると連鎖も大です。

2.OA機器販売

不況で事務機器の更新を先送りしていたが限度に来たからと商談に入り、購入決定で、リース会社に契約を依頼すると、100万円クラスのリースでも信用不安があると断るケースが業界で多発している。購入先は怒りだすが、5年リースなら、5年後まで生き残れる経営計画書を銀行をはじめ取引先に提示していることが求められる時代になった。

3.油圧・空圧機器および省力化機器の専門商社

財務内容は好転しているが、仕入先からの手形サイトの短縮要請がきつい、取引先の受取手形の短縮願いは簡単には受け入れられない。 上場企業はファクタリング等で現金化が進むが、中小での利用は手数料の負担が大きい。得意先の大半を占める中小の機械メーカーは現金化にはまだ遠い。 仕入先の単価の上昇ではなく、これ以上得意先からの値下げを仕入先メーカーが吸収出来なくなってきている、最終的には自社の利益率を削る状況になっていく。

4.機械・器具卸業/鋼材販売

・日本の資源であるスクラップ(鉄・非鉄金属)が海外に流出し製品加工素材の異常な値上りと、伴って加工費の値上り、ユーザーにそのまま移行出来るか、今後の不安材料となる。

・中国経済急成長の影響で鉄鋼業界は未曾有の大変革時代に入った。価格の暴騰は予測できず

● 売上・利益の好転が信じられない声が並びます。「社員の頑張りに支えられて経常収支を黒字にしている。」「売上の拡大は新規店舗展開しかないが、1店舗でも展開を間違えると全社あげても支えきれないので背水の陣での展開をしている。」など、好転の中味には凄まじい企業努力があります。しかし、強気の5月見通しでも資金繰り(△21-△18)はわずか3ポイントの改善です。

(事務局 服部)