【概況】

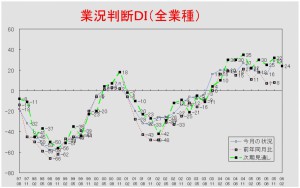

【業況判断】 「今月の状況」・前年同月比悪化するも、先行きは明るい

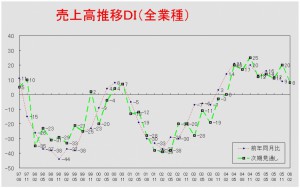

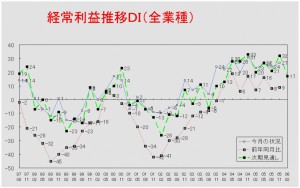

【売上高】【経常利益】 「売上高」・「経常利益」ともに悪化を示すが、建設業は好調

【在庫】 過剰感和らぐ

【価格変動】【取引条件】 「低下」超過幅縮小続く・取引条件改善

【資金繰り】 窮屈感高まる

【設備過不足】【施設稼働率】 設備稼働率「上昇」超過幅2期連続の縮小

【雇用】 建設業で大幅に「不足」感高まる

【経営上の力点など】 「販売先からの値下要請」トップ

<会員の声>

DI値推移一覧表

※全文のPDFファイルはこちら

景況調査報告(2004年8月)第43号(PDF:1.05MB)

【概況】

業況が「よい」と回答した企業から「悪い」と回答した企業を差し引いた業況判断DI(今月の状況)は前回調査の20から2ポイント悪化して18となりました。今回の調査では5期ぶりの悪化となりましたが、これは「よい」と回答した企業が1%減少したことに加え、「悪い」と回答した企業が1%増加したことによります。前回調査から回復力にかげりが見られましたが、今回の調査でも「足踏み」状態が続いているといえます。しかし、先行き見通しについては前回の30から35と「よい」と回答する企業が増えており、楽観的な見通しが崩れるには至っていない状況です。

全体でみると業況判断は悪化していますが、全業種が一様の動きをしているわけではなく、業種により明暗がはっきりしています。今回大幅な改善を示したのは建設業ですが、ヒアリング調査ではその要因として、マンションや工場建設などの民需に加え、学校の夏休み中の耐震工事等が多かったことなどが指摘されました。8月という季節的要因に支えられた面や、来年に入ってからの建設需要の不透明さや官需における値下げ圧力の強まりなど、現状の好調さを喜んでばかりはいられない問題も少なくないとする意見も聞かれました。これまでの好調さから一転トーンダウンした製造業については、自動車業界の業績の好調から需要自体は根強く、当面業況の腰折れ懸念はないとする指摘が多くありました。ただし、過去において厳しいリストラを強いられた「学習効果」からか、設備投資や人員の増強に積極的な企業は少なく、生産活動の一層の高揚は期待できないようです。他方、小売など個人消費に近い分野では依然として過当競争や価格破壊が続いており、景気の業種間、業態間格差は縮まらない状況が続いています。

当面景気が大きく腰折れする懸念は小さいものの、好調な製造業で正社員の増強に消極的な企業が多い上、酷暑やアテネオリンピックがもたらした消費刺激効果もなくなるなど、全般的な好況局面が出現する可能性も小さいと思われます。石油などの原材料価格の上昇、アメリカ経済の景気後退懸念などの不安要因もあります。不調業種の経営者には引き続き経営改善に向けた粘り強い活動が、また好調業種の経営者には景気の先行きを慎重に見極めながら長期的視点に立って経営実践を積み重ねる姿勢が求められます。

[調査要項]

1.調査時 2004年8月25日~8月27日

2.対象企業 愛知中小企業家同友会、会員企業

3.調査方法 調査書を電子メール、FAXで発送、自計記入、インターネット専用サイト、FAXで回収

4.回答企業 2,076社より、470社の回答をえた(回収率22.6%)(建設業67社、製造業156社、流通149社、サービス業98社)

5.平均従業員 31.0人

なお、本報告は愛知中小企業家同友会情報ネットワーク委員会(委員長、藤田彰男・赤津機械(株)社長)が実施した調査結果をもとに、景況分析会議(座長、山口義行・立教大学経済学部教授)での検討を経てなされたものである。

【業況判断】

「今月の状況」・前年同月比悪化するも、先行きは明るい

「今月の状況」DIは前回の20から18へと2ポイント悪化した。業種別にみると、建設業では6→34と28ポイントもの大幅な改善がみられたのに対し、製造業(27→21)、流通業(24→12)、サービス業(12→10)は悪化した。建設業が大幅に改善したのは「よい」と回答した企業が前回の31%から43%へと増加したことに加え、「悪い」と回答した企業が24%から9%へと減少したためである。前年同月比DIも前回の19から4ポイント悪化して15となった。業種別でも、「今月の状況」DIと同様、建設業だけが6→34と28ポイント大幅に改善したのに対して、製造業(29→18)、流通業(19→10)、サービス業(12→4)は悪化した。次期見通しに関しては、前回調査の30から35と5ポイント「よい」と見通す企業が増加した。業種別でみると、流通業(35→29)を除いた建設業(23→36)、製造業(32→46)、サービス業(22→28)では「よい」と回答する企業が大きく増加しており、まだ先行き見通しは楽観的である。

【売上高】【経常利益】

「売上高」・「経常利益」ともに悪化を示すが、建設業は好調

売上高DI(前年同月比)は前回の21から17と4ポイント悪化した。業種別では、建設業が3→37と34ポイントも大幅に改善したのに対し、製造業は30→22と8ポイント、流通業は22→12と10ポイント、サービス業は18→3と15ポイント悪化した。次期見通しについては、17から25と8ポイント「増加」すると予想する企業が増えた。業種別では、サービス業(17→11)を除いた建設業(14→26)、製造業(17→35)、流通業(20→22)が明るい見通しを立てている。

経常利益DI(今月の状況)は、前回調査の30から10ポイント悪化し、20となった。業種別で見ると、ここでも建設業だけが5から11へと6ポイント改善させたが、他の3業種は悪化を示した。なかでも流通業は49→24と25ポイントも著しく悪化した。前年同月比についても19→6と13ポイントの悪化となった。業種別で見ると、建設業が△6から6へと12ポイント改善し、15期ぶりに「好転」超過に転じた。一方で、製造業(26→12)、流通業(30→1)、サービス業(14→3)はそれぞれ大幅に悪化した。これらは「好転」したと回答した企業の減少によるところが大きい。次期見通しについては、前回の28から5ポイント改善して33となった。業種別では、建設業(5→18)、製造業(29→45)が予想を改善させた。著しい改善が見られた製造業では、回答企業の55%が「黒字」を見通している。反対に、流通業(42→34)、サービス業(24→22)が予想を悪化させている。

【在庫】

過剰感和らぐ

在庫感DI(今月の状況)は前回の21から8ポイント「過剰」超過幅が縮小して13となった。業種別でみても、製造業(21→13)、流通業(22→13)ともに、「過剰」超過幅を縮小させている。前年同月比についても、16→5と11ポイント「増加」超過幅が縮小している。業種別でも、製造業(14→8)、流通業(18→2)とそれぞれ「増加」超過幅が縮小している。次期見通しについても、「過剰」と予想する企業が「不足」と予想する企業を5ポイントしか上回っていない。

【価格変動】【取引条件】

「低下」超過幅縮小続く・取引条件改善

価格変動DI(前年同月比)は前回の△13から3ポイント「低下」超過幅が縮小して△10となった。これで低下超過幅の縮小は6期連続である。業種別では、建設業(△16→△4)、製造業(△16→△10)、流通業(△3→△2)が「低下」超過幅を縮小させたが、サービス業だけが△22から△24へと2ポイント「低下」超過幅を拡大させた。3ヵ月先の次期見通しについても、前回調査の△11から△7と4ポイント「低下」すると見通す企業が増加した。業種別でも、建設業(△12→△6)、製造業(△12→△4)、流通業(△3→△1)、サービス業(△24→△23)と全業種において「低下」超過幅の縮小という予想をしている。

取引条件DI(前年同月比)は前回の△10から2ポイント「悪化」超過幅が縮小して△8となった。業種別では、建設業(△7→△6)、製造業(△7→△4)、サービス業(△22→△15)が「悪化」超過幅を縮小させたのに対して、流通業は△7から△10と3ポイント「悪化」超過幅を拡大させた。次期見通しについては、△9から△5へと4ポイント先行きが「悪化」すると見通す企業の超過幅が縮小した。業種別に見ても、建設業(△11→△8)、製造業(△5→△1)、流通業(△5→△3)、サービス業(△21→△16)と全業種で改善を予想している。

【資金繰り】

窮屈感高まる

今月の状況DIは前回の△13から6ポイント「窮屈」超過幅が拡大して△19となった。業種別では、建設業(△35→△29)を除き、製造業(△14→△20)、流通業(△1→△13)、サービス業(△10→△22)が「窮屈」超過幅を拡大させた。次期見通しについては、△18から△21へと3ポイント「窮屈」と予想する企業が増加した。業種別では、建設業が前回調査と変わらず△36、製造業は△18→△17と「窮屈」超過幅を縮小したが、流通業は△3から△14と11ポイント、サービス業は△23から△26と3ポイント「窮屈」超過幅が拡大した。

【設備過不足】【施設稼働率】

設備稼働率「上昇」超過幅2期連続の縮小

設備過不足DI(今月の状況)は、前回の△14から△21と7ポイント「不足」超過幅が拡大した。業種別にみると、建設業は0→△24と大幅に「不足」超過幅を拡大している。これは「過剰」と回答した企業が12%から2%と減少し、さらに「不足」と回答した企業が12%から25%へと増大したためである。また、製造業(△21→△24)、流通業(△6→△15)も「不足」超過幅を拡大させたが、サービス業(△25→△24)だけがわずかに「不足」超過幅を縮小させた。次期見通しでも、前回の△15から△19へと4ポイント「不足」予想超過幅が拡大している。業種別でみても、全業種ともに「不足」予想超過幅が拡大している。

設備稼働率DI(前年同月比)は前回の12から6ポイント「上昇」超過幅が縮小して6となった。2期連続で「上昇」超過幅が縮小している。業種別で見ると製造業では13→5、流通業では11→6とともに「上昇」超過幅が縮小している。次期見通しでは、反対に前回調査の10から6ポイント「上昇」超過見通しが拡大して16となった。業種別に見ても、製造業12→19、流通業6→13となっている。

【雇用】

建設業で大幅に「不足」感高まる

今月の状況DIは前回の△21から7ポイント「不足」超過幅が拡大して△28となった。業種別にみると、建設業が△3から△38と著しく「不足」超過幅を拡大させた。これは、「不足」と回答した企業が4割を超えた上に「過剰」と回答した企業が5%を下回っているからである。また、製造業も△16から△29と大幅に「不足」超過幅を拡大させており、ここでも「不足」と回答した企業が4割に達した。一方で流通業(△28→△22)とサービス業(△34→△29)は「不足」超過幅を縮小させている。次期見通しでは、前回の△19から10ポイント「不足」と見通す企業が増加して△29となっている。業種別に見ても、建設業(△11→△31)、製造業(△18→△30)、流通業(△22→△24)、サービス業(△23→△32)と全業種で「不足」すると見通す企業が増大している。

【経営上の力点など】

「販売先からの値下要請」トップ

全業種でみた「経営上の問題点」は「販売先からの値下要請」が30%でトップであった。これに「民間需要の停滞」(27%)、「仕入単価の上昇」(23%)、「新規参入者の増加」(20%)が続く。業種別で特徴的なのは、サービス業が第二位に「人件費の増加」(28%)、製造業が第三位に「熟練技術者の確保難」(25%)を指摘していることである。その他の文書回答では「従業員の高齢化」、「法令等の変更による影響」などが指摘されている。

「経営上の力点」は「新規受注(顧客)の確保」が62%で第一位であった。続いて「付加価値の増大」(52%)、「社員教育」(34%)、「財務体質の強化」(22%)が挙げられた。業種別にみると、サービス業が第四位に「新規事業の展開」(29%)を、流通業も第四位に「情報力強化」(24%)を挙げていることが特徴的である。その他の文書回答では「社名の認知度の向上」などがある。

<会員の声(業種別)>

(1) 建設業

●「今月の業況」DIは、前回の6から34と28ポイントもの大幅な改善が見られ、「前年同月比」も同様な結果が見られます。また「次期見通し」についても、23から36と13ポイントもよくなることが予測されます。「売上高」「経常利益」についても同様な傾向が見られ、このことは他の業種と大きなちがいになっています。

・会員のみなさんの声を聞いてみても、今現在は仕事が多くあり忙しい。とくに昨年悪かったので、前年対比ではよく感じるということのようです。今後の見通しは、年末(次期調査時)頃まではこの状態が続くと思われるが、その先は不明との事です。それは例えば、工場物件など立替や改築はあるが、全くの新築・増築は少ない。つまり製造業の設備投資は進んでいないということのようです。

1.総合建設

・建設業は、中部国際空港や万博等の大規模建設でやや好調気味。ただし、この2大工事も完工に近づき、官公庁の予算不足による工事受注が激減の模様。先行きの不透明さが非常に心配な状況。

・これまでは2~3億円の仕事もあったが、今はほとんどが1億円以下の仕事。その少額の工事を多数契約しており、デベロッパーから今すぐという引き合いはたくさんあるが、新規の工事は受注できない状態。官庁からは耐震の仕事がたくさん出ているが、少し前の仕事がないときに安値合戦で値を下げてしまったので値が合わない。

2.建築

・取引先企業の景況感が好転してきており、設備投資に伴う増改築或いは新築工事案件が微増してきているのを感じる。又、以前から行っていた、顧客に対しての付加価値業務(無償コンサルティング)が確実に受注に結びついている。

3.リフォーム

・仕事は全体的に見ると、出てきている。しかし、材料等の値上げに対し、 販売の値段がつりあっていかない。 業界全体の底上げが必要。

・エンドユーザーにも「勝ち組」「負け組」が鮮明になり、高級品と安物が入り乱れ、中間層のユザーが居なくなったように感じる。 波長の合うお客様と、波長の合う仕事を請け負い、成長できればと願っている。 今後も競争の激化、業者の淘汰は続いていくと思うが、顧客と共に、色々な角度から市場を作り上げることも必要だと思っている。

4.プレハブ販売・工事

・プレハブメーカーへの価格競争に業者まで巻き込まれ、安い単価で受注した物件を業者が無理な労働条件で親会社の為に動いて、四苦八苦している状態。又官公庁発注の仮設校舎、学童保育施設、庁舎等今までよりグレードがかなりアップしているにもかかわらず単価据置状態なので、よけい賃金面で業者に負担がかかる状態。

5.鉄筋業

・鋼材(資材)は暴騰する一方、手間は逆に目減りしていく。建設業界全体が安値受注を繰り返し継続している。自分で自分の首を締めつけ、厳しい厳しいと悲痛な声をあげている。そうなって当然でしょう。

6.電気工事

・忙しい。学校などの公共ものの耐震工事が沢山入っている。全般的に足は短い。

・以前は官庁工事を中心にやってきたが、昨年の今ごろは全く仕事がなく、民間へシフトを変えたところ、工場物件などが取れだしたところに役所からも耐震工事が出てきた。ただし値段は安い。

・価格は厳しいものの、民間需要の拡大により、時期的3月、8月にミニバブル状態に入り、下請業者の確保にやや苦戦した。昨年までには無かった状況があり、今後の人員確保に先手を打つ必要性も感じている。

( 事務局 山田 )

(2)製造業

●「業況判断」、「売上」、「経常利益」の「8月状況および昨年8月比」DIポイントは高い位置から下降。しかし「次期11月見通し」DIは、いずれも強い上昇予測となっています(32→46、17→35、29→45)。また、「価格」や「取引条件」におけるDIも改善で推移していますが、「資金繰り」については3期連続悪化(8月DI△14→△20)となっています。一方、「設備過不足」DI(8月△21→△24)や「雇用動向」DI(8月△16→△29、次期△18→△30)において、「不足」超過幅が大きく拡大しています。

自動車・設備・電気業界などでは、「需要は依然根強い」「新型車導入など更なる業務過重をいかに乗り切るか」等の声も聞かれました。しかし、これだけ強気にもかかわらず設備投資および正規人材採用については、一様に「慎重」な回答でした。最新設備、技術革新、若手技術者育成、正規雇用経済波及効果など、これまでの日本のものづくりを強くしてきた基盤構造が(多数の中小企業現場レベルで)変わりつつあることを指摘できます。個別企業では長期的視点に立ちコアな技術や人材をどう育てていくのかが問われ、地域や業界では中小製造業構造変化への政策ビジョンが求められている時期にきているといえます。

1.自動車関連

・機械設備6ケ月納期待ち、新車設計エンジニア不足で仕様書が出てこない等の話。また、天津・タイ・チェコ立ち上げ支援も重なり、夜間残業土曜フル出勤などで従業員手当ての交渉に追われてオーバーフロー状態が続く。(A社)

・国内需要はさほど伸びておらず海外需要に支えられているため、海外現地調達が進むに連れ国内がどうなるか不安要素が残る。(B社)

・自動車部品は今年2月頃より10%増の生産数。しかし雑収入のスクラップ代まで加工賃より値下げされ、Wパンチのコストダウン。早目に設備対応をしたのは結果として良かった。大手動向がなかなかつかめないので早めに情報が入るといいと思う。(C社)

・注文は増大しているが、材料(ゴム・金具等)関係の仕入先からの値上げ要請と販売先からの値下げ要請の間で、苦しんでいる。(D社)

2.金属機械

・設備老朽化の修理や工場立て直しが必要だが、3億円程の予算となるため迷うところである。(E社)

・支払いサイトが検収後、5ヶ月現金という一部上場の大手企業がある。仕事はあり、月次も良いのだが当社の資金繰りが厳しい。(F社)

3.繊維関連

・将来設計もなく、ただ仕入先たたきで目先のコストダウンをしようとする先が増えた。しかし長引く不況により、下請け群の体力劣化や生産設備の老朽化やメンテナンスの不備、リストラによる人員の質の低下などメイドインジャパンの足元が揺らぎかけている。(G社)

・得意先の変化(問屋から量販店、小売店)による営業形態を大きく変えていく必要がある。(H社)

・新規顧客が従来の取引先以外でユニークな商品、他社にはない商品を探しており、今、当社の製品がうまくマッチングしている。あとは、いかに自社製品を新規の新規のお客様に伝える事が出来るのか?景況の有無の前に、自社の営業力不足・PR不足を感じている。(I社)

4.建材関連

・与信管理面でこれから来年にかけて気が抜けない状況である。生き残りの時代に避けて通れない問題であり、その影響を受けないような体勢づくりが必須。中小企業は「ジャンボジェットの後輪」で、景気上昇時は前輪(大企業)から上がり下降時は後輪から降りる。(J社)

5.食品関連

・大型スーパーやディスカウント店の異常な出店ラッシュよる店舗間競争激化、価格低下。消費税の内税化による値頃感を出すための実質値下げ要求等により売り上げダウン、利益ダウン。今後は独自性のある商品開発。メーカー都合の商品から、消費者ニーズの商品づくりに専念したい。品質を下げないでコストを下げるように工場内の効率化をすすめている。(K社)

( 事務局 加藤 )

(3)流通業

●DIに見る今月の業況判断は(24→12)と、12ポイントの大幅悪化を示しています。経常利益は、(49→24)と25ポイントもの著しい悪化です。次期(11月)への見通しでは、売上が(20→22)とほぼ変らずですが、経常利益は(42→34)と8ポイント減少。特に、資金繰り(△3→△14)は、11ポイントの悪化。資金繰りについては、99年以降だけでも、△17から△50の間で推移し、前回(5月)初めて△3と、一桁に回復したのが、今回は一挙に元に戻っています。施設稼働率(6→13)と設備不足(△9→△12)は、どちらも忙しくなることを見通していながら、雇用動向(△22→△24)はほぼ変らず。前回の大変な強気見通しから一転、急激な回復はなく、しばらくこの状態が続く見通しを示しています。

今回、万引き・防犯関係の記述・意見が複数見られ、生活レベルでの悪化が、企業活動に影響を緒及ぼす段階にきている側面が垣間見られます。

1.食品関連・スーパー関連

・大手スーパーによる値下げ要請の影響で、全体の価格破壊になっている。一部大手仲卸により荷主(舟主)から直接購入して販売。益々小規模仲卸業界の廃業、倒産に道を拡げている。(鮮魚仲卸)

・食品業界は依然として低調。ほんの一部で業績を伸ばしている(健康食品、)。量販店での安売り競争で製造者は利益圧迫され、関連業者へ値引き要請。悪循環。適正マージンなき商取引は如何なものか?食品業界の回復は1年先か? 当社の事業内容では(食品添加物)キャッチフレーズに添加物は使っていません!は辛い。(食品添加物卸)

・昨年は米不作の為、価格の上昇が著しかったが、今年は今のところ豊作の為一気に値段が下がってきた為、価格設定が難しい。(米穀卸)

・猛暑の影響で来店客の減少大企業の支店及び営業所の閉鎖等取引先の減少及び公的施設の経費節減による受注減、お中元等のギフトは前年以上の売上。原因はデパート、スーパー等の客離れによる専門店趣向の傾向です。(飲料専門店)

・弊社のお客様の中でもショッピングセンター、ホームセンター、ドラッグストアー等は4月以降の総額表示により利益がかなり落ち込んでいると聞いています。(セキュリティ関連)

2.鉄工機械関連

・鉄鋼業界において材料価格の歴史的暴騰をしている現在、流通、末端製造業の淘汰が加速度的に進む懸念がある。(鋼材販売)

・全体的に好調だが、どこまで続くの見えないため、ブレーキを踏みながらの運転するような形になっている。(機械工具卸)

3.家具・他卸

・①人件費削減に努力。経費の効率化を目論んでいるが、固定費(管理費)の圧縮は相当の難がある。②実態はまだこれから失業者が一層増加する。更に中小企業では金融機関(B/R)も、自分自身のことで精一杯。特に中小企業への融資、緩和努力はなく余力もない。先行き明るい見通しがない。(家具卸)

・業況は良くない。このままの推移が当分続くと思うが、同業が減少している地域への営業所設置に精を出しています。その先への先行投資です。(木材卸)

・中小企業向け貸し出しの枠を広げなければならないからという銀行からの借入要請に困っている。優良企業は要請しても断られるので、断りきれないところを狙ってくる。受け入れると、その月の決算は赤字になる。もちろんすぐに返すが、次の運転資金の借入を申請すると赤字のところには貸せないと言う返事。根本的に付き合いを考えなければならない。(卸2社)

( 事務局 服部 )

(4)サービス

●最近の業界状況について、文書回答よりひろってみました。

1.自動車整備販売

・整備業界では自動車リサイクル法の施行に伴う問題が続出しています。ユーザーに新たに2-3万の負担を強いる法律でありながら、実際の歳出には新たに団体(天下り先)やシステムを作り半分はそれに使われてしまい、なお残りの使用目的はシュレッダーダスト、エアバック、フロンガスに限定されています。解体費用は支払対象にはなっていません。しかもシュレッダーダストのためにどんなことをするのかは明示されておらず、自動車リサイクル法といっても名前負けをした新たな天下り先にしか見えません。(A社)

2.自動車整備販売

・フランチャイズやガソリンスタンドの参入などで低価格競争になり、利益確保が困難になってきている。新規獲得のためチラシに頼ろうとすれば、さらに低価格にしなければならなくなり、悪循環に陥ってしまう。目の前の顧客満足を第一に考え、紹介していただけるように努力し続けることが肝心だが、会社の体力がいつまで持つかが問題。(B社)

・支払いサイトが検収後、5ヶ月現金という一部上場の大手企業がある。仕事はあり、月次も良いのだが当社の資金繰りが厳しい。(F社)

3.建築設計監理

・昨年後半からの建設投資(設備投資)意欲の増大から、今は一段落している状況。しかし、建設を希望する需要はあるが、それを満たす最適な土地が見つからないため、一時的停滞感がある。これはしばらく続きそうだが、中長期的には不安感はない。しかし、雇用や設備投資の一段の増強は考えていない。(C社)

4.産業廃棄物処理

・業況は良くなっていますが、販売業からの値下げ同業他社との価格競争は激化し、正常な状態ではありません。全体的に良くなっていますが、価格面で反比例しています。(D社)

5.広告デザイン企画

・クライアントの中でも、特に上場企業の決算は内容が良い。しかしそのような企業ほど値引きが強引である。(E社)

6.各種セレモニー企画

・ブライダル業界も引先(ホテル・レストラン)など成約件数の増減がかなり激しくなっています。その中で、どれだけ差別的にオお客様のニーズが変化していて、取リジナリティーを提案出来るか、自立型企業こそが生き残れるのではないでしょうか。(F社)