【概況】

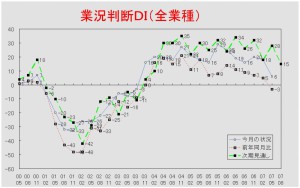

【業況判断】 「前年同月比」、5期連続の悪化で「悪化」超過に。

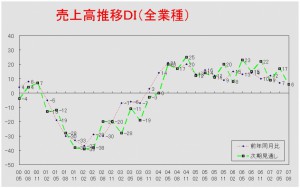

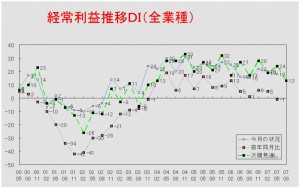

【売上高】【経常利益】 売上高、製造業で悪化。経常利益、前年同月比で「悪化」超過に。

【在庫】 今月の状況・前年同月比ともに「過剰」超過幅拡大。

【取引条件】 取引条件、サービス業で再び「悪化」超過に。

【資金繰り】 窮屈感の高まり続く。

【設備過不足】【施設稼働率】 施設稼働率、2003年8月調査以来の「低下」超過に。

【雇用】 1年ぶりに「不足」超過幅縮小。

【経営上の力点など】 「経営上の問題点」は「仕入単価の上昇」が第1位に。

<会員の声>

DI値推移一覧表(PDF 29.4KB)

※全文のPDFファイルはこちら

景況調査報告(2007年5月)第54号(PDF:1.07MB)

【概況】

「よい」と回答した企業から「悪い」と回答した企業を差し引いた業況判断DI(今月の状況)は前回の18から12ポイント悪化して6となりました。これは「よい」と回答した企業が7%減少したことに加えて、「悪い」と回答した企業が5%増加したためです。中でも製造業は悪化が顕著で、2003年5月調査以来の「悪化」超過(△1)となりました。「前年同月比」も約4年ぶりに「悪化」超過に転じて△3となりました。これで5期連続の悪化となり、力強さが無くなりつつあることは明らかです。

ヒアリング調査では、今回の数値悪化を裏付ける意見が多く出されました。特に悪化が顕著となった製造業では、これまで好調を維持してきた自動車関連企業において仕事量の減少が指摘されました。依然として好調であるという声も一部あるのですが、今春から仕事量が減少しているという意見も少なからず出てきました。この仕事量減少の要因としては、発売される新車の数が少ないことや九州など他県にある工場が部品を現地調達に移行しつつあることが挙げられました。特に部品の現地調達の影響は大きく、現状では仕事量を確保している企業においても、先行きに対する不安はますます広がっているようです。建設業でも、前回調査と同様に弱気な意見が大半でした。それはこの間の好景気を牽引してきたマンションなどの民需が減少してきたこと、原材料費の上昇分を価格に転嫁できないこと、そしてすでに完成したマンションの入居率の低さなどが影響しているようです。また、6月20日に施行される建築基準法の改正も状況をより厳しくするのではないかとの予想もありました。

ただし、これまで好景気を牽引してきた建設業や製造業において状況が悪化しつつある中で、サービス業、特に飲食業やアミューズメント関連企業は好調との指摘がありました。アンケート調査でもサービス業における経常利益(今月の状況)は4期連続で改善されており、この数値を裏付けるものとなっています。 以上で見てきたように、今回の調査では約4年間続いた好景気にはっきりとした変化が出てきました。今後もう一度持ち直すのかどうかを現時点で見極めることは容易ではありません。しかし、国内だけを見ても、以前から指摘されている原材料高や人手不足は解消されていませんし、定率減税の廃止による実質的な増税や為替相場の動向、金利上昇の可能性など経済にマイナスの影響を与える要素が多く存在しています。今こそ、状況変化に柔軟に対応できる企業づくりが求められています。

[調査要項]

1.調査時 2007年5月28日~6月3日

2.対象企業 愛知中小企業家同友会会員企業

3.調査方法 調査書を電子メール、FAXで発送、自計記入、インターネット専用サイト、FAXで回収

4.回答企業 2,479社より、581社の回答をえた(回収率23.4%)

(建設業106社、製造業178社、流通170社、サービス業127社)

5.平均従業員 38.9人(中央値 11.0人)

なお、本報告は愛知中小企業家同友会経営環境調査委員会(委員長、藤田彰男・赤津機械(株)社長)が実施した調査結果をもとに、景況分析会議(座長、山口義行・立教大学経済学部教授)での検討を経てなされたものである。

【業況判断】

「前年同月比」、5期連続の悪化で「悪化」超過に。

「今月の状況DI」は前回調査の18から12ポイント悪化して6となった。これで2期連続の悪化である。業種別でも建設業が29から6と23ポイント、製造業が8から△1と9ポイント、流通業が6から5と1ポイント、サービス業が38から19と19ポイントそれぞれ悪化した。製造業は4年ぶりに「悪化」超過となった。前年同月比は5期連続で悪化し、前回の5から△3と2003年8月調査以来の「悪化」超過に転じた。業種別で見ると、建設業が20から4と16ポイント、サービス業が27から12と15ポイントもそれぞれ「好転」超過幅が著しく縮小した。製造業では△8から△15と「悪化」超過幅が7ポイント拡大した。流通業は△8で前回調査から変化がなかった。3ヵ月後の次期見通しも前回の28から13ポイント見通しが悪化して15となった。業種別で見ても、建設業(24→17)、製造業(26→8)、流通業(23→17)、サービス業(38→22)と4業種そろって次期見通しを大きく悪化させた。

【売上高】【経常利益】

売上高、製造業で悪化。経常利益、前年同月比で「悪化」超過に。

売上高DI(前年同月比)は前回の12から5ポイント悪化して7となった。業種別では、建設業が13から8ポイント悪化して5に、サービス業が34から20ポイントも著しく悪化して14になった。製造業では2から△1と4年ぶりの「減少」超過となった。流通業だけは3から9と6ポイントの改善となった。次期見通しでも前回の17から11ポイント見通しが悪化して6となった。業種別では建設業(13)では変化が見られなかったが、製造業(13→△3)・流通業(17→9)・サービス業(27→9)とそれぞれ大きく見通しが悪化した。製造業ではここでも「減少」見通し超過となっている。

経常利益DI(今月の状況)は前回調査の20から2ポイント悪化して18となった。これで2期連続の悪化である。業種別では建設業が23から5と18ポイント、製造業が13から11と2ポイント悪化したのに対し、流通業は14から23と9ポイント、サービス業では34から35と1ポイント改善した。サービス業はこれで4期連続の改善となった。前年同月比は前回調査の5から△1となり、2003年11月調査以来の「悪化」超過となった。業種別で見ると、サービス業が23から13と10ポイントの「好転」超過幅縮小となった。建設業では7から△3と「悪化」超過に転じた。製造業では△1から△14と「悪化」超過幅が拡大した。流通業だけは△6から8ポイント改善して2となっている。次期見通しでは前回の24から13と11ポイントの見通し悪化となった。業種別でも建設業(13→7)・製造業(24→5)・流通業(29→17)・サービス業(27→25)と全業種で見通しの悪化が見られた。

【在庫】

今月の状況・前年同月比ともに「過剰」超過幅拡大。

今月の状況DIは前回の15から2ポイント「過剰」超過幅が拡大して17となった。業種別では製造業(16)では前回から変化が見られなかったが、傾向としては「過剰」超過幅の縮小となっている。流通業では15から20と5ポイント「過剰」超過幅が拡大した。前年同月比でも前回調査の3から8と5ポイントの「増加」超過幅の拡大となった。それぞれ業種別でみても製造業(3→5)・流通業(4→12)とともに「増加」超過幅拡大となった。次期見通しは前回調査の9からわずかに「過剰」見通しの超過幅が縮小して8となった。業種別では、製造業(9)において変化が見られなかったが、流通業は10から7と3ポイント「過剰」見通しの超過幅を縮小させた。

【取引条件】

取引条件、サービス業で再び「悪化」超過に。

取引条件DI(前年同月比)は前回の△3から3ポイント「悪化」超過幅が拡大して△6となった。業種別でみると、建設業では△6→0と改善したが、製造業(△7→△11)、流通業(△4→△5)、サービス業(5→△7)では悪化した。次期見通しも前回の△1から7ポイント「悪化」見通しの超過幅が拡大して△8となった。業種別では製造業で△6から△10と4ポイント「悪化」見通しの超過幅が拡大した。サービス業では前回調査で11と「好転」見通しの超過となっていたが、今回調査では大きく見通しを悪化させ△10なった。建設業(△4)・流通業(△6)は前回調査と変わらなかった。

【資金繰り】

窮屈感の高まり続く。

今月の状況DIは前回の△22から5ポイント「窮屈」超過幅が拡大して△27となり、2005年5月調査以来の「窮屈」超過幅拡大が継続している。業種別でも、建設業(△36→△41)、製造業(△26→△30)、流通業(△19→△21)、サービス業(△11→△18)と全業種において「窮屈」超過幅が拡大している。特に製造業では5割以上の企業が「窮屈」と回答しており、窮屈感は著しくなっている。次期見通しも前回調査の△18から△29となり、「窮屈」見通しの超過幅が大きく拡大した。業種別で見ても、建設業(△35→△40)、製造業(△22→△34)、流通業(△10→△25)、サービス業(△11→△19)となっており、それぞれ「窮屈」見通しの超過幅を拡大させている。

【設備過不足】【施設稼働率】

施設稼働率、2003年8月調査以来の「低下」超過に。

施設稼働率DI(前年同月比)は前回調査の0から△9となり、2003年8月調査以来の「低下」超過に転じた。業種別では製造業も0から△14と「低下」超過に転じ、流通業では△1から△2とわずかながら「低下」超過幅が拡大した。次期見通しでも前回の3から△7となり、「低下」見通し超過となった。業種別では製造業が3から△13となり「低下」見通し超過に転じたが、流通業では前回(1)と変わらなかった。

設備過不足DI(今月の状況)は前回の△15から△14となり、これで2期連続の「不足」超過幅の縮小となった。業種別では、製造業(△9→△15)、流通業(△16→△12)となっている。次期見通しも3期連続で「不足」見通しの超過幅が縮小して、前回の△15から△13となった。3期連続での「不足」見通し超過幅の縮小である。業種別では、製造業(△8→△14)、流通業(△12→△11)となっている。

【雇用】

1年ぶりに「不足」超過幅縮小。

今月の状況DIは前回調査の△43から△37となった。1年ぶりに「不足」超過幅が縮小したが、約半数の企業が「不足」と回答しており、厳しい状況に変わりはない。業種別でも建設業(△49→△46)、製造業(△33→△30)、流通業(△48→△40)、サービス業(△48→△36)と全業種において「不足」超過幅の縮小が見られた。次期見通しも前回調査の△41から2ポイント「不足」見通しの超過幅が縮小して△39となった。業種別では建設業(△49→△48)・流通業(△42→△39)・サービス業(△46→△38)では「不足」見通しの超過幅が縮小したが、製造業だけが△33から1ポイント「不足」見通しの超過幅を拡大させて△34となった。

【経営上の力点など】

「経営上の問題点」は「仕入単価の上昇」が第1位に。

「経営上の問題点」は全体で見ると「仕入単価の上昇」が31%で第1位となった。以下、「従業員の不足」(30%)、「人件費の増加」(23%)、「民間需要の停滞」(22%)が続いた。業種ごとに見て特徴的だったのは、製造業では「熟練技術者の確保難」(26%)が、サービス業では「新規参入者の増加」(34%)がそれぞれ第2位になっていることである。また、文書回答では「税制度の変更」や「技能伝承」などがあった。

「経営上の力点」は、全業種でみると「新規受注(顧客)の確保」(57%)が4期連続の第1位となっている。第2位以下は「付加価値の増大」(56%)、「社員教育」(36%)となっている。文書回答では「労務見直し」があった。

<会員の声(業種別)>

(1)建設業

●「今月の業況」は29から6と23ポイントもの大幅低下、「前年同月比」も20から4と16ポイントの低下、さらに「次期見通し」も24から17と7ポイント低下と、全面的な低下となりました。雇用動向を見ると今月の状況が△46、次期見通しが△48と相変わらず人手不足が続いており、また仕入価格の上昇が71.4%にもかかわらず、販売価格は不変が60%と、こちらも相変わらずの原材料高が販売価格に転嫁できないことを示しています。更にこれまで好調であった都心部のマンション需要に陰りが見えてきたことや、確認申請が厳しくなるなど建築基準法が改正され、その詳細が解るまでの模様眺めという側面もあり、景況指数が全面低下になったと考えられます。(事務局・山田)

1.土木・舗装工事

・ ほぼ100%の受注先から単価引き下げが厳しいままもう2年目に入るが、例えば10万円/日の元手をかけて入金は9万円/日といった状況が続いており、押すことも、引くことも出来ないままの日々を送っており、今できる分野で隙間をぬって利益の出る仕事を探している。(A社)

・ 公共事業の一般入札化による競争激化。官公庁の人件費等の低い設定。(B社)

2.住宅建築・リフォーム

・ 官庁工事においては、採算維持が非常に困難になってきている。基本的に撤退しようと考え始めている。そこで民間に活路を求めるしかないのが実情だが、それまた競争激化で新規顧客開拓が大変になってきている。(C社)

・ 顧客が、CMや雑誌、TVなどメディアに左右されやすく、間違った知識で 判断される事が多いため、的確な情報提供と信頼性をアピールする事に 苦労している現状。(D社)

・ 個人事業者の増加で採算を度外視した熾烈な価格競争が問題点。(E社)

3.内装・外装・住宅設備

・ 構造的差別が感じられ、自社のみで対処で出来ないことがある。大手ハウスメーカーや、地元の中堅ゼネコン等が単価のプライスリーダーになって要求される。その影響で地場の建築店・工務店の受注金額が低下し、そのしわ寄せが納材店にきている。その負担を仕入先に求めても思うような回答が来ない。(F社)

・ 電子入札、メールでの見積提出の為、競争が激しくなった。(G社)

4.鉄骨工事・型枠工事

・ 弊社の取引先(ゼネコン)の現場着工時期が、今年は4、5月に集中しているため現在はかなり忙しく人手不足だが、新規物件の情報が無いため8月以降は一服状態になりそうだ。(H社)

・ 建設業は毎年年度変りに仕事量が薄く、6月以降にいっせいに発注される。年度末の完成を目指しての事であるが 多少でも分散すれば人手不足も解消されると思うのだが。(I社)

5.商店建築

・ 我が社は大手企業との取引である意味順調な受注をしているが、市場はあらゆる業種で大資本のチエーン店とかフランチャイズ チィエーン店が台頭してきており、我が社の従来のお客であった個人経営の店舗は皆無に等しくなった。また景気は良くなっている と言われているが、市場を見る限りいろいろな意味で良いとは思えない。(J社)

6.水処理プラント

・ 官庁物件は安値受注が相次いでおり、これを続けている業者はまともな経営は出来ないのではと危惧している。 自社の得意分野を磨いて他社では出来ない領域を着実に伸ばしていく戦略でいきたいと考えている。(K社)

(2)製造業

●製造業の各DI値は、悪化が顕著となりました。 *各DI値の推移(前回2月→今回5月)は以下

「今月の状況」業況8→△1、経常利益13→11、資金繰り△26→△30、

「前年対比」業況△8→△15、売上2→△1、経常利益△1→△14、取引条件△7→△11

「8月見通し」業況26→8、売上13→△3、経常利益24→5、資金繰り△22→△34

自動車関連において、新車開発の減少による試作・金型関連の低迷や、地域分散化・現地調達化の進展などが指摘されました。設備投資意欲の減退、利益圧迫の増幅もあります。

愛知経済においても、いよいよ「同友会型企業づくり」による自立的経営と持続優位の構築が本格的に問われる時期を迎えています。(事務局・加藤)

1.輸送機械部品

・売上は増加するものの、ここ2~3年のような伸びはなく鈍化してきた。そのため、大きな設備投資をする必要がなく、昨年の25%の設備投資額を計画している。今後、工作機業界も国内向け販売は厳しくなると予測される。(A社)

・メーカーのロケーション再配置が着々と進んでいる。北米販売台数350万台のうち100万台は日本から輸出していたが、近々に50万台は現地生産となりアメリカの需要減退も考えると輸出はトントンになる。また九州でも二次メーカーの集積が進み7割程が現地調達化された。愛知の一極集中から地域分散が進み、地元4工場分だけのパイの奪い合いが予想される。物流センターを削減し、「ミルクラン」といわれる運搬回収車が部品回収を行うなど徹底的なコストダウンも進んでいる。(B社)

・大企業は過去最高の利益だが、中小企業では忙しくても利益に繋がらず、販売先の購買姿勢や品質管理にかなりの横暴性が見受けられる。この状況での年二回のプライスダウンは理解しがたい。(C社)

2.設備、治具、金型

・4月に入り一段落したのか設備意欲の急激な衰退を感じる。受注減退が少し心配だが、まだ自動車産業などのモノづくり業界が飽和状態とは思わない。手を抜かず営業展開をしていきたい。(D社)

・昨年暮れ頃から受注減少が顕著。新車が出ないため金型と試作関連はよくない。ただ、最近は九州、特に熊本方面からの受注が急増している。(E社)

・一般機械製造業でも二極化が進み、独自技術のない会社の収益は非常に悪くなりつつある。(F社)

・メーカーの生産方式が大転換され、設備のあり方、考え方が変わった。今後、普及される。(G社)

3.表面処理

・製造業全般が良い時代は終わった。より品質が良く、より短納期で、より安くできる会社に仕事が集中している。無理な値引きでなく、技術革新によるコスト削減策が打ち出せた会社が忙しい。(H社)

4.木製品、看板

・仕入れ先の中国材が大幅値上げしているが、仕事薄のため値上げ要求できない。(I社)

・看板は発注経費の最後になるため、厳しい予算での製作・施工になり、いろいろ無理が出てきている。また、新規参入しやすいため業界競争が激化し「安かろう、悪かろう」が定着している。顧客にとって、もっと看板の価値を高める工夫をしていきたい。(J社)

(3)流通業

●流通業の各DI値は以下の通りです。業況判断の「今月の状況」はプラス5で、前回2月調査時(以下、前回)のプラス6と比べてわずかに悪化。「前年同期比」でも前回と同じマイナス8と水面下で推移しています。一方、経常利益の「今月の状況」ではプラス23と前回のプラス14と比較すると改善傾向にあります。「前年同期比」ではプラス2と前回のマイナス6からこちらもやや持ち直した傾向が見られます。

特徴的なのは、仕入価格変動がプラス45と上昇しているのにも関わらず、販売価格変動がプラス7となり、仕入れ価格の増加分を販売価格に転嫁できない状況にあるということです。(事務局 八田)

1.ソフト関連

・コンピータ業界は派遣需要がほとんどのため、受託専門の当社は受注業務を探すのが大変であり、受注にバラツキが多い。また、IT関連が不人気業種になり、最近は学生の応募者も減少傾向であることが顕著になりつつある。 中途採用でも、景気の好転により、殆ど望めないのが厳しい。(F社)

2.運輸関連

・愛知県は業績が良いと言われるが、実態はかなりの格差がある。石油の高騰に対して、運賃は全く上がっておらず、良い所と良くない所の差が前にもまして拡大された様に思われる。この中で、銀行は利上げの実施を予定しているので更に困難が予想される。(U社)

3.小売関連

・消費者の購買力は低迷し、原油暴騰でメーカーからは仕入価格の値上げ攻勢が激化している。一方、大手量販店は納入業者へ強制的な値下げを表明している。公正取引委員会の厳正な取締、再発防止のために国民へ公表するなど、ルールーを作らないと業界全体が潰れてしまう。(S社)

4.建設関連

・中小企業の頭ごしに大メーカーと大需要家の直接取引が大きく増加したので突然の売上減が生じた。そのため資金繰りが大変になっている。(I社)

5.自動車関連

・設備投資は過去3年間程の伸びはないが、総需要としては高いレベルにある。 工作機械・専用機は若干鈍ってきているが高度な電気機械は今後も需要が伸びてゆく。 今までは業界の需要が拡大し全般的に恩恵を受けていたが、今後は競争が激しくなる。(G社)

6.不動産関連

・新築住宅購入者では、公務員や、大企業の正社員など「将来の展望を見通せる人」人の住宅購入が一巡し、金利先高観測などを理由にした購入も一息ついている。建売戸建住宅にも、売り残しが目立ってきている。昨年までの、需要過多から、今年は、ほぼ一致、来年以降は供給超過となる。(I社)

(4)サービス業

●前回調査では全ての指標が上向きで好調さを示していたましたが、今回調査ではポイントが下がり、ほぼ2006年11月期のDI値に戻っています。サービス業全体では、上がったり下がったりしながら「緩やかに右肩上がり」の状態で、経常利益は4期連続でDI値が上がっていますが、取引条件、資金繰り、雇用動向が常にマイナスのDI値となっており、結果的に次期見通しは厳しい状況を予測しています。

各DI値の推移(前回2月調査→今回5月調査)は以下です。*グラフ参照

「今月の状況」業況38→19、経常利益34→35、「前年対比」業況27→12、売上34→14、経常利益23→13、「8月見通し」業況38→22、売上27→9、経常利益27→25(事務局・浅井)

1.飲食店

・ 名駅の高層ビルに入っている県外や外国の有名飲食店に客を吸収され、地元の店に客が入らない。名古屋地域では、材料となる魚の値上がり(マグロは2倍)にもかかわらず、市場価格が上がってないので商品値上げもできないので、当社としては戦略を変え名古屋はあきらめ東京・大阪の店でカバーする。(A社)

・ 原材料の値上がりが魚、肉から野菜にまで及んできた。飲酒運転規制強化、飲食店過多、原材料の高騰、人件費増の外部的要因で今期は減収減益を予想。経費削減はやり尽くした感があり、これからの利益は売り上げと完全に連動すると考えている。その為売り上げの上昇、維持が今後の課題。(B社)

2.福祉関連

・ 法制度の激変を通じて予算が大幅削減され、老人分野も障害者分野も軒並み人件費の大幅削減をせざるを得ず、「将来の生活の見通しがもてない」と労働者の福祉離れが進み、人材確保が厳しい。福祉関係の大学・専門学校の入学希望者激減という事態も生まれており、ほとんどの人が福祉を必要とする中、個々の事業所の努力は前提としつつも、社会的な対策が必要になっている。(C社)

3.技能教育、コンサルタント等

・ 規制緩和が引き金となり、以前では考えられなかったような、巨大化する事務所が増え「規模の大小の格差」が拡大している。今後の各業界の変動が気になる。(D社)

4.環境関連

・ CO2削減に直接貢献するクリーンな太陽光発電システムの有効性を、政府がアピールして普及に弾みをつけ、労働者雇用を拡大支援して欲しい。(E社)

5.健康・美容関連業

・ 所得税・市民税の値上がりで昇給しても手取額は増えないので、お客の来店頻度が遠のき客単価は下がっている。求人の面では「ワンコール@1200円」の時代なので、@800~900円では誰もこないし、求人対応の結果、人件費が高騰しても商品やサービスの価格は上げられず(F社)

6.印刷関連

・ 飲食業を含めたサービス業関係の引き合いが増え、ゲームセンターやボウリング場などアミューズメント系の仕事も多い。4月に紙の一斉値上げ(10%)が宣言されたが、商品サービスに転嫁できず、夏以降どうなるか不安。(G社)