【概況】

【業況判断】 今月の状況・前年同月比、大幅に悪化

【売上高】【経常利益】 売上高、前年同月比が著しく悪化 経常利益、全業種で「赤字」超過に

【在庫】 過剰感の高まり続く

【価格変動】 仕入価格、「上昇」回答企業の激減により「低下」超過に 販売価格、「低下」超過幅拡大

【取引条件】 「悪化」超過幅の拡大止まらず

【資金繰り】 回答企業の6割が「窮屈」と回答

【借入金利】 短期・長期ともに「低下」超過幅が拡大

【設備過不足】【施設稼働率】 設備過不足、今月の状況で「過剰」超過に 施設稼働率、前年同月比で大きく低下

【雇用】 今月の状況で6年半ぶりの「過剰」超過に

【経営上の力点など】 経営上の問題点、「民間需要の停滞」が第1位に

<会員の声>

DI値推移一覧表(PDF 626KB)

※全文のPDFファイルはこちら

景況調査報告(2009年2月)第61号(PDF:1.4MB)

【概況】

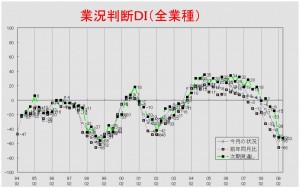

業況が「よい」と回答した企業から「悪い」と回答した企業を差し引いた業況判断DI(今月の状況)は前回の△36から20ポイント悪化して△56となりました。これは「よい」と回答した企業が6%減少したことに加え、「悪い」と回答した企業が15%増加したためで、これで9期連続の悪化です。前年同月比も前回調査の△50から△66となりました。前回調査に引き続き、今回も今月の状況・前年同月比ともに大幅な悪化となりました。3ヶ月後の次期見通しは△53で、まだしばらくは厳しい状況が続くと予想する企業が大半を占めています。

ヒアリング調査でも、明るい話はほとんど出てきませんでした。前回の調査において、建設業では民需・官需ともに仕事量の減少が指摘されましたが、現在もその状況に変わりはないようです。また、いまは十分な仕事を確保できていても、それは3月までのことで、それ以降はどうなるかわからないという不安を訴える声も少なくありませんでした。マンションの空室率も上昇していることから、民需の停滞はまだ続くとみられ、回復は官需次第という意見も出されました。

今回も数値の悪化が著しい製造業では、自動車関連企業において仕事量が前年同月比70%減ということも珍しくなくなってきているようです。これに対して、企業は施設稼働率を下げて対応せざるをえないとのことでした。なお、一部の自動車メーカーで5~7月には在庫調整が終わるという予測が出てきています。しかし、下請企業の稼働率が実際に上がるまでには、そこからさらに時間がかかると予想され、しばらくは業況改善を見込むことはできないようです。この製造業の大幅な業績悪化は他の産業へも大きく影響し、個人消費関連企業も急速に状況が厳しくなっているようです。

このように、景気の動向を大きく左右する建設業・製造業(なかでも自動車関連産業)において、業況を改善させる要因は見当たらず、いつ景気の底を打つのかわからない状況となっています。それどころか、雇用調整次第では、いっそう個人消費を冷え込ませることになり、もう一段落ち込む可能性も否定できません。また、自動車メーカーにおいて在庫調整が終わったとしても、以前の生産量に戻るとは限りません。そうなれば下請企業内での競争が本格化し、企業淘汰が起こる可能性が出てきます。いずれにしても、下請企業経営にとって厳しい状況はなお続くものと思われます。資金繰りに万全を期しながら、不況長期化に向けてどのような戦略を描き、実践するか。経営者の知恵と行動力が試されます。

[調査要項]

1.調査時 2009年2月18日~3月2日

2.対象企業 愛知中小企業家同友会会員企業

3.調査方法 調査書を電子メール、FAXで発送、自計記入、インターネット専用サイト、FAXで回収

4.回答企業 2,842社より、702社の回答をえた(回収率24.7%)

(建設業115社、製造業234社、流通202社、サービス業151社)

5.平均従業員 33.4人(中央値 11.0人)

なお、本報告は愛知中小企業家同友会経営環境調査委員会(委員長、藤田彰男・赤津機械(株)社長)が実施した調査結果をもとに、景況分析会議(座長、山口義行・立教大学経済学部教授)での検討を経てなされたものである。

【業況判断】

今月の状況・前年同月比、大幅に悪化

「今月の状況」DIは前回の△36から20ポイント悪化して△56となった。これで2007年2月調査から9期連続の悪化となり、回答企業の3分の2が「悪い」と答えるに至っている。業種別でみると、建設業が△28から△36と8ポイント、製造業が△50から△74と24ポイント、流通業が△43から△56から13ポイント、サービス業が△11から△42と31ポイントそれぞれ悪化した。前回調査に引き続き製造業での悪化が著しく、「悪い」と回答する企業が8割以上に達した。また、サービス業の悪化が急速なものとなっている。前年同期比も前回の△50から16ポイント悪化して△66となった。今回の調査では回答企業の4分の3が「悪化」したと回答した。業種別でも、建設業が△42から△51と9ポイント、製造業が△67から△80と13ポイント、流通業が△61から△71と10ポイント、サービス業が△20から△48と28ポイント悪化した。ここでも製造業の悪化は特に目を引くものとなっている。3ヶ月後の次期見通しは前回調査の△52から△53となり、わずかだが見通しが悪化した。業種別でみると、製造業は△63から△64と1ポイント、サービス業が△28から△39と11ポイントそれぞれ見通しを悪化させたが、建設業が△62から△50と12ポイント、流通業が△55から△54と1ポイント見通しを改善させた。

【売上高】【経常利益】

売上高、前年同月比が著しく悪化 経常利益、全業種で「赤字」超過に

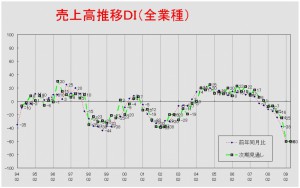

売上高DI(前年同月比)は前回の△38から22ポイント悪化して△60となった。これで8期連続の悪化である。業種別では、建設業が△37から△49と12ポイント、製造業が△53から△78と25ポイント、流通業が△42から△61と19ポイント、サービス業が△13から△43と30ポイントそれぞれ悪化した。売上高においても、製造業の悪化は著しいものとなっている。次期見通しは前回調査と変わらず△60であった。業種別ではサービス業が△37から△43と6ポイントの見通し悪化となったが、建設業は△66から△64と2ポイント、製造業が△72から△65と7ポイント見通しを改善させた。流通業は△62で前回調査から変化がなかった。

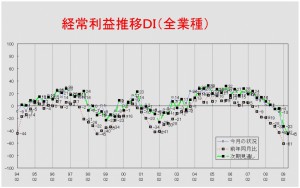

経常利益DI(今月の状況)は前回調査の△10から32ポイント悪化して△42となった。これは約6割の企業が「赤字」と回答したためであり、これで3期連続の悪化である。業種別では建設業が△13から△26と13ポイント、製造業が△24から△68と44ポイント、流通業が△6から△33と27ポイント、サービス業が7から△24と31ポイントそれぞれ大幅に悪化した。サービス業も「赤字」超過に転じ、全業種において「赤字」超過となった。前年同期比は前回の△43から18ポイント悪化して△61となった。業種別でも、建設業が△38から△54と16ポイント、製造業が△57から△76と19ポイント、流通業が△48から△59と11ポイント、サービス業が△19から△48と29ポイント悪化した。次期見通しも前回調査の△33から△45となり、12ポイントの見通し悪化となった。業種別でも建設業で△45から△52と7ポイント、製造業で△48から△68と20ポイント、流通業で△26から△35と9ポイント、サービス業で△15から△21と6ポイントそれぞれ見通しを悪化させた。製造業における悪化が著しく、8割近くの企業が「赤字」を予想している。

【在庫】

過剰感の高まり続く

今月の状況DIは前回の24から37と13ポイント「過剰」超過幅が拡大した。これで3期連続の「過剰」超過幅拡大である。業種別で見ると、製造業で26から39と13ポイント、流通業で23から34と11ポイントとそれぞれ「過剰」超過幅が拡大した。前年同月比は前回調査の10から変化がなかった。業種別では製造業が10から9と1ポイント、流通業は13から11と2ポイント「過剰」超過幅縮小となった。流通業の「過剰」超過幅縮小は2期連続である。次期見通しは前回調査の14から25と11ポイント「過剰」見通しの超過幅が拡大した。業種別でみても、製造業(18→27)・流通業(12→20)の両業種において「過剰」見通しの超過幅が拡大した。

【価格変動】

仕入価格、「上昇」回答企業の激減により「低下」超過に 販売価格、「低下」超過幅拡大

仕入価格変動DI(今月の状況)は前回の28から△14となり、2007年8月の調査項目変更以来、初めての「低下」超過に転じた。業種別でも、建設業(43→△11)・製造業(19→△17)・流通業(15→△11)と三業種において「低下」超過となった。サービス業では26から0となった。この著しい数値の変化は「低下」と回答する企業の割合の上昇に加え、「上昇」と回答する企業の割合が激減したことが大きい。前年同月比も前回調査の43から△3となり、「低下」超過に転じた。業種別では、建設業(58→1)・サービス業(34→3)においては「上昇」超過幅が著しく縮小した。製造業(30→△5)・流通業(28→△5)では「低下」超過となった。次期見通しでも前回調査の5から△18となり、「低下」見通しの超過に転じた。業種別でも建設業(12→△17)・製造業(1→△21)・流通業(△3→△10)・サービス業(14→△7)となり、全業種において「低下」見通し超過となった。

販売価格変動DI(今月の状況)は前回の△15から26ポイント「低下」超過幅が拡大して△41となった。業種別でみても、建設業(△21→△53)・製造業(△22→△44)・流通業(△10→△39)・サービス業(△9→△31)と全業種で低下が顕著になっている。前年同期比も前回の△12から△39となり、27ポイント「低下」超過幅が拡大した。業種別でみても、建設業(△27→△54)・製造業(△14→△43)・流通業(△6→△31)・サービス業(△5→△32)と全業種において「低下」超過幅が大きく拡大した。次期見通しは前回の△27から18ポイント「低下」見通しの超過幅が拡大して△45となった。業種別でも、建設業(△39→△57)・製造業(△33→△48)・流通業(△27→△42)・サービス業(△11→△34)と、全業種において「低下」見通しの超過幅が大きくなった。

【取引条件】

「悪化」超過幅の拡大止まらず

前年同月比DIは前回の△23から7ポイント「悪化」超過幅が拡大して△30となった。2007年2月調査から続く「悪化」超過幅の拡大傾向は止まらない。業種別で見ても、建設業が△29から△36と7ポイント、製造業が△23から△26と3ポイント、流通業が△23から△29と6ポイント、サービス業が△16から△32と16ポイントと全業種において「悪化」超過幅が拡大した。次期見通しも△27から△32と5ポイント「悪化」見通しの超過幅が拡大した。業種別では建設業(△33→△37)・流通業(△28→△34)・サービス業(△23→△32)において「悪化」見通しの超過幅が拡大した。製造業(△27)はその見通しに変化がなかった。

【資金繰り】

回答企業の6割が「窮屈」と回答

今月の状況DIは前回の△45から9ポイント「窮屈」超過幅が拡大し、△54となった。業種別でみると、製造業(△41→△64)・流通業(△46→△47)・サービス業(△41→△51)では「窮屈」超過幅が拡大したが、建設業(△55→△48)では「窮屈」超過幅が縮小した。ここでも製造業の経営状況が著しく厳しいことがうかがえる。次期見通しは前回調査の△57から変化がなかった。業種別でみると、建設業(△68→△63)・流通業(△53→△51)・サービス業(△51→△50)においては「窮屈」見通しの超過幅の縮小がみられたが、製造業(△59→△64)ではその幅が拡大した。

【借入金利】

短期・長期ともに「低下」超過幅が拡大

短期借入金利DIは前回調査の△1から9ポイント「低下」超過幅が拡大して△10となった。業種別では建設業(12→△12)・製造業(0→△15)では「低下」超過に転じた。流通業(△8→△6)では「低下」超過幅が縮小したが、サービス業では反対に△4から△6となり、その幅が拡大した。

長期借入金利DIは前回の△2から△8となり、6ポイント「低下」超過幅が拡大した。業種別では建設業(3→△4)・製造業(0→△14)で「低下」超過に転じた。サービス業(△3→△5)においては「低下」超過幅が拡大した。流通業は△6で変化がなかった。

【設備過不足】【施設稼働率】

設備過不足、今月の状況で「過剰」超過に 施設稼働率、前年同月比で大きく低下

設備過不足DI(今月の状況)は前回調査の△1から15となった。「過剰」超過は2002年8月調査依頼、6年半ぶりのことである。業種別では、建設業(△12→△3)・サービス業(△11→△8)において「不足」超過幅の縮小が見られたが、製造業では回答企業の半数以上が「過剰」としたことから、16から47となり、31ポイントもの大幅な「過剰」超過幅拡大となった。流通業は△7から4となり、「過剰」超過に転じた。次期見通しは前回の2から12ポイント「過剰」見通しの超過幅が拡大して14となった。業種別では建設業(△11→△5)において「不足」見通し超過幅が縮小したが、サービス業(△12→△13)ではその幅が拡大した。製造業(25→46)では「過剰」見通しの超過幅が著しく拡大した。流通業は△5から7となり、「過剰」見通し超過に転じた。製造業では次期見通しにおいても「過剰」感は顕著である。

施設稼働率DI(前年同月比)は前回調査の△41から△56と15ポイント「低下」超過幅が拡大した。これで4期連続して「低下」超過幅が拡大した。業種別でみても、製造業(△51→△70)・流通業(△24→△34)ともに「低下」超過幅が拡大した。特に製造業において「低下」超過が大きなものとなり、これで6期連続の超過幅拡大となった。次期見通しは前回の△45から3ポイント「低下」見通しの超過幅が拡大して△48となり、これで6期連続の「低下」見通しの超過幅拡大である。業種別では製造業(△57→△58)・流通業(△27→△32)ともに「低下」見通しの超過幅を拡大させた。

【雇用】

今月の状況で6年半ぶりの「過剰」超過に

今月の状況DIは前回調査の△2から19となり、2002年8月調査以来の「過剰」超過に転じた。業種別ではサービス業が△22から△2と20ポイント「不足」超過幅が縮小した。建設業(△13→2)・流通業(△8→10)では「過剰」超過に転じた。製造業では23から50となり、27ポイントもの大幅な「過剰」超過幅拡大となった。製造業では6割の企業が「過剰」感をもっている。次期見通しは前回の3から19ポイント「過剰」見通しの超過幅が拡大して22となった。業種別ではサービス業(△22→△4)において「不足」見通しの超過幅が縮小した。建設業(△7→16)・流通業(△2→15)では「過剰」見通しの超過に転じた。製造業では32から16ポイント「過剰」見通しの超過幅が拡大して48となった。

【経営上の力点など】

経営上の問題点、「民間需要の停滞」が第1位に 経営上の問題点、「民間需要の停滞」が第1位に

全業種で見た経営上の問題点は、「民間需要の停滞」(61%)が第1位であった。それに「取引先の減少」(34%)、「販売先からの値下要請」(28%)が続いた。業種別に見て特徴があったのが、サービス業の第3位に「新規参入者の増加」(24%)が挙げられたことである。文書回答では、「売上の激減」が大半を占めた。 全業種における経営上の力点では、「新規受注(顧客)の確保」(62%)、「付加価値の増大」(48%)、「社員教育」(29%)が前回と変わらず上位を占めた。業種別にみて特徴的だったのは、製造業で「人件費以外の経費節減」(28%)が第4位に挙げられたことである。文書回答では「資金の確保」などが挙げられた。

<会員の声(業種別)>

(1)建設業

●業況判断DIにおける「今月の状況」は△28から△36、「次期見通し」は△62から△50と足踏みした悪化予測が出されています。また、売上高DIは「前年同月比」△49と悪化推移し、資金繰りDIの「今月の状況は」は△55から△48と悪い水準を維持した数値を示しています。

経験のない激しい受注の落ち込みから、不安感も増幅され値引き合戦が繰り広げられ、取引価格が下がってきています。年度末までは受注残などもあり仕事量が確保された会社もありましたが、4月以降の先行きが不透明な状態となっています。特に需要を見込み新卒採用をした会社では仕事量と利益の確保が課題となっています。(事務局 八田)

1.土木・舗装関係

・新規のお客様で、仮契約したのにキャンセルされるケースが数件発生してきた。住宅ローン返済が昨今の状況で計算が立たなくなっているのが原因である。また、住宅ローンの銀行審査が非常に厳しくなってきている。

・売上が上がらず、原油高に伴う値上げのままの状態の材料費が利益分を圧迫している。 その上、仕事量が昨年同時期と比べても減っている状況である。

・土木工事ガス工事が主体なので、3月の年度末まで仕事量は有るが、4月からの仕事量の予測がつかない不安がある。 建築、設備工事は前年から比べると5割減の悪い状態で、今後も見通しが立たない。

2.総合建設

・長期工事により仕事量が半減やゼロということはないが、4月以降の新規工事の着工の見直しや工期短縮による人件費の増加による利益減少が予想される。またトヨタ自動車・新日鉄製鉄所内での大規模な営繕・修繕工事の取りやめが目立ってきており今期は売り上げ・利益ともかなり下がる予測される。

3.リフォーム・内装工事

・昨年からこの地方の大型建設業者が連続倒産している。体力のない中小零細業者がどこまで耐えれるか見通しが暗い。今のところ当社の直取り引き先は悪い情報が入ってないが、その先の取引先の連鎖を警戒している。

・デベロッパーの倒産から注文住宅の倒産へシフトし、深刻さを増してきている。 先月は準大手“富士ハウス”が倒産し、当社も若干の貸倒が発生した。今回の倒産は注文住宅とあって、手付金を払って未着工、工事の未完成と一般顧客が多く巻き込まれた。

4.設備工事

・建築設備業の現状は、トヨタショックの影響をもろに受けている。設備計画の延期、凍結が相次ぎ、先行きが不安。 仕事量が確保出来ていない企業が、原価割れ覚悟であらゆる仕事を受注するため、工事受注単価が値崩れし利益の出ない状況が加速している。 しばらくは、この流れは続く。

・3月までは、例年の如く年度末需要もあり、人材確保が困難な状況と仕事の受注選別に気を使う状況であるが、市場では、5月以降の工事物件が激減している。地デジ関連工事、CATV工事、無線関連工事は活気がある。

・仕事量が圧倒的に減少しているため、一つの仕事で利益を最大化しようとする企業が増え、下請けに対する賃金の低下が質の低い物を作らせさらに購入する顧客が金額の割には採算がとれていないような状態になっている。

5.建築設計

・分譲マンションや事務所の物件はなくなり、新規の企画が激減している。かろうじてあるのは、小規模賃貸マンション。土地費や建築費が安くなり利回りが向上しているため計画する人がいる。当面動きが出るまで静観するしかない。

・今年になって何か解らないが業界の雰囲気が変わってきたように思われる。

(2)製造業

●製造業の業況は、さらに悪化の度合と拡がりが急速に進み、かつてない厳しい局面に突入しました(94年調査開始以降)。

今月の業況判断を「悪い」とする企業が81%を超え、「良い」とする企業はわずか7%もありません。前年同月比で「悪い」とする企業は86.3%、さらに絶対値である「経常利益(2月)」の黒字は9%、赤字が77.4%になっています。

食品関連などの一部に良いところが残りますが、自動車から電気・精密・工作機械、そして他業種へと急速に悪化が波及しています。対前年比売上が6~7割減も一般的になり、さらに3~4次下請企業や基盤技術産業では9割減で5連休などとする企業も出ています。鋳造・鍛造・金型・鍍金・熱処理など製造基盤の存亡自体が危ぶまれる事態となり、明確な政策ビジョンを切実に求める声が強まっています。

一方、新分野新業態へ果敢に挑み受注を伸ばす企業、軽量・微細・機能コストパフォーマンス・新素材・環境分野など開発型企業で健闘する声も聞かれました。

すでに仕入先の絞込みや選別発注、および内製化の動向もあり、今秋以降が本格的な正念場との見方もあります。直面する対策と同時に、世界市場の大規模な再編や社会・経済の枠組みの大きな転換を見逃さす、自社が進むべき道を見極めていきましょう。 (事務局 加藤)

1.設備、装置、治工具関連

・メーカーの長期計画が全て延期、中止となり先が読めない。12月受注ゼロ、1~2月が通常の25%に。先日の会議では仕入先が以前の半分以下に絞られおり既に選別発注が始まっている。某大手工作機械メーカーでは木曜から日曜まで4日休んでいるらしい。とりあえず資金ショートしないよう銀行から借りられるだけ借りて2年位は頑張る覚悟を決めた。

・下請けの囲い込みが感じられる。いつもの不景気であれば、値下げ要求が頻繁にあり安いところへ流れていたが、今回はあまりそれが見受けられない。持ちこたえてもらわないと困る企業に仕事を出すようにして、そうでない企業には、仕事を回さない傾向を感じる。

・全ての業界で設備投資が止まっている。先行きも読めず不安は増すばかり。5月以降大型の受注が決まっているため人件費の削減もできず毎月多額の赤字を余儀なくされている。資金面でのバックアップが望まれる。

・07年8月のサブプライム問題が表面化した時から今事態が想定され、新規事業へ全社組織形態を組み替えて挑戦してきた。その分野で既存事業の減少を補ってきている。

2.金型、鋳造、熱処理、鍍金

・工作機械メーカーの対前年比受注が何と85%減、さらに自動車向けは94%減。死にそこないでも何でも必ず残らなくてはいけない。4銀行に各1億融資を申込み1行から断られた。

・受注先で少ない量の奪い合いが激しい。

・基盤産業に属しているがモロに大恐慌を受けた形となり業界全体が壊滅するといっても過言ではない。4連休5連休が当たり前になってきた。とにかく資金繰りが心配である。

・賃加工のためメーカーの在庫調整で物が動かず加工する製品がない。

・買掛金支払、支払手形の決済と不渡りを受けた時に備え、セーフティーネットで運転資金1億円の借り入れを申し込み今月末に当座に入る。

・最近、中国の同業者と会談する機会があり、日本の業界がひどく遅れている事を痛感させられた。世界同時不況を抜け出すためには日本の技術が不可欠だと思うが、アジアや他諸国に大きく負ける恐れも感じる。下請的発想から脱し基礎技術力、提案力を強化していきたい。

3.樹脂成形品関連

・客先が多岐分野にわたっており不況に強いのが自社の強みと自負していたが、どの分野を見渡しても明るい見通しが立たない。政治による早急なテコ入れが必要不可欠と思う。

・この状態が半年続けばプラスチック業界は半減するのでは?と非常に危惧している。

・週休3~4日の会社が増加。現在の見積依頼は廃業された同業者の仕事やコストダウン目的のものが大半で新規立上げ物件が激減している。

・不況になると、2次3次下請になるにつれ金型引き上げが頻繁になるので従来の顧客選択を見直しながら新規開拓をしていきたい。

・あらゆる業界の落ち込みが急激で対応しきれていない、突発受注対応で経費対策が追いつかない等、現場が混乱している。数ヶ月以内に需要に応じた企業規模への転換をせざるを得ないが、事業の分社化、新規事業の立上げなど人材の確保と余剰人員の活用に力点を置く。

・既存分野は大幅な減少だが、開発型企業からの代替素材や新規案件も入ってきている。コストダウン目的の依頼もあるが工法を工夫して何とか利益が出るように受注していく。

・外需依存から内需を拡大するよう社会構造を変革する必要がある。雇用を安定させ将来に対する不安がなければ自ずと内需拡大に向うと思う。日本の強みを捨ててアメリカ追随した結果がこの有様だ。価格競争でなく他に変えがたい付加価値を追求しながら、創造発展的な年功序列の給与体系を復活させることは可能だと思う。

4.金属部品関連

・自動車の在庫調整が5月とか7月で終わるようにいわれているが不透明。国内はほぼなくなっているようだが、海外在庫の方が多くその全容がよく見えない。夏以降徐々に回復という見方もあるが景気回復は1年以上かかると見ておいた方がよいだろう。

・自動車産業の構造不況の底が見えない不安があり、会社が生き残っていくための手立てが見つからない。ただ1年間ほど資金ショートしないための借入だけはした。

・とりあえず完成車の在庫調整が済むまでは何ともならない。その後の動きに備え、全社員経営指針のベクトル合わせ、能力向上の研修、体質強化などを全力でやり尽くしている。

5.印刷、繊維、食品

・とにかく厳しい。すべての企業の経費削減の影響を受けている。

・とにかく先が読めない。ひたすら守りの経営に力点を置くしかない。

・繊維製品は数年前不況に見舞われ、それからというもの深刻な落ち込みは今のところない。メーカーはじめ小売業界も淘汰されてしまっている。ただこの百年に一度の不況が長引けば最悪の事態を想定する準備も必要。

・食品流通業は大手メーカーが圧倒的な財力をバックに、業界のガリバーになるまで価格戦略をとり続けるだろう。その思惑と流通の方針が同方向を向いている今は、食品の価格は上がらず、消費者には歓迎されているが、中小零細の食品メーカーは確実に淘汰されている構図が鮮明になってきた。当社も例外ではない。

(3)流通業

●業況判断DIの今月の状況は、△43→△56と拡大し、内訳は「よい」が4.5%減、「悪い」が8.4%増となっています。前年同月比△71とともに5期連続で悪化超過幅が拡大しました。次期見通しは△54で前回より1ポイント微増ですが、運輸業や保険業では企業の存続が危ぶまれる記載も目立ち、底が見えないというのが実態です。

仕入価格変動DIの今月の状況は15→△11とマイナスに転じ、販売価格変動DIは△10→△39とさらに低下し、前回調査で縮まった仕入価格と販売価格のDI値差は、再び3ポイント広がりました。経営上の問題点でも「販売先からの値下げ要請」(25%)が第3位に挙がり、「値段の叩き合いはさらに続く」という声も聞かれます。力点では「財務体質強化」(31%)が第3位に入ってきました。(事務局 岩附)

1.繊維、衣服、生活関連

・この2~3年を凌ぐことが最優先。適正投資で生き残りをかける。

・本来、年明けから今月まで売れるべき振袖が業界全般で売れ行きが好ましくない。販売価格帯の低下、購入からレンタルへの移行が顕著になってきた。

2.飲食良品

・年が明けてから販売先からの値下要請がきつくなっている。自由競争と言われればその通りだが、あまりにも理不尽な要求が目立つ。売上至上主義からの脱却を目標に適正な価格をいただけるよう努力してきたが、むずかしい。

3.通信情報、運輸

・過去の規制緩和により、運輸業界に新規参入が多くあり今は過剰気味。今度は企業を減らすために、あらゆるルールをつくり続けている。昨年秋より各関連官庁が連携し、企業の監査を始め、業務停止又は廃業に追い込まれる企業が年末より出始めている。

・愛知県内の大手・中小企業の減産が拡大し、全ての物の流れが減少している。部品輸送の業者が手積荷物に進出し、荷物の奪い合いで価格競争が激化。3月決算以降の倒産増加が懸念される。

・軽油価格も値下がりホッとしかけたところにトヨタショックで物量が低下した。全国的にも愛知はひどい落ち込みで、特に自動車関連の輸送は存続の危機に直面している企業も多い。

4.自動車、機械器具

・資金繰りを万全にしたいがそのための前提がどんどん崩れ、借入れをどこまですればよいか見えてこない。銀行に中小企業向けの貸し出し余力がなくなったとき、どう対応をするかが不安である。これまで付き合いのある銀行だけでなく、新規の銀行とも取引を始めた。

・経済産業省の地域イノベーション創出研究開発事業公募に向けて新事業立上げの準備をしている。行政機関を利用することでいろいろな情報、人脈等を得ることが多い。

5.建材、家具、什器

・住宅設備の製造業は好不況の波が他業種より一足遅くやってくるので、これからが本格的な不況になってくると思われる。 今回の不況がどこまで深いのか、どれだけ長いのかはわからないが、次への種まきを怠らずに経営を続ける。

6.保険・不動産

・保険業界は、保険会社の大型化とそれに伴う保険代理店の大型化を促進し、今後ますます淘汰が進む。 顧客は保険代理店のものではなく、保険会社のものという傲慢が進んでいる。

(4)サービス業

●2008年8月調査よりマイナスに転じた業況判断DI値は、前回調査より31ポイント低下の△42へと大幅な悪化となりました。特に対事業所サービス業のDI値は△48となっており(対個人=△26)、経営上の問題点は「取引先の減少」がトップの回答となっています。一方で、なかなか改善に到らなかった「人手不足」が大きく改善(△22→△2)し、「仕入価格変動」のDI値も±0で、一定落ち着いたようです。「より一層の差別化、得意分野の絞込みを行い、経営資源を集中することと同時に新規事業の展開を」という回答に見られるように、個人消費の落ち込みが本格化する前に、転換の一手に着手しましょう。

各DI値の推移(前回11月調査→今回2月調査)は以下です。*グラフ参照 「今月の状況」業況△11→△42、経常利益7→△24、「前年同月比」業況△20→△48、売上△13→△43、経常利益△19→△48、「5月見通し」業況△28→△39、売上△37→△43、経常利益△15→△21(事務局 浅井)

1.飲食店、外食産業

・飲食部門の売り上げ低下が深刻な状況となっているので、昨年の9月頃より危機感を感じ、新しい展開を始めたが厳しい状況である。

2.自動車サービス

・整備業界は販売台数よりも保有台数に左右されるので、現在は製造業のような急激な落ち込みはないが、徐々に落ち込んでいくと考えられる。

3.産業廃棄物、リサイクル関連

・トヨタ関連の発生屑が減少し、紙関連は市中使用減により販売単価が下落している。

・先行きどのぐらい我慢すればこの景況から脱出することが出来るのか、ということが見えない。また、具体的な国家戦略が見えてこない。中小企業の地域連帯で新たな新市場づくり、仕事づくり、仕事回しを今こそ行動する時ではないかと思う。

4.ビジネス支援サービス

・人材派遣の同業者では廃業・解散が増加している。自社の状況では1-3月期の昨年対比が3割減で、4-5月に新入社員が入社することで益々の減少を予測している。

・士業においては、主な顧客の業種によって景況感は様々である。製造業を主な顧客としている事務所は、企業閉鎖に伴う顧客の減少が痛手となっている。

・社会保険労務士は現在、中小企業緊急雇用安定助成金等の影響で非常に多忙を極めている。しかし、その仕事での報酬請求は正直やり辛く、忙しいけど売上げに直結しない状況が多い。現状では申請から支給まで2~3ヶ月の時間がかっており、その期間が耐えられるかどうかが懸念される。また、運送業やサービス業など顧客の対応で休業計画が立てにくい業種にとっては、この助成金は使いにくいと思われる。

5.生活・健康・美容関連

・自社はいわゆる安床といわれる安価な理美容業技術職だが、イメージの良くない接客業なので「安かれ、悪かれ、当たり前」を「安かれ、良かれ、来て良かった!」に変えていく努力をしている。

・市場の需要に比べ、競合他社が増加したことで価格競争がおこり、利益率が悪くなっている。今後はより一層の他社との差別化、得意分野の絞込みを行い、経営資源の集中をすることと同時に新規事業の展開も考えねばならない。