- 【概況】

- 【業況判断】 全業種で改善、次期見通しは悪化予測

- 【売上高】・【経常利益】 売上と経常利益は増加、次期見通しは厳しく見込む

- 【在庫感】 「過剰」超過幅が縮小

- 【取引条件】 悪化傾向を示す

- 【資金繰り】 「窮屈」超過幅が拡大

- 【設備過不足】・【施設稼働率】 設備は不足傾向、持ち直す稼働率

- 【雇用動向】 高水準の人手不足感が深まる

- 【価格変動】 仕入価格は高騰を継続、販売価格も上がる

- 【借入金利】 短期・長期借入、いずれも金利「上昇」

- 【経営上の力点など】 「仕入単価の上昇」が大きな問題点、最大力点は「付加価値の増大」が継続

※全文のPDFファイルはこちら

景況調査報告(2022年11月)第116号(PDF:1.52MB)

【概況】

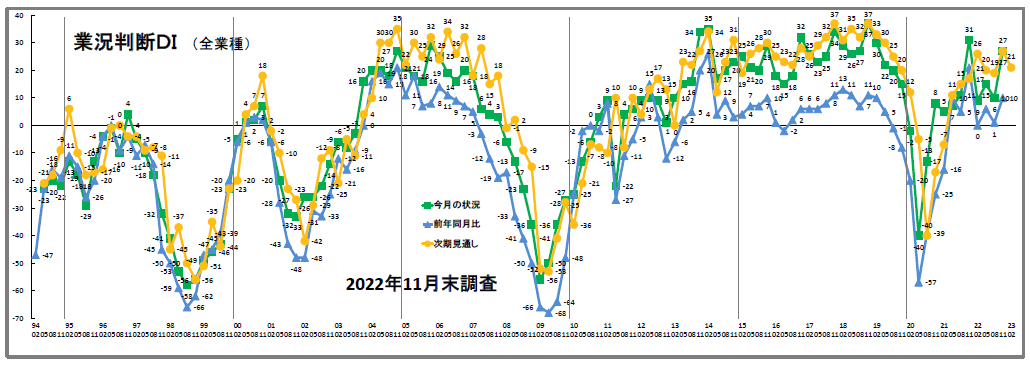

「良い」と回答した企業の割合から「悪い」と回答した企業の割合を差し引いた「業況判断DI」の「今月の状況」は、前回の10から27へ「良い」超過幅が17ポイントと大幅に拡大しました。内訳は「良い」と回答した企業割合の10ポイント上昇、「悪い」と回答した企業の7ポイント低下です。業種別では、建設業が19から37(18ポイント上昇)、製造業は△7から12(19ポイント上昇)、流通業が6から21(15ポイント)、サービス業は16から33(17ポイント)へ、全業種でDI値が二桁台で大幅に改善しています。特に製造業においては1年(4期)ぶりのプラス値回帰です。「業況判断DI」(「前年同月比」)も前回の1から10へ9ポイント「好転」超過幅が拡大し、業種別でもすべての業種でDI値が改善しました(建設業:3→12、製造業:△6→△3、流通業:△8→4、サービス業:8→20)。

「今月の状況」と「前年同月比」の大幅改善とは対照的に、「次期見通し」は27から21へ6ポイント「よい」超過幅が縮小しました。すべての業種で「よい」超過幅が縮小し、とりわけ製造業と流通業では二桁台の大幅下落です(建設業:27→25、製造業:19→8、流通業:24→14、サービス業:32→30)。また「売上高DI」(「次期見通し」)と「経常利益DI」(「次期見通し」)も、共にプラス値幅が縮小しました。これらのDI値が下落するのも1年(4期)ぶりのことです。

足もとの景況感が大きく改善した背景には「後ろ倒し需要」があるのではないかという指摘が、「景況分析会議」で聞かれました。製造業や建設業では材料・部品・資材の不足のためにしばらく活動が停滞していた分野がありましたが、中国景気の悪化などを背景にその不足が和らぎ、再び現場が動き始めたことが足もとの「需要」を生んでいるのではないかという認識です。そうだとすれば、足もとの景況感の改善が「強気の先行き見通し」に繋がっていないことも説明できます。

「文書回答」や「景況分析会議」の発言の中からも、景気が微妙な段階に差し掛かりつつあることをうかがわせる内容のものが散見されるようになりました。建設業からは「大手デベロッパーの旺盛さと中堅デベロッパーの控え目さが入り混じり、投資用物件が微減」、「建築費の高騰で戸建住宅が大きく落ち込んでいる。ハウスメーカーが建物を造らず、仕入れた土地をそのままで転売するケースも見られる」、「住宅関連設備部品の動きに一服感がある」といった声がありました。製造業からも、この間好調を維持してきた半導体製造装置関連やロボット関連から「中国向けが落ち込むことによりブレーキがかかり始めた」、工作機械関連からは「二年ぶりに工作機械の受注額がマイナスに転じた。これから確実に減少する」などという声が聞かれました。またサービス業からも「経費削減などの需要減退モードに入りつつある」と、先行きへの警戒が示されています。

今後気がかりなのは金利状況です。今回調査では「短期借入金利DI」(2→5)、「長期借入金利DI」(3→5)とも「上昇」超過幅が拡大しました。当面は現在の緩和的な金融政策が維持されると見込まれますが、諸外国との金利差拡大や来年4月の日銀総裁の交代を機に政策変更が起こる可能性は否定できません。今後の金融状況には細心の注意が必要です。

[調査要項]

| 調査日 | 2022年11月21日~11月30日 |

|---|---|

| 対象企業 | 愛知中小企業家同友会 |

| 調査方法 | 会員専用サイト「あいどる」 |

| 回答企業 | 会員企業より1296社の回答を得た。業種内訳は以下 (建設業240社、製造業250社、流通業329社、サービス業477社) |

| 平均従業員 | 21.8名(中央値7名) |

なお、本報告は愛知中小企業家同友会・経営環境調査委員会(委員長、安藤寿・安藤不動産代表)が実施した調査結果をもとに、景況分析委員の業界情報を集めてまとめたものです。

【業況判断】

全業種で改善、次期見通しは悪化予測

今月の状況は、前回の10から17ポイント「上昇」超過幅が拡大し27と業況判断を改善させた。業種別でみると、製造業が△7から12と19ポイント改善した。製造業が水面上に浮上するのは2021年11月期調査の1年ぶりのことである。建設業が19から37と18ポイント、流通業が6から21と15ポイント、サービス業が16から33と17ポイント、いずれも二桁改善させた。

前年同月比は、前回の1から10と「上昇」超過幅が拡大して9ポイント改善した。業種別でみると、サービス業が8から20と12ポイントの二桁改善した。建設業が3から12と9ポイント、製造業では△6から△3と水面下ながら3ポイント、流通業が△8から4と12ポイント水面上まで改善した。

3カ月後の次期見通しは、前回の27から21と6ポイント「上昇」超過幅を縮小させた。業種別では、製造業が19から8と11ポイント、流通業が24から14と10ポイント、いずれも二桁悪化させた。ほぼ横ばいながら、建設業が27から25、サービス業が32から30と、それぞれ悪化した。

【売上高】・【経常利益】

売上と経常利益は増加、次期見通しは厳しく見込む

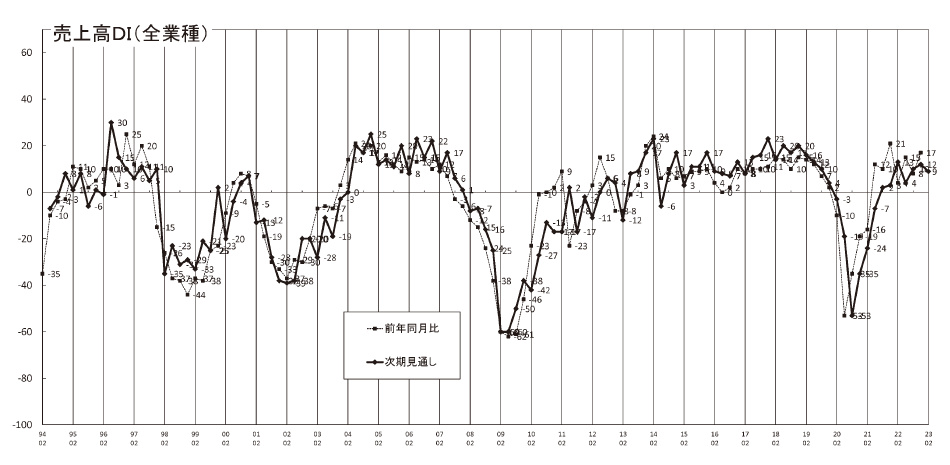

売上高DI(前年同月比)は、前回の8から17と9ポイント増加し、プラス超過幅を拡大させた。業種別でみると、製造業が1から13ポイント改善し14に、流通業が2から12と10ポイント、二桁プラス幅を拡大させた。建設業でも8から12と4ポイント、サービス業も15から24と9ポイントプラス幅を拡大させた。

3カ月後の次期見通しは、前回の12から9と3ポイント、プラス超過幅を縮小させた。業種別でみると、製造業が11から1と10ポイント二桁プラス超過幅を縮小させた。同じように流通業では、11から7と4ポイントプラス幅を縮小させた。建設業は3から1とほぼ横ばいで推移し、サービス業は18から18と変化が見られなかった。

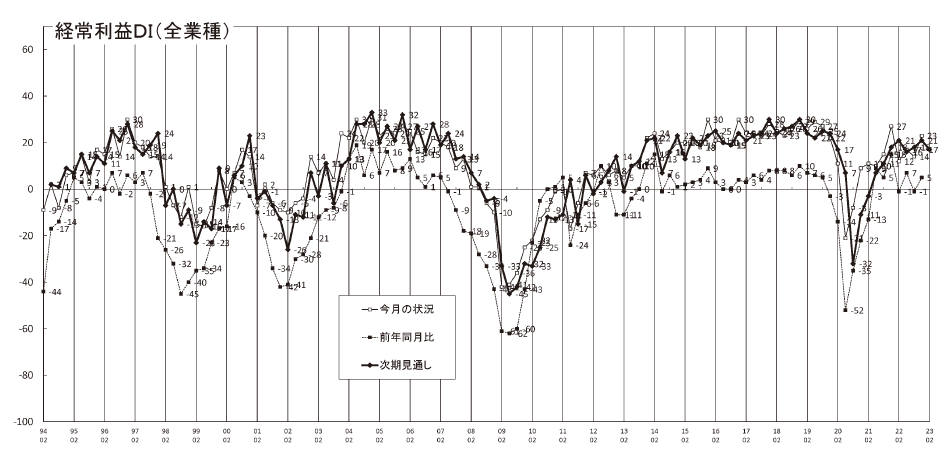

経常利益DI(今月の状況)は、前回調査の14から23と9ポイント「黒字」超過幅を拡大し改善傾向を示した。業種別では、流通業が6から24と18ポイント、サービス業が24から34と10ポイント「黒字」超過幅を二桁拡大させた。製造業でも0から3と改善傾向を示した。建設業では21から21と変化が見られなかった。

前年同月比は、前回の△1から5と6ポイント「黒字」超過幅を拡大させ水面上に浮上した。業種別でみると、建設業が3から8と5ポイント、サービス業が7から13と6ポイント「黒字」超過幅を拡大させた。流通業でも△9から3と12ポイント「黒字」超過幅を拡大させ水面上に浮上した。一方、製造業では△10から△12とほぼ横ばいながら「黒字」超過幅を縮小させた。

3カ月後の次期見通しは、前回の21から17と4ポイント「黒字」超過幅を縮小させた。業種別では、製造業が12から△2と二桁の14ポイント、「黒字」超過幅を縮小させ水面下に落ち込んだ。その他、建設業が16から14、サービス業が31から29と「黒字」超過幅を縮小させた。流通業は18から17と大きな変化が見られずほぼ横ばいで推移した。

【在庫感】 「過剰」超過幅が縮小

今月の状況は、前回調査の16から14と「過剰」超過幅を縮小させた。業種別でみると、流通業(11→8)が3ポイント「過剰」超過幅を縮小させた。製造業(21→20)もほぼ横ばいながら「過剰」超過幅を縮小させた。前年同月比は前回の16から14と今月の状況と同じ傾向と数値で推移した。業種別では、流通業(12→8)が「過剰」超過幅を縮小させた。製造業(20→20)では変化が見られなかった。次期見通しは14から8と6ポイント「過剰」超過幅を縮小させた。業種別でも、製造業(18→14)と流通業(11→3)はいずれも「過剰」超過幅を縮小させた。

【取引条件】 悪化傾向を示す

前年同月比は0から△1と大きな変化が見られなかった。業種別でみると、サービス業(△2→2)が改善傾向を示した。一方、建設業(5→△2)と流通業(0→△4)が再び水面下に落ち込み悪化傾向を示した。製造業(2→1)では大きな変化が見られなかった。次期見通しは、前回の0から△2とやや悪化傾向を示した。業種別でみると、サービス業(△1→2)が改善傾向を示した。その他、建設業(4→△3)・製造業(△2→△4)・流通業(3→△5)では、いずれも悪化傾向を示し水面下に落ち込んだ。

【資金繰り】 「窮屈」超過幅が拡大

今月の状況は、前回の△14から△18と「窮屈」超過幅を更に拡大させた。業種別でみると、製造業(△12→△26)が大幅に「窮屈」超過幅を拡大させた。サービス業(△9→△12)でも「窮屈」超過幅を拡大させた。建設業(△19→△18)がほぼ横ばい、流通業(△20→△20)では変化が見られなかった。次期見通しは、前回の△14から△17と「窮屈」超過幅を拡大させた。業種別でみると、建設業(△16→△21)・製造業(△16→△24)・流通業(△15→△20)がいずれも「窮屈」超過幅を拡大させた。サービス業(△10→△9)は大きな変化が見られなかった。

【設備過不足】・【施設稼働率】

設備は不足傾向、持ち直す稼働率

設備過不足DI(今月の状況)は△9から△10と大きな変化がないものの「不足」超過幅を拡大させた。業種別でみると、建設業(△13→△19)・流通業(△4→△9)が「不足」超過幅を拡大させた。サービス業(△15→△12)では「不足」超過幅を縮小させた。製造業(2→1)では、ほぼ横ばいで推移した。次期見通しは前回△9から△10と今月の状況と同じ傾向と数値を示した。業種別では、建設業(△13→△17)・製造業(△1→△4)が「不足」超過幅を拡大させた。流通業(△8→△10)でも、ほぼ横ばいながら同じ傾向を示した。サービス業(△13→△11)では、ほぼ横ばいながら「不足」超過幅を縮小させた。

施設稼働率DI(前年同月比)は、前回調査の△7から2と9ポイント「上昇」超過幅が拡大し水面上に浮上した。業種別でみると、前回調査で大幅に落ち込んだ流通業(△11→7)が「上昇」超過幅を拡大させた。製造業(△3→△3)は横ばいで推移した。次期見通しは、前回調査の3から1と、ほぼ横ばいながら「上昇」超過幅を縮小させた。業種別にみると、製造業(8→△1)が「上昇」超過幅を縮小させ水面下に落ち込んだ。一方、流通業(△3→3)では「上昇」超過幅を拡大させた。

【雇用動向】

高水準の人手不足感が深まる

今月の状況は、△31から△37と再び「不足」超過幅の拡大傾向が見られた。業種別では、建設業(△47→△52)・製造業(△14→△20)・流通業(△32→△37)・サービス業(△32→△38)と、全業種で「不足」超過幅の拡大が顕著になった。

次期見通しは△34から△38と「不足」超過幅を拡大させた。業種別にみると、建設業(△49→△52)・製造業(△18→△25)・サービス業(△34→△38)が「不足」超過幅を拡大させた。流通業(△35→△36)でも、やや「不足」超過幅が拡大した。全業種で依然として高い「不足」超過傾向を示した。

【価格変動】

仕入価格は高騰を継続、販売価格も上がる

仕入価格変動DI(今月の状況)は前々回の70から67と「上昇」超過幅がピークアウトしたものの、「上昇」と回答した割合は7割近くに及んだ。業種別でみると、建設業(87→83)・製造業(90→87)が「上昇」超過幅をやや緩和させたものの依然として高い数値であり、回答者の8割以上が価格上昇に見舞われる結果となった。流通業(66→69)では過去最も高い数値を示した。サービス業(47→46)でも、過去2番目に高い数値を示し、激しい仕入価格の上昇の状況を示した。

前年同月比では71から70と過去最大級の「上昇」超過幅が継続する数値を示した。業種別でみると、建設業(90→88)・製造業(95→94)・サービス業(48→47)では、調査始まって以来最大級の数値が続いた。流通業(71→71)は調査始まって以来の「上昇」超過幅の拡大した数値に留まった。次期見通しは、前回の62から60と「上昇」超過幅がやや緩和したが、過去最大級の数値を継続した。業種別でも、建設業(81→76)・製造業(80→74)・流通業(59→60)・サービス業(45→43)と、いずれも全業種「今月の状況」、「前年同月比」、「次期見通し」のすべての時間軸で、過去に類を見ないレベルの「上昇」超過のDI値が継続している。

販売価格変動DI(今月の状況)は、前回の39から42と「上昇」超過幅が拡大した。仕入価格のDI値と比べると低い水準であるものの、過去最大の数値を継続している。業種別でみると、製造業(58→52)が過去最大の数値をピークアウトした。流通業(43→50)・サービス業(20→25)では、過去最大の「上昇」超過幅の数値を示した。建設業(54→54)は横ばいながら、こちらも高い数値を示した。

前年同月比は前回の45から4ポイント「上昇」超過幅が拡大し49となり過去最大の数値となった。業種別でみると、製造業(63→65)・流通業(52→54)・サービス業(23→30)がそれぞれ過去最大の数値で高い「上昇」超過幅を更新させた。建設業(63→60)では「上昇」超過幅がやや緩和するものの、過去2番目に高い数値を示した。次期見通しでは、39から36とピークアウトするものの過去2番目に高い数値を示した。業種別でみると、建設業(54→45)・製造業(51→41)がピークアウトした。流通業(44→42)・サービス業(22→24)では過去2番目の数値を示し、高い「上昇」超過幅を継続させた。

【借入金利】

短期・長期借入、いずれも金利「上昇」

短期借入金利DIは前回調査の2から5と「上昇」超過幅を拡大させた。業種別でみると、流通業(1→6)が5ポイント、サービス業(0→3)が3ポイント「上昇」超過幅を拡大させた。建設業(1→3)・製造業(6→8)も同じ傾向を示した。

長期借入金利DIは前回の3から5と「上昇」超過幅を拡大させた。業種別でみると、建設業(1→6)が5ポイント「上昇」超過幅を拡大させた。製造業(5→7)・流通業(3→4)も同じ傾向を示した。サービス業(4→4)では変化が見られなかった。

【経営上の力点など】

「仕入単価の上昇」が大きな問題点、最大力点は「付加価値の増大」が継続

全業種でみた経営上の問題点は、「仕入単価の上昇」(46%)・「従業員の不足」(35%)・「人件費の増加」(28%)と続いた。今回調査でも「仕入単価の上昇」の数値が高く、最重要課題として取り上げられた。

業種別でみて特徴があったのは、建設業で「下請業者の確保難」(29%)、製造業で「従業員の不足」(30%)、流通業で「民間需要の停滞」(33%)、サービス業で「人件費の増加」(32%)であった。今回の調査でも建設業・製造業・流通業の仕入単価の異常ともいえる上昇が特徴的であった。

文書回答では「業界全体で人手不足が深刻です。人材が足りずやりきれない仕事が巷に多く漂っている。(建設業)」「材料費は社会的なコンセンサスは取れつつあるが、固定費分の価格転嫁はなかなか理解が得られず。(製造業)」「大口顧客からのインボイス対応の問い合わせが増えてきており、自社システムの対応に苦慮している。(流通業)」「エネルギーコスト(電気、ガス、重油など)の増大の影響が甚大。同業(クリーニング関係)は、廃業が相次いでいる。(サービス業)」という声が寄せられた。

全業種における経営上の力点は、第1位「付加価値の増大」(59%)、第2位「新規受注(顧客)の確保」(48%)、第3位に「人材確保」(35%)というトレンドを示し、これまでの調査から継続した結果となった。

<会員の声(業種別)>

(1)建設業

●前回の8月景況調査の結果と比較して「今月の状況」を見ると、業況判断DIは19→37と18ポイント上昇、次期(3カ月先)見通しは27→25と2ポイント減少しました。仕入価格変動DIは87→83と4ポイント減少、次期(3カ月先)見通しも81→76と5ポイント減少しましたが、業種別では製造業に次ぐ高い数値です。販売価格DIは54→54と横ばい、次期(3カ月先)見通しは54→45と9ポイント減少、前年同月比は63→60と3ポイント減少し業種別では唯一の減少となりました。取引条件DI(前年同月比)は5→Δ2と7ポイント減少(悪化)、次期(3カ月先)見通しも4→Δ3と7ポイント減少しました。資金繰りDIは△19→△18と1ポイント上昇、次期(3カ月先)見通しが△16→△21と5ポイント減少、長期借入金DIは1→6と5ポイント上昇しました。雇用動向DIは△47→△52と5ポイント減少、次期(3カ月先)見通しも△49→△52と3ポイント減少し、業種別でも一番厳しい数値となっています。今月の業況判断は持ち直しましたが、原材料の高騰や人手不足は解決しておらず、先行きを不安に思う回答が見受けられました。(事務局 佐藤)

1.総合工事、リフォーム、大工、室内装飾

- ゼロゼロ融資の返済開始に伴い、窮屈な資金繰りの会社が多くなっているせいか、金融機関の新規融資の貸し渋りが顕著になっている様子。本承認の遅延など、受注機会、時期を延ばす傾向がみられ、ますます経営不振に繋がる要素となっている。

- ウッドショックは解消傾向にあり在庫は余りつつあるが、仕入れ値はほんの少し下がった程度。問屋としては、人件費をはじめもろもろ値上がりしているので下げたくはないが、余りつつある在庫をさばくために値下げを余儀なくされる状況。建材メーカーは強気で金額は高止まり傾向。

- 賃貸物件のリフォーム案件や店舗の改装、修繕案件が徐々に増えてきている。しかし、仕入れ単価の上昇や雇用できず外注になってしまうので、利益の確保が難しくなってきている。価格の上昇をお願いしているが、なかなか通らず逆に値下げ要請をされてしまっている。自社施工率を上げるためにも、人材確保が急務となってきているが、コロナで崩れた財務体質の強化も最重要事項となっている。

- 建設資材などの高騰に一部天井感が出始めている様な話しを聞くが、現場としては仕入先の値上要請や確保難は人手不足も相まってひっ迫した状態が続いている。元請企業や住宅メーカーなど、販売先の企業からも、これまでは価格転嫁できていた様な取引先からも、景況や業況に対する見通しの悪さから、今後の発注量等に影響が出ることが避けられないと言われている。

2.基礎、鉄筋、土木、コンクリート、解体

- 業界的な職人不足が露呈し始めている。これまでは職人の確保が一時的には不足する期間があったもののその周期は短期的だったが、ここ最近は長期的でどこの同業他社も職人の確保難に悩まされている状況。顧客に対して数年前から未来を見据えた単価・工期設定(職人の雇用・育成には費用も時間もかかるため)に理解を求めたが反映されないまま現在に至っているので、この職人不足が露呈した状況をチャンスと捉えて声をあげていく。

- 鋼材費高騰は今春にピークを迎え、ジワリと下げ始めたが、今月11月で下げ止まり(まだ高止まり水準維持)。受注はRCマンションを中心に順調に受注中。S造系も同様受注中。木造・邸宅系基礎は、コロナ感染下では、見積も少ない状況だったが、今現在では通常の受注状況に戻りつつある。

3.給排水管工事、電気工事、設備工事

- 国内半導体不足による、半導体工場建設により建設(設備業)は好調。但し材料費等が高騰しているが工事単価は少し減少している、自社の付加価値向上やブランディング化が必要になってくる。

- 本年度も各メーカー値上げが1回か2回あった。すでにそれらのメーカーが来年4月からの値上げの通達が来ている。機器、器具、ケーブル、金属製材料、プラスチック製材料に至るまで、ほぼすべての材料が値上げになる状況。

- 銅価格は落ち着いてきたが、ケーブルに使用する材料の値上がりが続いている。材料費の値上げに工賃の値上げが追い付いていない状況。携帯料金値下げの影響で、3月までは忙しいがそれ以降については通信関係の工事数が減少していく見込み。

4.建築設計・不動産

- 不動産会社への来客数は相変わらず少ない状況で、相談を受けても値段が合わないので受注に繋がっていない。土地は確保しているが、物件を建てられないという事例も出ている。

- 全体的には好調だが、戸建住宅は不調。投資物件については海外資本のデベロッパーは強気だが、これまでやってきたデベロッパーは入居状況を気にしており慎重になっている。土地は値段が落ち着きつつあるが、まだ需要はあるという見通し。

(2)製造業

●業況判断DIでは、今月の状況が△7→12と19ポイントの上昇、前年同月比は△6→△3と3ポイント上昇です。一方で次期見通しは19→8と、11ポイントの減少です。仕入価格変動DIは、今月の状況は90→87と依然として値上げが続いていますが、次期見通しは80→74と6ポイントの減少です。販売価格変動DIの今月の状況は58→52、前年同月比が63→65、次期見通しが51→41で、価格転嫁が思うように進んでいません。売上高DIでは前年同月比1→14と13ポイントの上昇ですが、経常利益DIの今月の状況は0→3と3ポイント上昇、前年同月比は△10→△12と2ポイントの減少です。業況判断DIは前回調査の次期見通し通り上昇しましたが、経常利益DIはそれほど上昇していません。仕入価格の高騰は依然として続いており、文書回答からは価格転嫁を求めている中で、さらに仕入価格が値上がりしてしまい価格転嫁が追い付かないとの声もあります。電気料金や燃料費、間接資材価格等の高騰は価格転嫁が進んでおらず、さらに利益を圧迫している状況が続いています。(事務局 杉山)

1.鉄鋼業、金属加工

- 鋳造業は電力費がコストの中でかなりの割合を占めているので電力費がいつ落ち着くのかまた、いつ適正価格に戻るのかが深刻な問題。今年に入って仕入れ価格の高止まり、後継者不足といった色々な理由で廃業する同業者が増えつつあるので先行きも不透明である。

- 自動車部品業界も通信・弱電業界もあまりよくない。その上電気や燃料費・間接資材の高騰が深刻で、生産性向上や効率化を進めていきたい。

2.樹脂加工

- 半導体製造装置業界は、最終製品のだぶつきが出始めていて、半導体メーカーは設備投資を減らすとの報道が出ている。しかし、装置メーカーはいずこも強気で発注を継続している。どんな状況になるのか注視をしている。とにかく値上げ交渉が最優先。人件費や電力費、輸送費などの固定費が全て上がっている為、昨年よりも売上は上がっているにも関わらず営業利益は減少している。それを説明するのだが、材料費は社会的なコンセンサスは取れつつあるが、固定費分の価格転嫁はなかなか理解が得られず営業担当者は苦労している。

- 外注加工委託先での人手不足が進んでおり、加工の継続性に注意を要する。また、加工業が魅力ある業種(特に収益性)とならなければ加工専門会社自体の継続性も難しくなる。協力会社を自社の社員と同じように考えて連携できるかどうかが大切な視点であると近年考える。

3.機械部品・機械製造

- 半導体製造装置や省エネルギー分野での新商品の開発が活発になってきている。

- 電気機器部品の納入納期が改善されず、自社商品の納期が通常納期の3倍(15ヵ月)の長さになっている。仕入先からの度重なる値上げ要請により自社製品の定価改正もしているが、これだけ納期が長くなってくると実際の売上時の仕入価格が予想できない。また、電気料金の値上げも今後更に資金繰りに影響が出てくると思う。

4.木材・木製品製造業(家具を除く)

- ウッドショックの反動で全国的に輸入木材の在庫が過剰となっている。円安で輸入コスト高になっている一方、新築住宅需要が停滞しているため荷動きが悪く、一部、換金目的の安売りが出てるようである。展示会の開催や店舗改装等の需要は回復してきているが、コロナ禍による整理解雇のため施工業者に人がおらず、受注が進まないと聞いている。

- 仕入価格・販売価格、ともに高止まり。先期は、増収減益で稼働率は低下している。特に現場では、人材不足が続いている。

- 業界は、少しづつ戻ってきている。来期はコロナ次第ではあるが、リアルが戻ってきているので、期待したい。

5.印刷・包装関連

- イベントや展示会が制限なく開催できるようになり需要は回復。ただコロナに対して、今までは2類相当のため、濃厚接触者でも出勤ができないため、生産面で影響あり。政府には、インフル並みに引き下げることを至急やっていただきたい。

- 業界としては、IT化が加速したことにより こちらが予想していたより速いスピードで世の中が変わっていっている。また、今回のコロナを期に辞められる会社が増えたが、製品の単価は上げずにというのが多い感じがする中で値段が合わない見積もり案件が多い。

6.繊維製品・雑貨・身の回り品製造業

- 景気は昨年と比べ戻りつつあるものの販売価格の上昇によって「量」は減少傾向にある。

(3)流通業

●前回の8月期調査と比較して「業況判断DI」を見ると、「今月の状況」は6→21と15ポイント増加(良い)、「前年同月比」も△8→と4と12ポイント増加(好転)、「次期(3カ月先)見通し」は24→14と10ポイント減少(悪い)という結果となりました。現状は3カ月前より改善傾向にあるものの、3カ月先の業況は慎重に見ているようです。また、「仕入価格変動DI」の「今月の状況」は66→69と3ポイント増加(上昇)となりました。仕入れ価格の異常な高止まりが深刻で、解決の糸口が見えません。中小企業の現場を見ると、異常な円安に併せて仕入れ価格や原材料費、燃料費、電力費などが未だ上昇し、販売価格に転嫁できていません。「売上高DI」と「経常利益DI」の「前年同月比」の結果を見ると、前回の8月期調査よりも良くなっているとの結果は出ていますが、例年、8月から11月にかけては全ての業況が好転する傾向にあるため、正しい現場情報の収集が肝要です。(事務局 墨)

1.機械器具(自動車、事務機器、電設資材等)

- 10月の工作機械受注が約2年ぶりに前年対比でマイナスとなった。ロボット、半導体製造装置も中国向けが落ち込むことによってブレーキがかかり始めた。これが一時的ならばよいが、2018年の時と同じようになると、かなり低迷が長引く可能性がある(前回は25か月昨対比マイナス)。一方、クルマは受注残を抱え、生産台数も半導体などの部品供給が整うにつれ、回復することが見込まれる。

- 相変わらずT社の日当たり生産が慢性的な半導体不足により増加することがない。EV化の進展もT社に関してはEVモデルの車系が3車種開発中止になった。新規金型案件も来年春先までかなり少ない見込みで、金型メーカー各社は仕事量確保に躍起となっている。

- 大口顧客からのインボイス対応の問い合わせが増えてきており、自社システムの対応に苦慮している。また、仕入先の対応次第では自社負担になるため、仕入先見直しをせざるを得ず、経費・時間的にデメリットしかないこの制度は中小企業にとっては迷惑千万。

2.建築資材

- 商品が動くだけの商売は少なくなってきており、取付工事を伴わないと販売できなくなってきた。取付工事ができると仕事は豊富にある。

- 景気悪化・円安影響などにより、仕入れ商品の統合や廃番がおきており、新たな仕入れ先や商品を探したりすることが大変。当然今までと同じ価格・品質では購入出来ず苦慮している。

3.繊維、衣服、雑貨

- 今までにない仕入単価の上昇で、来期の価格交渉がスムースにいかない事が予想される。

- 輸入品を取り扱う為、円安で財政難。商品が庭植え植物メインなので冬場は需要減少。鉢や培土などの資材が高騰。

- 盆明けから中古車販売の状況はよくなっていない。

- インボイスの影響を懸念しています。

- 肥料価格の高騰が農家に直撃し、購入したくても買い控えが発生。

4.運輸、情報通信

- 少しずつ半導体などの部品不足が回復されてきて生産計画が上向いてきている感じがする。しかし、今までも散々期待を裏切られているので安心はできない。また、化成品などを中心に値上げ要請が頻発している。これで何次値上げになるのか・・・困ったものである。

- 運賃交渉など進めているが、全業種とも様々な値上げが影響していることもあって難航している。2024年の労働時間の削減が始まってくると大きく変化が訪れる為、体制の見直しなども含めて検討を進めていかなければならない。人材は業界内では不足している。

- 年明けの不況に向け、IT投資が慎重になっている感じがある。DXというキーワードが独り歩きしているので、暫く相談は多く発生しそうではあるが、対応できる人材の不足が否めない。

5.保険、不動産

- 円安物価高が背景と言われているが、住宅需要が消えた。円安が和らいだタイミングで土地の請求は戻っているが、いつまで有効か予断を許さない。建売業者が仕入れた土地に建物を建てず土地のみで再販売している事例もあり、建売業者は、今年の春頃は「資材が揃うか分からない方建てないかもしれない」と言っていたが、最近は「売れていないから新しく建てられない」と言っている。この分は今後の土地仕入れに響いてくる。なかなか金利が上がらず助かってもいるが、金利が上がったときの有効需要減も合わせ、先行きが不安。

(4)サービス業

●業況判断DIは16→33、経常利益DIは24→35と、大きく改善を示しました。回復を示した前々回の調査時(5月末)以上の値であり、新型コロナウイルスの感染は収まらないものの、行動制限を設けず経済回復へ本格的に舵を切った社会の流れが、影響したことは明らかです。しかし、次期(3カ月先)見通しでは、業況判断DIは32→30、経常利益DIは31→29と微減しており、今回の景況感はあくまで以前と比べてであり、確かで長続きするものでないとの警戒感があることも伺えます。

三業種毎に見ると、業況判断DIが、専門サービス業36→41、対個人サービス業△9→22、対事業所サービス業17→35。経常利益DIが、専門48→50、対個人△3→15、対事業所19→34。専門サービス業の高止まりと、対個人・対事業所の大きな上昇との違いはあるとはいえ、全業種で改善しています。ただこちらも、次期(3カ月先)見通しでは、業況判断DIが、専門35→35、対事業所30→33に対し、対個人28→20。経常利益DIが、専門42→45、対事業所29→27に対し、対個人16→11と、対個人サービス業の落ち込みが目立ちます。

経営上の問題点は、大きな変化は見られませんが、「人件費の増加」が31%、「事業資金の借入難」が6%と再上昇・高止まり。勿論、「仕入先からの値上要請」も、高い水準のまま変わりません。経営上の力点も同様ですが、「人材確保」が35%と、コロナ禍以前並みの前回の数字より上昇。対して、「人件費の節減」「人件費以外の経費節減」は減少を続けており、物価の上昇は不可避と受け止められているのかもしれません。また、売上は回復したが利益は乏しいとの文書コメントも、散見されました。

社会全体が大転換をしている分、変化が必要かつその好機です。価格へ転嫁する為にも、強みの発掘や人材による差別化、その発信や取引先の拡大と、同時並行して臨むことが必要です。(事務局 橋田)

1.医療

- 医療や介護業界は、まだ新型コロナウイルス感染症に直接的に関わっており、業務に影響が出やすい。もしコロナが感染症法上5類へ変更になったとしても、具体的にどう対応が変わるのか分からない。

2.福祉(介護)

- コロナ禍による景気低迷で、他業種から福祉業界への流入の流れは変わらず、同業他社の増加により顧客の確保は困難。ただ、営業が上手くいかず撤退する事業者も増えてきた。業界レベルの低下による信頼度低下へ巻き込まれない差別化が急務。

3.広告・印刷

- コロナ禍1年目はとても不安だったものの、webを利用してのPR展開などで、少しずつ先が見える状況。まだ新規業務では手応えは感じられないが、なぜか元事業の受注が増えている。狙った先に当たるとは限らない。ただ動いたことにより風向きが変わり、仕事が入ってくる。「目に見えないなにか」を動かすことは、とても大切だと感じる。

- 元来、取引先の状況が良くならないと、広告費やその仕事の増加は見込めない。ただ今年に入って、各種補助金や金融緩和などにより、経営状況がさほど逼迫していない企業から、コロナ禍が落ち着き始めた頃より発注が増え始めた。しかし、コロナ禍前に戻るほどではない。

4.生活サービス

- 電気、ガス、重油を始めとする、エネルギーに関するコスト増大の影響が甚大。クリーニング関係の同業は、廃業が相次いでいる。

- 人材不足に人件費の増大、原材料費の値上げとの経営環境に加え、価格競争激化の流れには、そうしたことをやっている場合かと、この業界は間違っていると思う。値上げに特化しないと生きていけない。

5.専門

- 投資用マンションの設計依頼は依然として多く、減る兆しがない。建築現場は人手不足で、工事期間がかかる状況。都心では土地の価格も高値安定。物件そのものも少なく、地上げ専門業者が積極的に動いており、建築単価は高止まりしている。

- 雇用調整助成金のニーズの低下による、売上の減少が懸念される。手続業務の依頼より、相談業務の依頼が増えた。

- 物価の上昇が激しい。いままでは少しずつ昇給してきたが、来年4月にどのくらいの金額となるか、状況を分析中。諸外国や以前の日本では、物価上昇が当たり前だったのに、ここ10~20年ぐらい日本では物価があまり上昇せず、これに慣れてしまってきたことが怖い。

- コロナ禍で資格ビジネスが安定していると世間が感じたのか、業界内では新規参入が増えてきている印象を受ける。