- 【概況】

- 【業況判断】 建設業・サービス業は「良い」、「次期見通し」は強気

- 【売上高】・【経常利益】 「次期見通し」売上高は「減少」傾向、経常利益は業種ごとに変化

- 【在庫感】 ほぼ横ばいの製造業、流通業は「過剰」が縮小

- 【取引条件】 製造業以外は「悪化」

- 【資金繰り】 「窮屈」超過幅がやや縮小

- 【設備過不足】・【施設稼働率】 ほぼ横ばいの設備過不足、稼働率は上昇傾向

- 【雇用動向】 人手不足感、強まる

- 【価格変動】 仕入価格は高騰が緩和、販売価格は建設業で上昇

- 【借入金利】 短期金利は横ばい、「上昇」傾向の長期金利

- 【経営上の力点など】 「仕入単価の上昇」が大きな問題点、最大力点は引き続き「付加価値の増大」

※全文のPDFファイルはこちら

景況調査報告(2023年8月)第119号(PDF:1.47MB)

【概況】

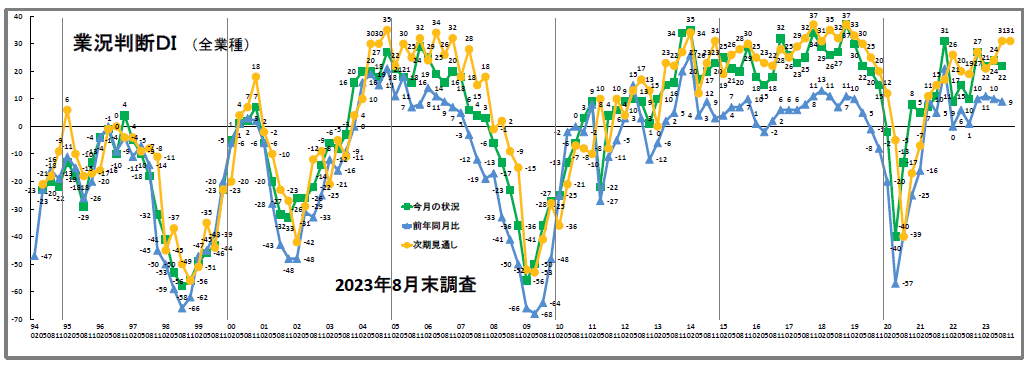

「良い」と回答した企業の割合から「悪い」と回答した企業の割合を差し引いた「業況判断DI」の「今月の状況」は、前回の24から22へと2ポイント「良い」超過幅が縮小しました。要因は「悪い」と回答した企業の割合が2ポイント上昇したことによります。業種別では、製造業のみ「良い」超過幅が3から8へ5ポイント拡大しましたが、その他は各業種とも超過幅が縮小しました(建設業:26→24、流通業:16→12、サービス業:37→33)。とくに建設業は3期連続の超過幅縮小です。

「前年同月比」(同)は、前回10から9へ1ポイントわずかに「好転」超過幅が縮小しました。業種別では、製造業が2から△1へ、流通業が4から1へ、いずれも3ポイントDI値が下落し、建設業とサービス業のDI値は横ばいです(建設業:4→4、サービス業:21→21)。

足もとの景況感にやや「弱含み」の様子が見て取れる結果となりましたが、その要因の1つに「需要不足」があるようです。とくに建設業や製造業でその傾向が強いことが「文書回答」や「景況分析会議」の発言から確認されました。

たとえば建設業からは、「戸建て新築住宅の落ち込みをカバーする柱を見つけないと社会から退場させられてしまう」、「エアコン工事の事業をしています。コロナ前に比べて明らかに受注減となっている」、「住宅需要が減退。大規模開発は期間が長いため堅調に推移。自社がどのポジションで仕事しているかによって景況感は全く変わる」といった声が聞かれました。

また製造業からは「製造業全体の仕事が減り、多くの中小企業に仕事が足りていない状況です」、「半導体業界踊り場、工作機械受注減、ロボット受注減の影響で空圧機械業界からのフィルター関連の受注が激減している」といった指摘があり、自動車関連では「Tier3以下の自動車製造業が苦境に陥っている」、「Tier1辺りがまだ在庫を抱えていて調整気味な感じがする」など、大手自動車メーカーの生産回復が下請け中小企業にまで及んでいないという声が多く聞かれました。

従来から指摘されてきたコスト上昇分の価格転嫁の難しさも景気回復の足を引っ張る要因になっているようです。「毎月仕入先より値上げ通知が来て価格転嫁が間に合っていかない。利益率の低下、販管費の増加のダブルパンチ」(流通業)、「材料費は上がるが単価増加の見込みはなく、むしろ減少気味。最終消費者も節約の流れが日常化している」(サービス業)などの声が聞かれました。また、人手不足も依然として深刻であり、今回調査で「雇用動向DI」は「今月の状況」、「次期見通し」とも3期ぶりに「不足」超過幅が拡大に転じています(「今月の状況」:△32→△34、「次期見通し」:△33→△35)。

他方、今回調査でも、「次期見通し」は前回調査で大幅に改善した水準を維持しており(31→31)、中小企業経営者の先行きへの強い期待と意気込みを感じさせます。とはいえ、甘い期待は許されない経営環境にあることは間違いなく、一層の経営努力が求められます。

[調査要項]

| 調査日 | 2023年8月21日~8月31日 |

|---|---|

| 対象企業 | 愛知中小企業家同友会 |

| 調査方法 | 会員専用サイト「あいどる」 |

| 回答企業 | 会員企業より1565社の回答を得た。業種内訳は以下 (建設業269社、製造業302社、流通業378社、サービス業616社) |

| 平均従業員 | 20.7名(中央値7名) |

なお、本報告は愛知中小企業家同友会・経営環境調査委員会(委員長、安藤寿・安藤不動産代表)が実施した調査結果をもとに、景況分析委員の業界情報を集めてまとめたものです。

【業況判断】

建設業・サービス業は「良い」、「次期見通し」は強気

今月の状況は、前回の24から2ポイント「上昇」超過幅が縮小し22と業況判断はやや悪化した。業種別でみると、製造業は3から8と5ポイント改善したが、流通業は16から12、サービス業は37から33と、いずれも4ポイント悪化した。建設業では26から24と2ポイント悪化傾向を示した。

前年同月比は、前回の10から9と大きな変化が見られなかったが「上昇」超過幅が縮小した。業種別でみると、製造業は2から△1、流通業は4から1と、いずれも3ポイント悪化した。その他、建設業は、4から4、サービス業では21から21と変化がなかった。

3カ月後の次期見通しは、前回の31から31と変化がなかった。業種別では、製造業は15から21と6ポイント、建設業は31から34と3ポイントと、それぞれ改善した。一方、サービス業では、42から38と4ポイント悪化した。流通業も25から24とほぼ横ばいながら悪化傾向を示した。

【売上高】・【経常利益】

「次期見通し」売上高は「減少」傾向、経常利益は業種ごとに変化

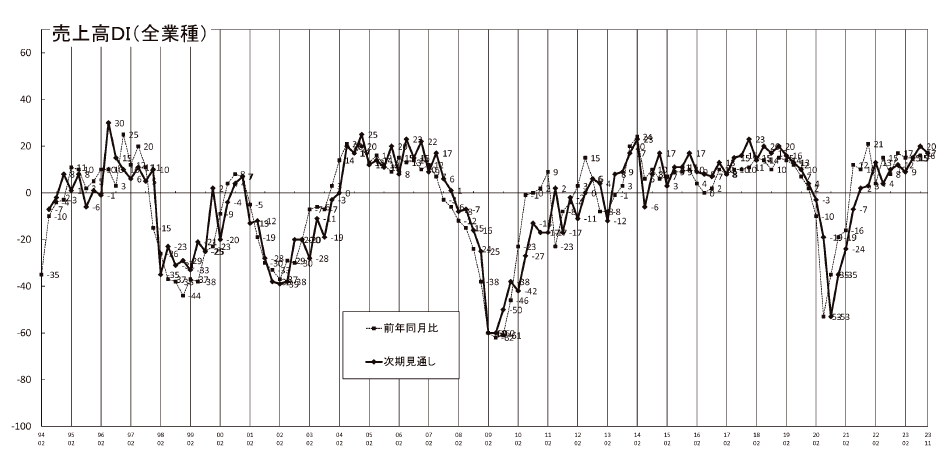

売上高DI(前年同月比)は、前回の15から16とほぼ横ばいで推移した。業種別でみると、流通業は6から7ポイント改善し13になった。建設業でも6から8と、ほぼ横ばいながら改善した。一方、製造業では9から7、サービス業も27から25と、大きな変化が見られないもののプラス超過幅が縮小した。

3カ月後の次期見通しは、前回の20から17と3ポイント、プラス超過幅が縮小した。業種別でみると、製造業は8から4と4ポイント、サービス業は31から28と3ポイント、いずれもプラス超過幅を縮小させた。建設業では11から9、流通業は17から16と、ほぼ横ばいで推移した。

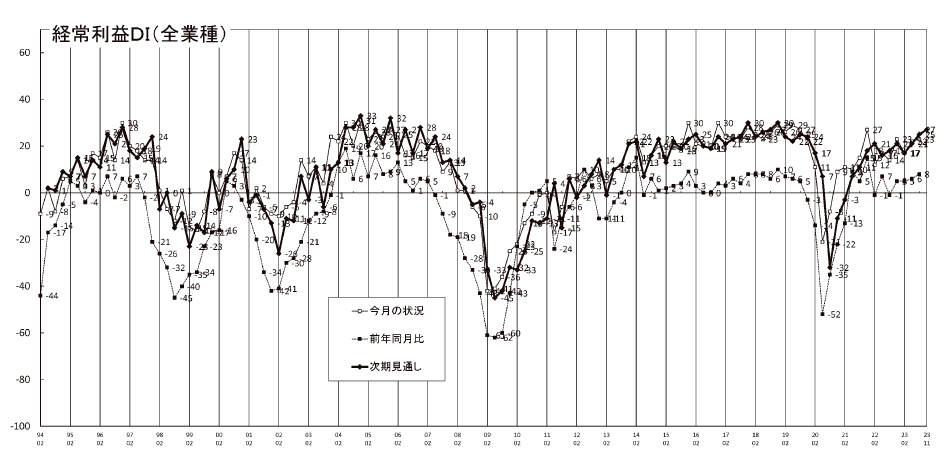

経常利益DI(今月の状況)は、前回調査の22から23と大きな変化が見られないものの、「黒字」超過幅が拡大し改善傾向を示した。業種別では、建設業は18から21、サービス業が36から39と、それぞれ3ポイント「黒字」超過幅を拡大させた。流通業では17から15と2ポイント、製造業が4から3と「黒字」超過幅をやや縮小させた。

前年同月比は、前回の6から8とほぼ横ばいながら「黒字」超過幅を拡大させた。業種別でみると、製造業は△4から2、流通業が△2から4と、それぞれ6ポイント「黒字」超過幅を拡大させた。サービス業は18から16とほぼ横ばいで推移し、建設業は2から2と変化がなかった。

3カ月後の次期見通しは、前回の25から27と2ポイント「黒字」超過幅を拡大させた。業種別では、製造業は8から14と6ポイント、建設業は18から23と5ポイント、「黒字」超過幅を拡大させた。一方、サービス業では、41から40とほぼ横ばいで推移し、流通業では19から19と変化がなかった。

【在庫感】

ほぼ横ばいの製造業、流通業は「過剰」が縮小

今月の状況は、前回調査の16から12と4ポイント「過剰」超過幅を縮小させた。業種別でみると、製造業(15→14)はほぼ横ばいで推移した。流通業(17→11)は6ポイント「過剰」超過幅を縮小させた。前年同月比は前回の12から10と2ポイント「過剰」超過幅を縮小させた。業種別では、製造業(12→11)はほぼ横ばいで推移した。流通業(13→10)では「過剰」超過幅を縮小させた。次期見通しは13から11と2ポイント「過剰」超過幅を縮小させた。業種別では、製造業(13→12)はほぼ横ばいで推移し、流通業(14→9)では「過剰」超過幅を縮小させた。

【取引条件】 製造業以外は「悪化」

前年同月比は8から6と2ポイント悪化傾向が見られた。業種別でみると、流通業(6→1)とサービス業(10→5)は5ポイント悪化した。建設業(9→7)も2ポイント悪化傾向を示した。一方、製造業(3→10)では、7ポイント取引条件が改善した。次期見通しは、前回の8から7と1ポイント、悪化傾向を示した。業種別でみると、流通業は(6→0)6ポイント悪化した。サービス業(11→10)も大きな変化が見られないものの同じ傾向を示した。反面、製造業(3→8)では5ポイント改善した。建設業(6→7)でも大きな変化がみられないものの同じ傾向を示した。

【資金繰り】 「窮屈」超過幅がやや縮小

今月の状況は、前回の△18から△16と2ポイント「窮屈」超過幅を縮小させた。業種別でみると、サービス業(△15→△10)と製造業(△24→△20)で「窮屈」超過幅を縮小させた。建設業(△21→△19)でも同じ傾向が見られた。流通業(△18→△19)では大きな変化が見られないものの「窮屈」超過幅の拡大傾向を示した。次期見通しは、前回の△17から△16とほぼ横ばいで推移した。業種別でみると、建設業(△22→△18)は「窮屈」超過幅を縮小させた。サービス業(△13→△11)も同じ傾向を示した。流通業(△17→△18)は大きな変化がなく、製造業(△23→△23)は変化がなかった。

【設備過不足】・【施設稼働率】

ほぼ横ばいの設備過不足、稼働率は上昇傾向

設備過不足DI(今月の状況)は△9から△9と変化がなかった。業種別でみると、建設業(△17→△15)・流通業(△8→△6)・サービス業(△12→△11)は「不足」超過幅が縮小した。一方、製造業(0→△3)では、「不足」超過幅を拡大させた。次期見通しは前回△10から△9と僅かに「不足」超過幅を縮小させた。業種別では、流通業(△8→△6)・サービス業(△12→△10)では、ほぼ横ばいながら「不足」超過幅を縮小させた。製造業(△1→△3)・建設業(△16→△17)は僅かながら「不足」超過幅を拡大させた。

施設稼働率DI(前年同月比)は、前回調査の△4から△1と3ポイント「上昇」超過幅を拡大させた。業種別でみると、製造業(△6→0)は「上昇」超過幅を拡大させた。流通業(△1→△1)では変化がなかった。次期見通しは、前回調査の△1から2と、「上昇」超過幅が拡大し水面上に回復した。業種別でみると、製造業(△4→3)は大幅に「上昇」超過幅を拡大させ水面上に回復した。流通業(1→1)では変化がなかった。

【雇用動向】

人手不足感、強まる

今月の状況は、△32から△34と「不足」超過幅の拡大傾向が見られた。業種別では、流通業(△31→△34)・サービス業(△31→△34)では、「不足」超過幅が拡大し人手不足感が強まった。建設業(△52→△54)でも同じ傾向が見られた。製造業(△18→△19)は大きな変化が見られなかった。

次期見通しは△33から△35と「不足」超過幅の拡大傾向が見られた。業種別にみると、建設業(△51→△54)・製造業(△19→△22)が「不足」超過幅を更に拡大させた。流通業(△33→△34)では、ほぼ横ばいで推移し、サービス業(△32→△32)は変化がなかった。

【価格変動】

仕入価格は高騰が緩和、販売価格は建設業で上昇

仕入価格変動DI(今月の状況)は2022年5月期の70をピークに、前回61から59と「上昇」超過幅が縮小したものの、「上昇」と回答した割合は6割強に及んでいる。業種別でみると、流通業(57→60)は「上昇」超過幅が拡大した。サービス業(48→50)もやや拡大傾向を示した。建設業(△78→△72)・製造業(△75→△67)は「上昇」超過幅を緩和したが依然として高い数値であり、回答者の7割前後が価格上昇に見舞われている結果となった。

前年同月比では66から67と「上昇」超過幅がやや拡大した数値を示した。業種別でみると、流通業(61→67)は前回調査でピークアウトしたものの、再び「上昇」超過幅が拡大した。サービス業(50→51)では、調査始まって以来最大の数値を更新させた。建設業(85→83)・製造業(89→84)では、「上昇」超過幅が緩和したが、依然として高い数値を維持した。次期見通しは、前回の53から53と変化がなかった。業種別では、流通業(51→55)は「上昇」超過幅を拡大させた。サービス業(44→46)でも同じ傾向を示した。製造業(62→54)では「上昇」超過幅が緩和し、「上昇」割合が6割を切った。建設業(65→63)でも「上昇」超過幅が緩和傾向を示した。

販売価格変動DI(今月の状況)は、前回の38から37と「上昇」超過幅がやや縮小した。仕入価格のDI値と比べると低い水準であるものの、過去最大の数値を継続していたが緩和傾向にある。業種別でみると、製造業(47→38)は「上昇」超過幅を緩和させ、流通業(42→41)もその傾向を示した。一方、建設業(43→50)では、再び「上昇」超過幅を拡大させた。サービス業(29→29)は変化が見られなかった。

前年同月比は前回の46からほぼ横ばいで推移し47となった。2023年2月期に過去最大の「上昇」超過幅の49と比較するとやや数値を戻した。業種別でみると、建設業(53→62)では「上昇」超過幅が拡大し、過去最大水準に戻った。サービス業(33→35)はやや「上昇」超過幅が拡大した。一方、製造業(64→58)では、「上昇」超過幅を緩和させた。流通業(49→49)では変化がなかった。次期見通しでは、34から34と変化がなかった。業種別でみると、建設業(38→42)は「上昇」超過幅を拡大させ、流通業(41→42)・サービス業(26→28)でも同じ傾向が見られた。一方、製造業(38→30)では、「上昇」超過幅を緩和させた。

【借入金利】

短期金利は横ばい、「上昇」傾向の長期金利

短期借入金利DIは前回調査の5から5と変化がなかった。業種別では、大きな変化は見られないものの、建設業(4→3)・製造業(8→7)で「上昇」超過幅を縮小させた。流通業(6→7)・サービス業(3→4)では、やや「上昇」超過幅を拡大させた。

長期借入金利DIは前回の7から8とやや「上昇」超過幅を拡大させた。業種別でみると、建設業(5→8)・流通業(6→9)がいずれも3ポイント「上昇」超過幅を拡大させた。サービス業(5→6)も同じ傾向を示した。業種別では製造業(13→8)のみ「上昇」超過幅を縮小させた。

【経営上の力点など】

「仕入単価の上昇」が大きな問題点、最大力点は引き続き「付加価値の増大」

全業種でみた経営上の問題点は、「仕入単価の上昇」(40%)・「従業員の不足」(36%)・「人件費の増加」(33%)と続いた。今回調査でも「仕入単価の上昇」の数値が高く、最重要課題として取り上げられた。

業種別でみて特徴があったのは、建設業で「下請業者の確保難」(24%)、製造業で「仕入単価の上昇」(59%)、流通業で「民間需要の停滞」(33%)、サービス業で「新規参入者の増加」(21%)であった。今回の調査でも数値としては緩和しても、建設業・製造業・流通業の仕入単価の上昇が経営の問題点として継続的に特徴があった。

文書回答では「公共工事の件数は増加傾向にあり、物価と人工単価が上がることで工事総額が上がっている。ただし、週休二日制の導入に伴い、工期の大幅増加によって資金繰りが厳しい」(建設業)「中国の景気悪化により業界的に仕事量減、機械受注減傾向だが、仕入値の上昇がまだ止まらない。過去2年連続で販売価格を上げてきたが、現在の顧客の仕事量状況では価格を上げにくい」(製造業)「自動車の生産が回復しているが、従来はそれに応じて売上が増えたが、今回は増えてこない。これはこの3年間に溜まった在庫の影響が出ているのかもしれない。設備投資はEV関連のみ」(流通業)「良い物を安く作り安く販売する様に思考教育されてきた為、急激なインフレには戸惑いを感じる。長期ロット契約など年々単価を下げるダンピングが当たり前の思考に違和感を感じ抵抗した」(サービス業)という声が寄せられた。

全業種における経営上の力点は、第1位「付加価値の増大」(59%)、第2位「新規受注(顧客)の確保」(51%)、第3位に「人材確保」(32%)というトレンドを示し、これまでの調査から継続した結果となった。

<会員の声(業種別)>

(1)建設業

●前回調査と比較して業況判断DIを見ると、「今月の状況」が26→24へ2ポイント下落し「良い」超過幅が縮小しました。「次期見通し」は31→34と3ポイントの改善見込みです。仕入価格変動DI「今月の状況」が78→72、「次期見通し」も65→63と、いずれも仕入れ価格の「低下」傾向が見られますが、仕入れ価格は高止まりの回答が多く、今後も大きな経営課題になるといえます。また販売価格変動DIは43→50と7ポイント、「次期見通し」は38→42と4ポイント上昇しています。仕入価格が下がり、販売価格が上がっているので一定の利益の回復が期待できます。取引条件DIは「前年同月比」が9→7と2ポイント下落、「次期見通し」は6→7と1ポイント上昇です。資金繰りDIは「今月の状況」が△21→△19と2ポイント、「次期見通し」は△22→△18と4ポイントの上昇で、やや改善の見通しがあることがわかります。短期借入金利DIは4→3と1ポイントの低下ですが、長期借入金利は5→8と3ポイントの上昇です。雇用動向DIは「今月の状況」が△52→△54、「次期見通し」も△51→△54で「不足」超過幅が拡大しました。販売価格の上昇により、利益の改善傾向がみられますが、建設業は残業時間の規制や材料価格の高騰、人手不足などまだまだ課題が山積しています。(事務局 愛澤)

1.総合工事、リフォーム、大工、室内装飾

- 需要が落ち込み、社員に関わる営業経費が増加している。

- 燃料費の高騰により、利益が減少している。

- 昨年の特需が終了し、平静に戻るとやや景気が悪くなっていることに気づいた。材料の仕入れ価格は高止まりの状態が続いている。

- 解体工事に伴って出る産業廃棄物(特にアスベスト)の管理基準と処理が10月から本格的に厳しくなり、事前の検査と解体工事中の分別、梱包、処理費用を含めて解体工事自体の価格が上昇。

- 客は少し戻りつつあるが、インフレの影響で売上は減少している。大手ハウスメーカーを中心に昨年比で集客が落ちていることが中小企業にも今後は影響を与えるので、今後の対策が必要。

- 新規の取引先は増加したが、工事の予定、受注に至るまでに要する時間が長くなっている。

2.基礎、鉄筋、土木、コンクリート、解体

- 新築減少の影響でリフォームサッシ業に参入する同業が増加し、BtoB価格が崩れるので、今後はBtoCに方針転換していく。

- 人材不足が顕著になっているため、現在働いている従業員が会社に定着してもらうために賃金上昇を少しずつ行っていきたい。受注する仕事の内容も大事。外注や下請け業者においても質の良い人材を確保するために賃金を増やす対応をとって経営者と社員の双方が仕事をしやすい環境づくりをする。

- 公共工事週休二日制を取る現場が増え、平日と土曜日の社員の現場作業の振り分けが難しくなった。売上も週休二日制の影響で1ヶ月の中でも売上の変動が大きくなった。

3.給排水管工事、電気工事、設備工事

- エアコン工事業では需要が増加すると期待していたが、販売してもなかなか売れず、発注数も減少している。取引先を多くしていていたこともあり、昨年の売り上げ水準にはなったが、コロナ前に比べて受注が減少している。

- 新築工事の案件はあるが、公共工事の件数は増加傾向にあり、物価と人工単価が上がることで工事の総額が上がっている。

- 上下水処理で大きな割合を占める電気代や油代の高騰により、経営が苦しい状況。また、内定を出しても辞退する方が多く、人材確保は困難。

4.建築設計・不動産

- 店舗の案件は増加しているが、賃貸マンションの管理案件が極端に減少している。人手が足りない影響で見積もり、施工日が遅れている。

- RC造マンションの受注が例年よりも多く、入出荷業務・施工能力の安定には繋がるが、イレギュラーな案件・少量案件・改修・木造基礎等の案件数も増量多様化して人材確保が困難な状況。

- ゼロエネルギー住宅の助成金対策の影響で多忙になっている。一過性の需要なので、将来的な対策が必要になる。

- お客様に物件を紹介すれば売れる状況だったが、なかなか売れず、住宅の売上が落ち込んでいる状況。建売が減少し、工場用地は引き合いが続いている。

(2)製造業

●業況判断DI「今月の状況」は3→8へ5ポイント、「次期見通し」は15→21と6ポイント「良い」超過幅が拡大しました。一方で、「前年同月比」は2→△1と3ポイント「良い」超過幅が縮小し、再びマイナス値に転じました。経常利益DIの「今月の状況」は、4→3とほぼ横ばいでした。「次期見通し」は、8→14と6ポイント「黒字」超過幅が拡大しました。「前年同月比」は△4→2へ6ポイント「好転」超過幅が拡大し、6期ぶりにプラス値に転じました。取引条件DI「前年同月比」は、3→10と7ポイント、「次期見通し」は3→8と5ポイント「好転」超過幅が拡大しました。仕入価格変動DIは「今月の状況」が75→67と8ポイント「上昇」超過幅が縮小していますが、販売価格変動DIの「今月の状況」も47→38と9ポイント「上昇」超過幅が縮小しており、仕入れ価格の上昇分を全て転嫁するのが難しい状況が続いています。資金繰りDI「今月の状況」は△24→△20と4ポイント上昇ですが、「次期見通し」は△23→△23と横ばいで、依然として厳しい状況です。売上高DIでは「前年同月比」は9→7と3ポイント、「次期見通し」は8→4と4ポイント「増加」超過幅が縮小しました。(事務局 杉山)

1.鉄鋼業、金属加工

- 弊社は多ジャンル多品種小ロットの製品を製造して景気に左右されにくいようにしているが、中国をはじめとする世界的不況感が強く業界全体で現在あまり思わしくない状況にある。持ち直してくるタイミングが読めず今後の見通しが難しい。

- 半導体関連の製品を納めている会社が軒並み在庫過多で注文がストップしている状態。いつ頃回復傾向に向かうのか、いまだ状況が見えてこない。

- 材料の値上げは一服して高値安定だが、資材高の影響で土木、建築分野の新規の案件が少なくなったように感じる。それに加えて油の値上がり、電気代の値上がり、10月からは最低賃金の改定等、材料以外の部分の値上がりがじわりじわりと経営を圧迫している。

2.樹脂加工

- 人の動きが活発になってきている。そのおかげか、注文は増えてきている。このまま、注文が維持されれば、製造の人材確保に積極的に動きたいのだが、まだ、確信できない部分がある。自社製品は繁忙期に向け在庫を積み上げる計画でいるが、次の繁忙期の受注数に関しては、手探り状態である。この部分の情報収集に重きを置きたい。「例年なら」という言葉がコロナ禍以降使う事が出来ない。経営判断が非常に難しい。

- 部品の共通化による仕事減。他業種からの横やりなど部品争奪状況。

3.機械部品・機械製造

- 中国の景気悪化により業界的に仕事量減、機械受注減傾向だが、仕入値の上昇がまだ止まらない。過去2年連続で販売価格を上げてきたが、現在の顧客の仕事量状況では価格を上げにくい。機械技術的にも飽和状態になっており、どんどん他メーカーとの差別化を図りにくく、新たな付加価値をどこにポイントをおいて見つけるかがポイントになる気がする。

- 一時的な回復はあるが、長期的に見ると仕事量も価格も右肩下がりである。

- 自動車産業の停滞により、自動車業界から別産業への進出が激しすぎる。海外同業社との価格競争も激化しており、販売価格の値崩れが異常である。半年前の半額以上の落ち込みである。企業努力のレベルを超えており、対応できない。

- 今は過去の受注残を消化している感じで動いているように思える。冬から新規案件が本格的に動き出すまでのしばらくの間は仕事が手薄になりそう。

4.印刷・包装関連

- 自動車部品関連は今期戻りつつあるが、春先の長期内示に比べれば少し少ない。それ以外の産業もどうも今一つで忙しさが長続きしない状況。秋口以降に期待。

- コロナが5類に移行して顧客の売り上げが好調のようで、受注も少しずつ戻っている感じがする。10月のインボイス、来年1月の電帳法施行により注文がどれだけ減るか不安。

- 同業者、関連業者が倒産ではなく、廃業、事業規模縮小、M&Aをした、これからするという話をみたり耳にする機会が増えている。

5.食品・繊維製品・雑貨・身の回り品製造業

- 見通し通り鶏卵相場が落ち着いてきた。加工では鶏卵の代替品を模索していたようで、今後は関東の方では鶏卵相場が下がりやすくなるかもしれない。

- 内装業界においては、思ったほど忙しくない。コロナで3割ほど落ちていたので、反動でもっと忙しいかと思ったが、今のところ、昨年とあまり変わらない状況。

(3)流通業

●業況判断DI「今月の状況」は16→12と4ポイント「前年同月比」も4→1となり3ポイントとそれぞれ悪化を示し、「次期3ヵ月先の見通し」は25→24で、前回と比べほぼ横ばいで推移しました。前回の大幅な上昇の機運をそのままに、インバウンド需要などの期待感が反映されていると思われます。

売上高DIの「前年同月比」では6→13と上昇し、仕入価格変動DIの「今月の状況」では57→60とほぼ横ばいですが若干の上昇傾向がみられます。仕入価格高騰で販売価格変動DIが42→41と横ばいで仕入れは価格転嫁されてきていますが、販売価格変動DIへ十分な転嫁できず、値上げに二の足を踏む状況です。また雇用動向DI「今月の状況」では△31→△34と依然として人手不足解消の目途がたっていません。原材料高騰の影響など仕入れ価格には転嫁されているようですが、消費者動向を気にするあまり、販売価格への上乗せはできていません。また、仕事増による従業員不足も続き、そこに最低賃金引き上げも加わり人件費を上げざるをえない現状になってきています。物流業にみる2024年問題など乗り越える問題も多く、付加価値をもっての価格転嫁など、得意技を発揮してさらなる企業展開で事態を打開する必要性を感じます。(事務局 井上誠)

1.情報サービス業、ソフトウェア業、情報処理サービス

- 仕入れ価格の価格転嫁は進んでいるが、人件費、光熱費の価格転嫁はおもうように進まない。(認めてもらえない)

- 上向き傾向の雰囲気は感じるが、自社としてはまだ受注が少ない物価や賃金の上昇に伴い、資金的余裕が無くなっている中小企業が多いと感じる。IT関連の開発の中でも、効率化や生産性を上げる分野への投資は、「やりたいが必ずやらなければならないので後回し」といった感がある。

2.道路貨物運送業

- 労働時間規制(2024年問題)が来年度から始まるが、客先による具体的な対応策が示されておらず、社内での働き方改革だけ先行していくため、コスト増や人材不足が出てくる懸念がある。働き方改革の24年問題が適切に荷主に認知されて対応できるかが課題。従来の発注、配送を大幅に見直しを提案できるかが課題解決のカギになる。2024年問題による稼働減も考えられる。

3.機械器具卸売業、事務用機器、自動車、電設資材

- 過剰在庫(中国市場の不調による需要の低下が長納期部品の在庫の急増を招き、資金繰りを圧迫している)自動車業界の動きはまだまだ全体的には停滞している。客先の新規案獲得が少なくその悪影響が大きく響いている。新しい商材をPRするも先々への不安感から導入までには躊躇されている。

4.織物・衣服・身の回り品小売業、蒲団

- 仕入れ値の高騰がネック、生協関係の受注数が前年同期より減少している。

5.飲食料品小売業、仕出弁当、給食

- 仕入れ額が高騰する中、経費削減をしつつ販売価格も値上げしたが、客単価が逆に下がってしまった。マスコミの値上げ報道やガソリン価格などメディアでも頻繁に取り上げられるようになった昨今、末端消費者も節約の流れは日常化しているので小売業は苦戦を強いられていると思う。

6.保険業

- 取引先である保険会社に生殺与奪権がゆだねられており、活かさず殺さず、たまに死ぬ分には間引きで構わない。と言う状態で同業者が減り続けている。吸収合併で大型の代理店ばかりになってきており、相対的に自社の立ち位置が低くなってより厳しい状況になってきた。ビッグモーターの不祥事を機に金融庁が、保険会社が代理店(代理店の収入である手数料=手間賃・工賃を保険会社が一義的に評価して決めるポイント制度)や整備工場(事故車の修理工賃を保険会社が一方的に一律で決めている。しかもディーラーと整備工場で金額が違う)、保険専業代理店は保険会社の指導が厳しくされコンプライアンス順守の精神が当然となっているが、兼業保険代理店は今般の不祥事にもある通り闇だらけである。

7.不動産取引業

- 住宅価格がかなり上がった結果、住宅がかなり狭小となり、また購入を諦める方が増えてきています。建売住宅も売れていないようで、建売住宅にあった土地として建売業者に情報を送っても返事がないことが増えてきました。

(4)サービス業

●業況判断DI「今月の状況」は37→33と4ポイント悪化、経常利益DI「今月の状況」は36→39と3ポイント改善しました。各種コロナ支援策による大幅な抑制状態からの反動増が落ち着き、電気・ガス代、などのエネルギー価格高騰、人手不足問題やそれに伴う人件費負担の増加が重荷となっていると予測されます。

次期(3カ月先)見通しをみると、業況判断DI42→38、売上高DI31→28、経常利益DI41→40、仕入価格DI44→46、販売価格DI26→28、という数値を示しました。消費動向として物価高による節約志向も重なり、慎重な見通しです。

三業種毎に見ると、業況判断DIが、専門サービス業20→38、対個人サービス業35→32、対事業所サービス業35→28。経常利益DIが、専門25→49、対個人17→33、対事業所42→31。次期(3カ月先)見通しでは、業況判断DIが、専門18→35、対個人51→43、対事業所42→38。経常利益DIが、専門21→43、対個人38→43、対事業所40→36。経常利益DIは、専門サービス、対個人向けサービスで消費者の購買・サービス消費活動が回復傾向にあることなどから、幅広く上昇しました。また、宿泊や飲食など、インバウンド需要への期待感も窺えます。

経営上の問題点では、「人件費の増加」、「従業員の不足」がどちらも37%と前回調査に引き続き最大の問題点になっています。続いて、「仕入単価の上昇」が25%となっています。文章回答では、インボイス制度への対応難、負担増の声が数多く述べられました。売上げは回復傾向にある一方、物価高により利益が圧迫されている状況から「人材確保」と「新規事業の展開」に力点を置き顧客ニーズを的確に捉え、付加価値を高めていく視点が重要になってきます。(事務局 伊藤)

1.広告・印刷

- 電気、ガソリンなどの原材料や仕入価格が高騰しているが、販売価格への転嫁は難しく厳しい状況。

- 紙の値上がり、外注費の上昇が続いている。

2.生活サービス

- イベントの再開によりコロナ以前に戻ってきているように見えるが、実際には、コロナ以前より予算が厳しくなっている状況。

- 飲食業界は、食材、光熱費などの値上げで利益が圧迫している。しんどい状況が続いている。

- 業界全体的に、経費(ガソリン代・光熱費等)の圧迫、人材確保が課題。その中でも社内の活気が上がるよう社員教育などに力を入れ、円滑な業務ができるよう尽力していく。

- 物価高騰、円安等が国内産業に多大な悪影響を及ぼしている。やがては個人消費が大きく冷え込み構造不況に陥る気配濃厚。産業系の縮小傾向は止められない。

3.自動車整備・販売

- ビックモーターやトヨタ自動車のディーラーの悪行により、業界の不透明感が否めない。自社が悪いわけではないのに、信用回復に努めなければならない現実を考えると頭が痛い。

4.専門

- インボイス導入による事務負担の増加が売上に展開できない。

- 10月から開始されるインボイス制度への対応に追われている。事業規模が小さい会社では人材不足もあり対応できるか不安が残る。

- インボイス制度は税理士にとっても非常に煩雑さと工数が増えることが予想され、実働負担が増加することを懸念している。

- 10月からの適格請求書保存方式の開始、2024年01月からの電帳法の準備に追われている。変化の時なので事務所体制を変えていかなければという危機感がある。9月以降、景気の後退が心配。

- 住宅着工戸数の減少、特に戸建て住宅の減少。木材の値段は下がり続けているが、需要が減退している様子。一方で投資用のマンションは施工業者が受注できないほど受注しているので、着工できずに減速している。その為、投資用マンションは、着工の遅れから今後売り上げの減少が見込まれる。